VN-Index có thể lên 1.920 điểm vào năm 2026, CTCK chỉ ra loạt nhóm ngành kỳ vọng "hút tiền" thời gian tới

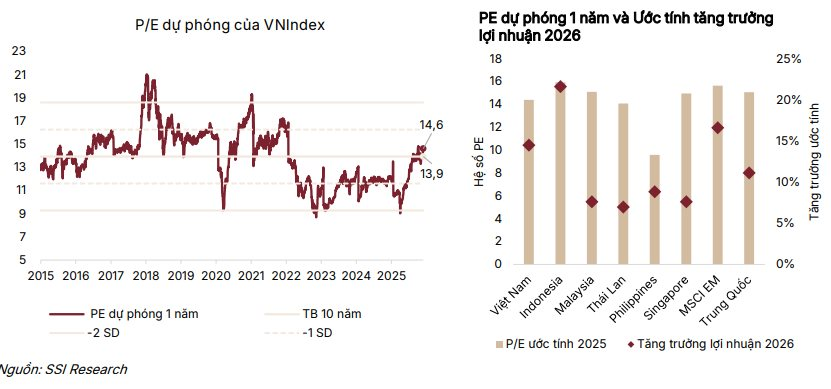

Sang năm 2026, SSI cho rằng P/E dự phóng ở mức khoảng 12,7 lần, vẫn thấp hơn mức trung bình lịch sử 10 năm là 14 lần, qua đó củng cố sức hấp dẫn về mặt định giá của thị trường.

Dự phóng VN-Index lên 1.920 điểm vào năm 2026

Trong báo cáo chiến lược thị trường mới công bố, Chứng khoán SSI (SSI Research) thống kê dữ liệu lịch sử trong 3 năm gần nhất cho thấy rằng thị trường thường diễn biến tích cực trong giai đoạn tháng 12-tháng 3. Tại khoảng thời gian này, xác suất thị trường tăng điểm đạt khoảng 75%, cao hơn đáng kể so với mức 50% trong giai đoạn tháng 4-tháng 11. Mức sinh lời bình quân/tháng trong giai đoạn tháng 12-tháng 3 đạt 1,7%, cao hơn rõ rệt so với 0,5%/tháng trong giai đoạn tháng 4–tháng 11.

SSI Research dự báo, thanh khoản có thể cải thiện nhưng vẫn duy trì ở mức trung bình. Thanh khoản trong tháng 12 nhiều khả năng đi ngang so với tháng 11, do sự thiếu hụt thanh khoản trong hệ thống ngân hàng vẫn còn thể hiện ở mặt bằng lãi suất qua đêm vẫn ở mức cao. Tuy nhiên, việc VPX và VCK niêm yết trong tháng 12 có thể giải phóng nguồn vốn của nhà đầu tư. Ngoài ra, xu hướng hạ nhiệt của lãi suất qua đêm vào cuối năm trong những năm gần đây cũng được kỳ vọng sẽ hỗ trợ điều kiện thanh khoản thị trường.

Mặc dù khó kỳ vọng một nhịp tăng mạnh cả về điểm số lẫn thanh khoản trong tháng 12, nhưng động lực phục hồi đã xuất hiện ở một số nhóm cổ phiếu trong tháng 11 có khả năng lan tỏa sang các nhóm ngành trọng điểm. Dữ liệu lịch sử cho thấy nhóm ngân hàng và nhóm vật liệu cơ bản là những ngành thường có diễn biến vượt trội trong tháng 12.

Việt Nam đặt mục tiêu tăng trưởng GDP hai chữ số trong giai đoạn 2026–2030, được hỗ trợ bởi cải cách cơ cấu, dòng vốn FDI mạnh mẽ và đẩy nhanh đầu tư hạ tầng. Những yếu tố này được kỳ vọng sẽ tạo nền tảng vững chắc cho tăng trưởng bền vững của thị trường cổ phiếu.

Theo đó, nhóm phân tích SSI nâng mục tiêu VN-Index cho năm 2026 lên 1.920 điểm . Hiện tại, chỉ số đang giao dịch ở mức P/E 2025 khoảng 14,5 lần, tương đương các thị trường trong khu vực, nhưng triển vọng tăng trưởng lợi nhuận năm 2026 vượt trội hơn (14,5% so với 11,5% trung bình khu vực). Điều này đưa hệ số PEG của VN-Index về mức hấp dẫn 0,96 lần, thấp hơn đáng kể so với mức trung bình khu vực là 1,44 lần.

Sang năm 2026, P/E dự phóng ở mức khoảng 12,7 lần, vẫn thấp hơn mức trung bình lịch sử 10 năm là 14 lần, qua đó củng cố sức hấp dẫn về mặt định giá của thị trường.

Tiến trình cải cách thị trường vốn với nhiều đột phá

Bên cạnh diễn biến định giá, các cải cách thị trường vốn đóng vai trò then chốt trong việc củng cố nền tảng tăng trưởng cho thị trường trong trung và dài hạn.

SSI cho biết, Việt Nam đang đẩy nhanh tiến trình cải cách thị trường vốn với nhiều bước đột phá quan trọng, bao gồm: Đơn giản hóa thủ tục mở tài khoản giao dịch, giải quyết vướng mắc về cơ chế ký quỹ trước giao dịch (prefunding), mở rộng khả năng tiếp cận của các công ty môi giới toàn cầu.

Thêm vào đó, Nghị định 245/2025 tiếp tục củng cố khung pháp lý, trong đó cấm áp dụng trần sở hữu nước ngoài thấp hơn quy định pháp luật, đồng thời đặt nền móng cho cơ chế bù trừ trung tâm (CCP) dự kiến có thể triển khai từ nửa cuối năm 2026.

Đáng chú ý, việc mở rộng khả năng tiếp cận của các công ty môi giới toàn cầu thông qua hệ thống Straight-Through Processing (STP) giúp tự động hóa quy trình thanh toán và giao dịch chứng khoán, giảm thiểu can thiệp thủ công, cho phép rút ngắn chu kỳ thanh toán, đồng thời tinh giản mạnh mẽ hoạt động vận hành theo tiêu chuẩn quốc tế.

Với tỷ lệ tín dụng/GDP ở mức khoảng 140%, Việt Nam cần cấp thiết phát triển thị trường vốn theo chiều sâu nhằm giảm phụ thuộc vào tín dụng ngân hàng và huy động vốn dài hạn cho hạ tầng và đổi mới sáng tạo. Các cải cách này hướng tới tăng cường hội nhập hệ thống tài chính và củng cố niềm tin của nhà đầu tư.

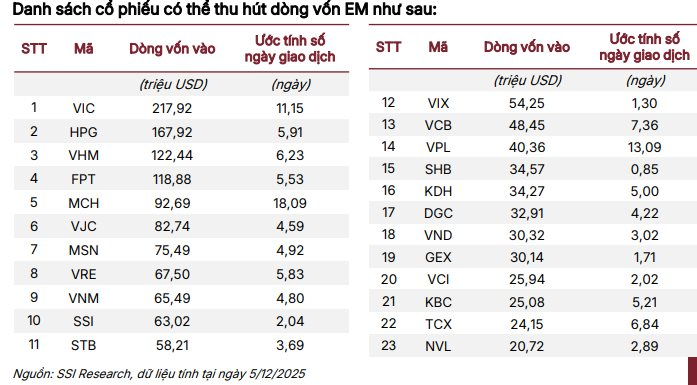

Với việc được FTSE Russell nâng hạng Việt Nam lên thị trường mới nổi, SSI cũng đưa ra ước tính: " Điều này có thể giúp Việt Nam thu hút khoảng 1,5 tỷ USD từ dòng vốn thụ động của các quỹ ETF ".

Loạt nhóm ngành kỳ vọng "hút tiền" thời gian tới

Trên cơ sở đó, đội ngũ phân tích SSI đề xuất 5 chủ điểm đầu tư trọng tâm trong thời gian tới:

Ngân hàng được kỳ vọng duy trì tăng trưởng ổn định, với lợi nhuận dự phóng tăng khoảng 16%, nhờ sự phục hồi của thị trường bất động sản và nhu cầu tín dụng duy trì bền vững. SSI ưu tiên các ngân hàng có triển vọng tăng trưởng tốt đi kèm mức định giá hấp dẫn.

Tiêu dùng phục hồi : Nhóm cổ phiếu tiêu dùng được kỳ vọng duy trì mức tăng trưởng hai chữ số, được thúc đẩy bởi mở rộng mạng lưới cửa hàng, gia tăng thị phần và chính sách hỗ trợ, trong đó đáng chú ý là việc nâng ngưỡng thu nhập chịu thuế áp dụng từ tháng 1/2026.

Bất động sản và đầu tư công được hưởng lợi từ hoạt động xây dựng sôi động và chi tiêu hạ tầng tăng mạnh. SSI Research ưu tiên nhóm vật liệu xây dựng hơn nhóm xây dựng nhờ mức định giá hấp dẫn hơn. Trong khi đó, nhóm công ty bất động sản có thể đối mặt với tăng trưởng lợi nhuận chậm hơn trong năm 2026 và phù hợp hơn với việc giao dịch ngắn hạn.

Nhóm hưởng lợi chính sách như phân bón và xăng dầu được hỗ trợ bởi cơ chế khấu trừ thuế GTGT đầu vào hoặc nghị định mới về kinh doanh xăng dầu.

Công nghệ thông tin có thể ghi nhận sự phục hồi trong năm 2026 sau một năm 2025 trầm lắng, với mặt bằng định giá hiện tại thấp đang tạo ra điểm vào hấp dẫn.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC