Ngay những ngày đầu năm 2020, phát biểu tại Hội nghị triển khai nhiệm vụ ngành ngân hàng, Bộ trưởng Bộ TT&TT Nguyễn Mạnh Hùng đã chia sẻ: Ngân hàng là ngành biến đổi sâu sắc nhất bởi công nghệ 4.0 và cũng là nền tảng thúc đẩy kinh tế số. Ngân hàng là ngành mang tính toàn cầu cao, không thể đi sau và cũng là ngành có tiềm lực tài chính, nhân lực công nghệ tốt để đi đầu về chuyển đổi số.

Và theo đánh giá của các chuyên gia, trong năm 2020, các nhà băng sẽ dùng công nghệ để cạnh tranh, lôi kéo khách hàng.

Thời gian qua, lĩnh vực ngân hàng đã chứng kiến sự ra đời của nhiều mô hình mới, như ngân hàng di động, ngân hàng online… Việc ứng dụng các công nghệ vào hoạt động ngân hàng cũng gia tăng, một số nhà băng bước đầu đã ứng dụng trí tuệ nhân tạo (AI), robot và dữ liệu lớn (Big Data) trong thu thập, phân tích, dự báo thị trường để xây dựng kế hoạch, chiến lược kinh doanh cũng như phân tích dữ liệu khách hàng nhằm hỗ trợ việc đánh giá, phân loại khách hàng và ra quyết định giải ngân, cho vay rút ngắn thời gian từ nhiều ngày xuống trong ngày...

Dự báo, thời gian tới các ngân hàng sẽ tận dụng giá trị của Big Data về tập quán chi tiêu và thanh toán của khách hàng nhằm đưa ra các giải pháp tài chính phù hợp với từng khách hàng.

Phó Thống đốc Ngân hàng Nhà nước - ông Nguyễn Kim Anh cho biết với tinh thần thúc đẩy đổi mới sáng tạo, lấy khách hàng làm trọng tâm và kịp thời nắm bắt, tận dụng hiệu quả những ứng dụng mạnh mẽ các thành tựu tiên tiến của cuộc cách mạng 4.0, Ngân hàng Nhà nước hỗ trợ đẩy mạnh chuyển đổi số trong hoạt động ngân hàng trong thời gian tới, như: Hoàn thiện cơ chế chính sách, khuôn khổ pháp lý; xây dựng phát triển hạ tầng theo hướng đồng bộ; triển khai tiêu chuẩn thanh toán QP code, thẻ chip…

Chính vì thế, trong tương lai không xa nhờ vào công nghệ, nhà băng có khả năng sáng tạo ra những dịch vụ phù hợp với từng khách hàng. Mô hình mở rộng mạng lưới chi nhánh sẽ không còn phù hợp vì chi phí cao và không hiệu quả. Khách hàng sẽ sử dụng dịch vụ ngân hàng kỹ thuật số ngày càng nhiều hơn.

Là một trong những ngân hàng đầu tiên thực hiện chiến lược chuyển đổi số, OCB đã triển khai thành công ngân hàng số OCB OMNI vào tháng 4/2019 dựa trên thế mạnh là ngân hàng hợp kênh mà đơn vị này đã đầu tư và triển khai từ năm 2017 đến nay. OCB OMNI được xây dựng dựa trên 3 nền tảng công nghệ nổi trội: Nền tảng tích hợp và số hóa quy trình nội bộ, Nền tảng ngân hàng hợp kênh OCP (Omni-Channel Platform) và Nền tảng phân tích Analytics, khẳng định tính tiên phong với 3 tính năng nổi trội: Tốc độ - An toàn – Tiện nghi.

Ngay từ khi ra mắt, OCB OMNI đã được đánh giá cao về tính thân thiện và khả năng gia tăng và cập nhật tiện ích một cách nhanh chóng.

Tính đến hiện tại, ứng dụng này tích hợp hơn 80 tiện ích khác nhau, giúp gia tăng trải nghiệm online với tất cả các nhu cầu về tài chính của khách hàng. Nổi bật là các sản phẩm như: Tiết kiệm online; Đầu tư chứng chỉ quỹ VinaCapital; Bảo hiểm; Bán ngoại tệ online… Việc sử dụng tính năng Giỏ giao dịch có thể giúp thực hiện nhiều giao dịch cùng lúc (tối đa 10 giao dịch) chỉ với một lần xác thực OTP, giảm thao tác xử lý và tiết kiệm thời gian ; đặt lịch tự động thanh toán hoá đơn điện – nước – Internet…, thanh toán học phí nhanh chóng với một thông tin duy nhất, nạp tiền điện thoại kích hoạt ngay vẫn hưởng đầy đủ khuyến mãi từ nhà mạng…

Khách hàng được hoàn toàn miễn phí tất cả giao dịch online với OCB OMNI cùng nhiều ưu đãi khác. Việc duy trì chính sách miễn phí này nhiều năm liền của OCB góp phần khuyến khích, thúc đẩy sử dụng ngân hàng trực tuyến tại Việt Nam.

Ông Nguyễn Thiện Tâm - Giám đốc Chiến lược công nghệ Ngân hàng số OCB lý giải thêm, ở góc độ kinh tế, những khoản phí chuyển tiền khách hàng phải trả trung bình hơn 1 triệu đồng một năm, vì vậy việc sử dụng OCB OMNI hoàn toàn miễn phí giao dịch, chuyển khoản là lợi ích rất lớn dành cho khách hàng.

Đặc biệt là khi OCB triển khai dịch vụ KYC tại nhà, chỉ cần chưa tới 2 phút đăng ký qua online tại go.ocb.com.vn hoặc đăng ký trực tiếp trên ứng dụng, khách hàng sẽ có ngay tài khoản OCB OMNI. Để hỗ trợ khách hàng hoàn tất hồ sơ theo quy định, OCB thực hiện thu thập hồ sơ tại nhà hoặc địa chỉ chỉ định, khách hàng hoàn toàn không mất thời gian đến quầy. Dịch vụ này hiện đang triển khai thí điểm tại TP.HCM và Hà Nội, dự kiến sẽ được OCB nhân rộng ra toàn quốc trong thời gian tới.

TS. Cấn Văn Lực, chuyên gia tài chính – ngân hàng từng nhấn mạnh Ngân hàng số là mô hình kinh doanh mới, một cách tiếp cận mới với những giá trị mới, thay vì chỉ số hóa những thứ đã có.

Cụ thể, hiện đang có khá nhiều ngân hàng ứng dụng công nghệ hiện đại mang tính đột phá như về ứng dụng trí tuệ nhân tạo (AI) có TPBank ứng dụng trợ lý ảo T’Aio, BIDV thí điểm phần mềm Watson phân tích dữ liệu khách hàng...

Thậm chí, theo ông Nguyễn Quang Minh - Chủ tịch HĐQT, Tổng giám đốc Công ty Seatech thì các công ty và ngân hàng đang dịch chuyển sang nền tảng mở Open API để giúp xây dựng cầu nối cho các tổ chức khác và khai thác năng lực, dữ liệu của đối tác.

Open API không chỉ là các công cụ kỹ thuật cho các nhà phát triển ứng dụng mà còn là nền tảng cho phép thiết lập kết nối, tập hợp các chức năng khác nhau để tạo ra mô hình kinh doanh và trải nghiệm khách hàng hoàn toàn mới. Việc ứng dụng Open API sẽ giúp người dùng ngày càng dễ dàng thực hiện các tiện ích, dịch vụ trên tài khoản như kiểm tra số dư tài khoản, dư nợ vay, gửi tiết kiệm, vay ngân hàng, đầu tư tài chính, thanh toán hóa đơn... thông qua ứng dụng của các đơn vị cung cấp không phải là ngân hàng, thay vì phải truy cập các website Internet Banking hay truy cập ứng dụng Mobile Banking.

"Nhiều mô hình kinh doanh mới ra đời nhờ vào công nghệ nền kết nối mở Open API, nền tảng xây dựng ngân hàng mở Open Banking. Đây được coi là một trong những công nghệ sẽ thay đổi toàn diện ngành ngân hàng sắp tới" - Ông Minh nói.

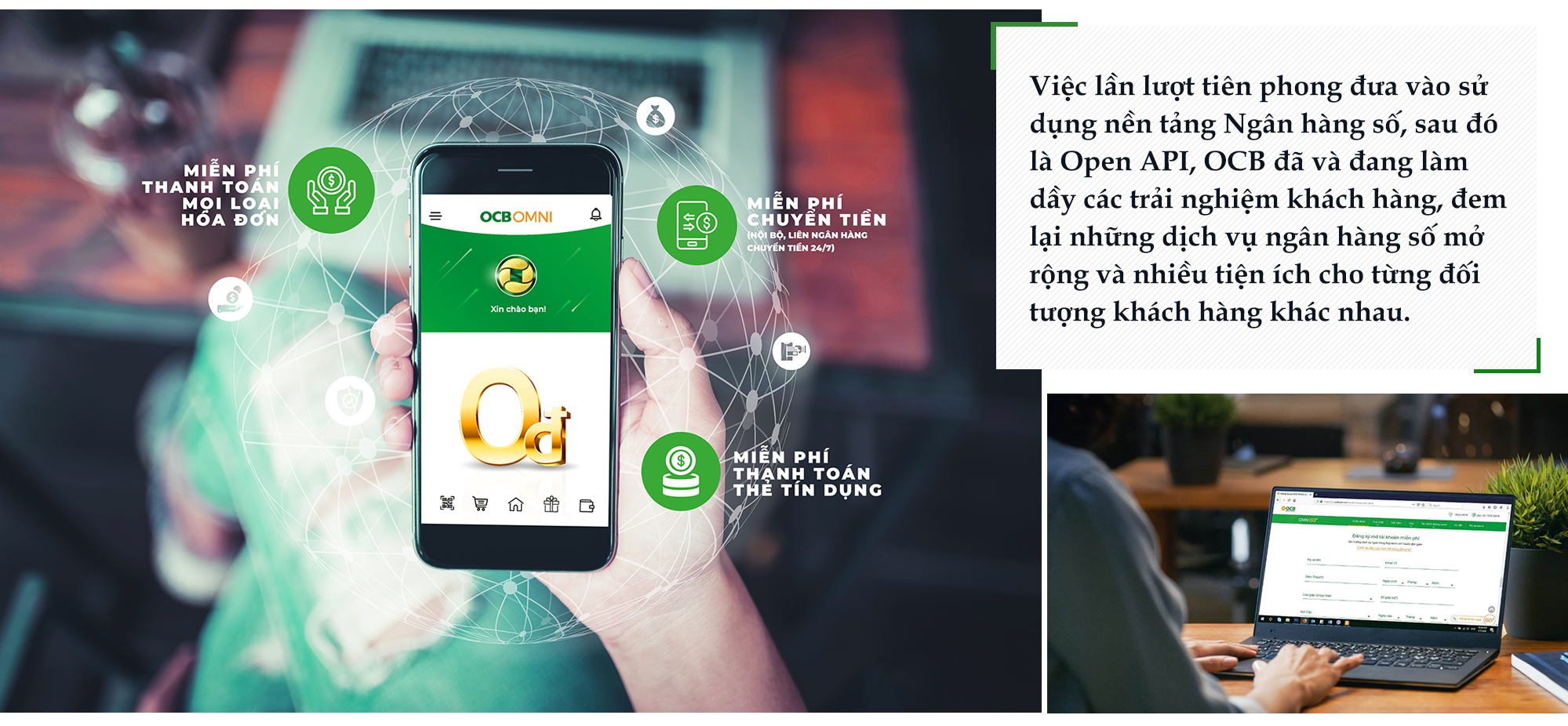

Trong đó, OCB là một trong những ngân hàng tiên phong đưa Open API vào khai thác, tăng thêm tiện ích cho khách hàng đầu cuối và đối tác vào cuối năm 2019.

Ông Nguyễn Thiện Tâm – Giám đốc Chiến lược công nghệ Ngân hàng số OCB nhận định, với định hướng công nghệ sẽ trở thành công cụ hỗ trợ ngân hàng nhưng đồng thời ngược lại ngân hàng cũng phải ở vai trò dẫn dắt được công nghệ, do đó OCB đã triển khai đầu tư cho mảng ngân hàng công nghệ số từ rất sớm.

Việc lần lượt tiên phong đưa vào sử dụng nền tảng Ngân hàng số, sau đó là Open API, OCB đã và đang làm dầy các trải nghiệm khách hàng, đem lại những dịch vụ ngân hàng số mở rộng và nhiều tiện ích cho từng đối tượng khách hàng khác nhau, đối với mọi nhu cầu liên quan đến tài chính – ngân hàng trong đời sống.

Thông qua Open API, khách hàng của OCB như các doanh nghiệp, tập đoàn, fintech, công ty phần mềm có thể phát triển sản phẩm, đẩy mạnh dịch vụ, chủ động trong việc thực hiện các lệnh thanh toán, chuyển tiền…một cách nhanh chóng ít rủi ro và giảm thiểu chi phí. Những tiện ích này có thể thực hiện được ngay trên hê thống quản lý của tổ chức, doanh nghiệp. Các sản phẩm dịch vụ có thể thực hiện thông qua Open API khá đa dạng từ mở tài khoản, chuyển tiền, truy vấn thông tin, các tính năng về xác thực... Bên cạnh đó, OCB còn thực hiện mở rộng các sản phẩm dịch vụ thông qua Open API theo nhu cầu của khách hàng.

Ở chiều ngược lại, Open API giúp các đối tác như tổ chức, doanh nghiệp, fintech… có thể cùng đồng hành tham gia khai thác và kinh doanh trên cơ sở dữ liệu khách hàng rộng lớn, tiếp cận nhóm khách hàng tiềm năng thuận tiện, bảo mật và an toàn. Công nghệ bảo mật, quản lý danh tính trên nền tảng mở cũng giúp OCB cung cấp các công cụ xác thực thông tin tài khoản và chuẩn hóa quy trình xác thực giữa các tổ chức tài chính và bên thứ ba. Thời gian và chi phí đối với doanh nghiệp tiết giảm đáng kể.

Với việc kết nối và tích hợp Open API các sản phẩm dịch vụ của đối tác vào hệ thống OCB OMNI, ngoài các dịch vụ truyền thống, khách hàng có thể tiếp cận với nhiều sản phẩm đầu tư tài chính như mua bảo hiểm (du lịch, xe máy, sức khỏe…) hay đầu tư chứng chỉ quỹ VinaCapital ngay trên ứng dụng. Ngoài ra, ứng dụng còn tích hợp nhiều dịch vụ tài chính của các công ty Fintech như UrBox mang đến giá trị cộng thêm cho khách hàng thông qua các chương trình tích điểm đổi quà…

Chia sẻ thêm về vấn đề này, đại diện lãnh đạo OCB cho biết, suốt thời gian qua, ngân hàng đã nghiên cứu và ứng dụng công nghệ nền tảng mở để số hóa sản phẩm dịch vụ. Hiện ngân hàng liên kết với AirPay, VnPay, Momo... giúp khách hàng thanh toán hóa đơn điện, nước, Internet, nạp tiền điện thoại ngay trên ứng dụng hoặc chuyển tiền qua các ví để mua sắm, thanh toán dịch vụ. Mục tiêu tương lai là dựa vào nền tảng Open API, OCB sẽ phát triển hệ sinh thái Ngân hàng mở Open Banking với đa dạng sản phẩm dịch vụ tiện ích trên hệ thống đối tác, chuỗi.

Ngoài ra, với quy trình chuẩn hóa của hệ thống ngân hàng OCB việc giao dịch, sử dụng sản phẩm dịch vụ ngân hàng qua Open API sẽ được thực hiện một cách đơn giản và minh bạch. Qua thực tế trên cho thấy, từ góc độ ngân hàng, việc đẩy mạnh chuyển đổi số và nâng cao trải nghiệm khách hàng khi sử dụng các nền tảng ngân hàng mở còn mang đến lợi ích lâu dài cho các nhà băng.

Nhịp sống kinh tế