4 bước để tham gia sân chơi hấp dẫn của TTCK Phái sinh

Chứng khoán phái sinh được sử dụng nhằm mục đích phòng ngừa rủi ro biến động giá đối với các chứng khoán cơ sở nhưng bản thân nó cũng tiềm ẩn các rủi ro. Để tham gia thị trường hấp dẫn này, NĐT cần trang bị kiến thức cho mình.

- 31-08-2016Tiến sĩ Nguyễn Sơn: “Hợp đồng tương lai chỉ số chứng khoán là lựa chọn ưu tiên cho TTCK phái sinh”

- 24-02-2016Ban hành thông tư về Chứng khoán Phái sinh

- 13-11-2015Chứng khoán phái sinh: Nhà đầu tư tổ chức sẽ “lôi kéo” nhà đầu tư nhỏ lẻ

- 12-11-2015Các công ty chứng khoán băn khoăn về chứng khoán phái sinh

Thị trường chứng khoán nói chung và nhà đầu tư nói riêng đang cận kề tới thời điểm triển khai thị trường chứng khoán phái sinh (TTCKPS) vào đầu năm 2017. Trong bối cảnh cơ quan quản lý, tổ chức vận hành thị trường và các công ty chứng khoán (CTCK) đang đôn đốc, gấp rút các bước chuẩn bị cho sự ra đời của thị trường này thì nhà đầu tư cũng cần có hành trang để tham gia thị trường. Sau đây là 4 bước để một nhà đầu tư có thể tham gia TTCKPS Việt Nam.

Hiểu biết cơ bản về chứng khoán phái sinh

Hiểu một cách nôm na thì CKPS được dùng để chỉ một công cụ tài chính không có giá trị độc lập mà giá trị của nó hoàn toàn dựa trên giá trị của một tài sản khác như cổ phiếu, trái phiếu, chứng chỉ quỹ, chỉ số chứng khoán,… Các công cụ này được thể hiện thông qua các hợp đồng mua bán dựa trên nguyên tắc xác định giá trị của tài sản gốc trong một khoảng thời gian nhất định được xác định trước tại thời điểm ký hợp đồng.

Trên thế giới, có 4 loại CKPS cơ bản là:

- Hợp đồng kỳ hạn (Forwards);

- Hợp đồng tương lai (Futures);

- Hợp đồng quyền chọn (Options);

- Hợp đồng hoán đổi (Swaps).

Tuy nhiên, với định hướng tổ chức giao dịch các CKPS chuẩn trên sàn giao dịch chứng khoán thì trước mắt, nhà đầu tư nên tập trung nghiên cứu và tìm hiểu các hợp đồng tương lai và hợp đồng quyền chọn chứng khoán.

Vì được niêm yết trên SGDCK nên các hợp đồng này có những ưu điểm nổi trội so với các CKPS khác được giao dịch trên thị trường OTC như được chuẩn hóa về loại chứng khoán cơ sở, cho phép xóa bỏ các rủi ro về tín dụng khi hai bên tham gia mua bán hợp đồng đều không biết về nhau, mọi giao dịch mua bán đều được đảm bảo thanh toán qua hệ thống đối tác bù trừ trung tâm CCP…

Đối với những nhà đầu tư đã từng tham gia giao dịch các công cụ phái sinh khác trên thị trường tiền tệ hoặc hàng hóa thì việc tìm hiểu về các loại CKPS và cách thức giao dịch các loại sản phẩm này sẽ trở nên dễ dàng hơn. Tuy nhiên, cách tiếp cận thông thường là nhà đầu tư có thể tự tìm hiểu qua sách, báo, tài liệu, truyền hình hoặc tham gia các chương trình đào tạo về CKPS tại các trung tâm đào tạo uy tín như Trung tâm Nghiên cứu khoa học và Đào tạo chứng khoán của UBCKNN.

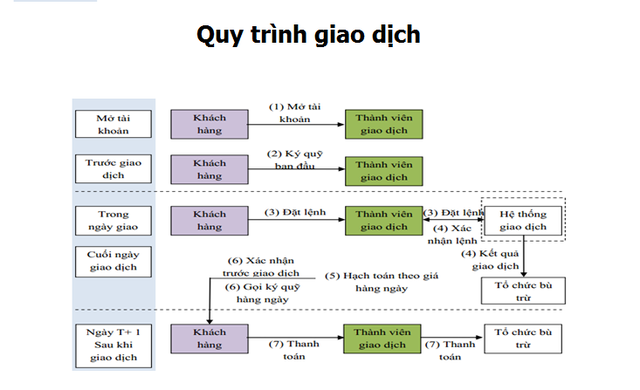

Mở tài khoản

Muốn tham gia giao dịch CKPS, nhà đầu tư phải có tài khoản giao dịch CKPS. Theo quy định hiện hành (Nghị định 42/NĐ-CP và Thông tư hướng dẫn 11/2016/TT-BTC về CKPS và TTCKPS), NĐT phải ký hợp đồng mở tài khoản giao dịch CKPS với thành viên giao dịch (các CTCK), được mở nhiều tài khoản giao dịch CKPS theo nguyên tắc tại mỗi thành viên giao dịch chỉ được mở 01 tài khoản giao dịch và ứng với mỗi tài khoản giao dịch thì nhà đầu tư được mở tài khoản ký quỹ bao gồm 01 tài khoản tiền gửi ký quỹ và 01 tài khoản chứng khoán ký quỹ tại thành viên bù trừ được chỉ định.

Trường hợp nhà đầu tư đã có tài khoản giao dịch chứng khoán thông thường (tài khoản giao dịch trên thị trường cổ phiếu) tại CTCK đồng thời là thành viên giao dịch CKPS thì nhà đầu tư được sử dụng tài khoản giao dịch chứng khoán này để giao dịch CKPS sau khi đã được mở tài khoản kỹ quỹ.

Đối với nhà đầu tư nước ngoài phải đăng ký mã số giao dịch chứng khoán theo quy định pháp luật chứng khoán về hoạt động đầu tư nước ngoài trên TTCK trước khi mở tài khoản giao dịch CKPS như các nhà đầu tư thông thường.

Ký quỹ và cơ chế nộp/rút kỹ quỹ

Không giống như thị trường cổ phiếu, nhà đầu tư muốn mua cổ phiếu phải có đủ tiền (100%) và muốn bán chứng khoán phải có đủ chứng khoán trên tài khoản giao dịch của mình, trên TTCKPS nhà đầu tư chỉ cần ký quỹ một số tiền rất nhỏ so với giá trị hợp đồng CKPS. Do đó, trước khi đặt lệnh (không phải lệnh giao dịch đối ứng để đóng vị thế đã mở trước đó) nhà đầu tư phải thực hiện ký quỹ lần đầu theo một tỷ lệ nhất định do thành viên bù trừ quy định tương ứng với số CKPS dự kiến mua/bán.

Lệnh của nhà đầu tư được khớp trên hệ thống giao dịch của SGDCK và sau khi lệnh được khớp thì nhà đầu tư được coi là đã tham gia hợp đồng CKPS, có đầy đủ quyền và hoàn toàn chịu trách nhiệm thực hiện các nghĩa vụ phát sinh từ hợp đồng. Theo đó, trong thời gian nắm giữ hợp đồng (vị thế) nhà đầu tư phải đảm bảo ký quỹ duy trì theo yêu cầu của thành viên bù trừ.

Cụ thể, nhà đầu tư phải bổ sung ký quỹ khi giá trị tài sản ký quỹ xuống dưới giá trị ký quỹ duy trì hoặc số dư tiền gửi ký quỹ không đảm bảo tỷ lệ ký quỹ duy trì bằng tiền. Sau một khoảng thời gian nhất định, nhà đầu tư chưa bổ sung khoản ký quỹ theo quy định thì CTCK có thể thanh lý vị thế của nhà đầu tư.

Ngược lại, nhà đầu tư được rút bớt tài sản ký quỹ nếu giá trị tài sản ký quỹ vượt giá trị ký quỹ duy trì yêu cầu của thành viên bù trừ quy định.

Hiện nay, nhà đầu tư có thể thực hiện ký quỹ bằng tiền hoặc chứng khoán. Nếu là chứng khoán phải đáp ứng một số điều kiện nhất định theo quy định của Trung tâm Lưu ký chứng khoán và quy định riêng của từng thành viên bù trừ CKPS. Vì các CKPS chuẩn này được định giá hàng ngày (mark-to-market) nên nhà đầu tư cần thường xuyên theo dõi biến động giá trị tài sản ký quỹ trên tài khoản để có thể đáp ứng các yêu cầu ký quỹ khi cần thiết, tránh bị rơi vào tình huống bị thanh lý vị thế không như mong muốn.

Nhận thức về rủi ro

Các CKPS được sử dụng nhằm mục đích phòng ngừa rủi ro biến động giá đối với các chứng khoán cơ sở (cổ phiếu, trái phiếu, chỉ số…) nhưng bản thân nó cũng tiềm ẩn các rủi ro.

Thông thường, tại nhiều thị trường quốc tế (ví dụ Đài Loan), nhà đầu tư trước khi mở tài khoản giao dịch sẽ được các CTCK cung cấp một bản Khuyến cáo các rủi ro (Risk Disclosure Statement) nhằm giúp nhà đầu tư nhận thức được những rủi ro tiềm ẩn đối với từng loại CKPS trước khi đưa ra quyết định đầu tư, từ đó xác định được mức độ chịu đựng rủi ro của mỗi người.

Cách tốt nhất, nhà đầu tư vẫn phải có kiến thức cơ bản về đặc điểm, cơ chế hoạt động của từng loại CKPS (như đề cập mục 1) cũng như thường xuyên tiếp cận tới những tư vấn của các CTCK. Bên cạnh đó, cũng nhằm mục đích hạn chế rủi ro phát sinh, TTCKPS thường đặt ra giới hạn vị thế đối với từng nhà đầu tư là số vị thế tối đa mà nhà đầu tư được quyền nắm giữ trong một thời điểm nhất định.

Tại Việt Nam, theo quy định hiện nay nhà đầu tư cá nhân và nhà đầu tư có tổ chức bị giới hạn số vị thế nhất định và được quy định cụ thể trong từng hợp đồng CKPS trước khi được niêm yết và tổ chức giao dịch.