Trước khi bước chân vào TPBank, ông Đỗ Minh Phú từng nuôi mộng làm cổ đông sáng lập ngân hàng nhưng bất thành. Hồ sơ xin thành lập nhà băng mới mà ông Phú là một đại diện cùng 2 cổ đông Nhà nước khác trở thành "người đứng thứ 4" trong khi chỉ có 3 hồ sơ được duyệt thời đó (Ngân hàng Liên Việt, Ngân hàng Tiên Phong và Ngân hàng Bảo Việt).

Thế nên, sau khi bán Công ty Diana (chuyên sản xuất băng vệ sinh) cho đối tác Nhật Bản, thu được một khoản tiền rất lớn và phát hiện cơ hội tại TPBank, ông Phú và em trai lập tức nắm lấy. Thời điểm đó, quyết định này được nhiều người coi là "đâm đầu vào đá" bởi TPBank đã mất gần nửa vốn điều lệ và đứng bét bảng (42/42 trong số các ngân hàng tại Việt Nam). Thêm nữa, anh em ông Phú là "người ngoại đạo" và trước đó chưa ai "ngoại đạo" với ngành ngân hàng mà thành công.

Thực tế, cả 2 anh em ông Phú dù rất nhiệt huyết với quyết định của mình nhưng không tránh khỏi lo lắng. Đầu năm 2012, vào dịp Tết Nguyên đán, sau khi đi chúc Tết về đến cửa, ông Phú và em trai không vào nhà mà ngồi luôn trong ô tô thảo luận về việc sẽ làm gì ở TPBank. Cuộc trò chuyện kéo dài tới 4h liên tục.

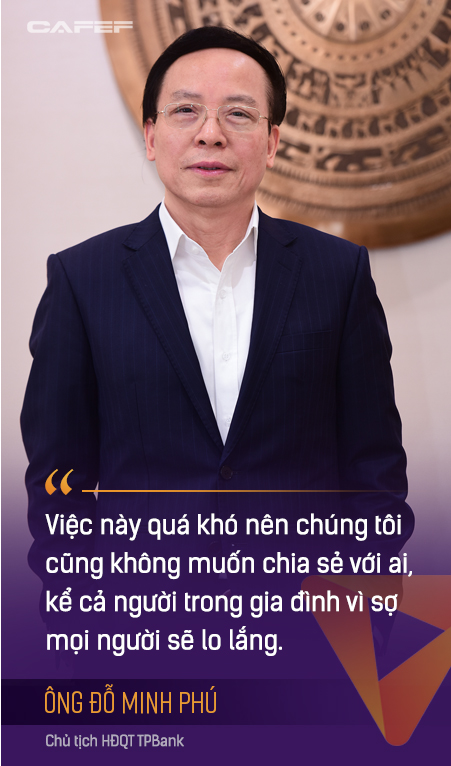

Chia sẻ với Trí thức trẻ, ông Phú nói: "Nếu vào nhà thì lại khách khứa, câu chuyện sẽ bị đứt quãng. Một lý do khác là việc này quá khó nên chúng tôi cũng không muốn chia sẻ với ai, kể cả người trong gia đình vì sợ mọi người sẽ lo lắng".

Không giống anh trai của mình vẫn còn sự nghiệp với DOJI, sau khi bán Diana và thu về rất nhiều tiền (công ty Diana được định giá khoảng 200 triệu USD khi bán cho Unicharm), ông Đỗ Anh Tú – cổ đông lớn nhất của Diana trước đó, trở thành "người thất nghiệp đặc biệt". "Mọi người thì vui vẻ nhưng tôi thì hơi stress. Bởi sau khi đưa Diana đến trạng thái cam kết, tôi sẽ không còn vai trò thực sự gì ở đây nữa và phải đi tìm việc làm mới", ông Tú tiết lộ.

Lúc thương vụ mua TPBank hoàn tất, cũng có nhiều người hỏi lý do bỏ ngành tiêu dùng nhanh (FMCG) quen thuộc, đang thành công sang làm ngân hàng thì ông Tú nói vui: "Tôi làm FMCG mệt quá, chuyển sang làm ngân hàng cho nó nhàn", và mới có việc lan truyền chuyện "điếc không sợ súng" của Phó Chủ tịch HĐQT TPBank.

Sau khi công bố việc trở thành cổ đông lớn của TPBank, anh em ông Phú đối mặt với một bài toán khó: ai sẽ là Tổng giám đốc? Trước đó, nhà băng này đang để trống ghế CEO, sau khi người tiền nhiệm gặp vấn đề với pháp luật và ngân hàng bị đưa vào diện phải tái cơ cấu. Ông chủ mới của TPBank cầu hiền tới 9 phương án, trong đó có 2 CEO ngân hàng xuất sắc nhất Việt Nam lúc bấy giờ, nhưng đều không thành công. Người thứ 10 mà ông Phú được giới thiệu là CEO VPBank – ông Nguyễn Hưng.

Một sự trùng hợp ngẫu nhiên là VPBank lúc đó mới "đổi chủ" đang tìm "làn gió mới". Dù chưa công bố, giới thạo tin đã biết ông Nguyễn Đức Vinh – lúc đó mới thôi chức CEO và đang làm Phó Chủ tịch HĐQT Techcombank sẽ sang VPBank. Ông Hưng cũng đứng trước lựa chọn sẽ đóng vai trò mới ở nhà băng này hoặc tìm một thử thách khác.

"Khi được giới thiệu, tôi nghĩ mình chỉ thử gặp xem sao, không chắc sẽ nhận lời bởi quy mô TPBank lúc đó rất bé - chỉ có 13.000 tỷ đồng tổng tài sản, lại còn rất khó khăn, còn mình đang điều hành ngân hàng gần 100.000 tỷ. Thế nhưng, khi gặp anh Phú và anh Tiến (ông Lê Quang Tiến – nguyên Chủ tịch TPBank, lúc đó là Phó Chủ tịch HĐQT) thì tôi đã đổi ý và nghĩ: mình nên nhận cơ hội này", ông Hưng nói về cuộc gặp năm đó.

Trước đó, ông Hưng chưa từng gặp cả ông Phú lẫn ông Tiến nhưng lý do khiến vị CEO này thay đổi là: "Tôi cảm nhận được sự chân thành, tử tế, đàng hoàng và thực sự tâm huyết để xây dựng một ngân hàng lớn mạnh, bền vững ở các anh ấy, và tin rằng mình có thể đồng hành được lâu dài".

Một tuần sau cuộc gặp, ông Hưng chính thức nhận lời và khoảng hơn 1 tháng sau đó thì trở thành CEO TPBank. Cùng ngày hôm đó (ngày 4/7/2012), ông Nguyễn Đức Vinh – sếp cũ của ông Nguyễn Hưng ở Techcombank cũng chính thức trở thành tân CEO VPBank.

Trước khi tuyển dụng được CEO, TPBank vẫn loay hoay với các khoản nợ có vấn đề lên tới cả nghìn tỷ đồng – một con số cực lớn thời đó vì tổng dư nợ của ngân hàng có 3.000 tỷ và cho vay khách hàng cá nhân, doanh nghiệp rất ít. Thời điểm đó, nền kinh tế đang trải qua giai đoạn lạm phát cao (năm 2011, CPI lên tới 18,6%), lãi suất cho vay bình quân trên thị trường đầu năm 2012 lên tới 22%/năm. Với các khoản nợ xấu của TPBank, cộng với lãi phạt, mức lãi mà khách hàng phải trả là 33%/năm.

"Đây là mức mà không doanh nghiệp nào trả được", ông Phú kết luận khi rà soát và đưa ra một quyết định gây sốc: giảm lãi suất với toàn bộ các khoản nợ xấu xuống còn 14%/năm và hầu hết không tính lãi phạt. Sau quyết định này, rất nhiều khoản vay trước đây vào diện nợ xấu lại trở thành bình thường vì doanh nghiệp gắng hết sức trả TPBank với lãi suất 14%. Tỷ lệ nợ xấu của nhà băng này giảm ngoạn mục.

Ông Phú giải thích: "Người ta cứ hay nói rủi ro cao thì lãi suất phải cao khi nói về các khoản nợ xấu. Nhưng trong tình huống năm đó, phải để họ có khả năng trả nợ thì mình mới thu được lãi cũng như gốc và hạ lãi suất như vậy mới là rủi ro thấp. Bởi họ sẽ thu xếp trả nợ ngân hàng, và trả nhanh".

Chưa hết, với các khoản vay mới, ông Phú cũng áp dụng mức lãi suất 14% cho nhiều doanh nghiệp để có thể thu hút khách hàng tốt tìm đến ngân hàng. Giải thích về quyết định này, ông Phú cho biết: "Trước đó, TPBank chưa có tiếng tăm gì, lãi suất còn cao thì khách tốt đâu có nhiều. Mình chủ động áp dụng mức thấp để tìm được khách tốt cũng là cách đảm bảo an toàn trong lúc kinh tế khó khăn".

Thực tế, phía sau động thái hạ lãi suất là một "triết lý xưa cũ" mà ông Phú áp dụng vào kinh doanh ngân hàng: tin vào tinh thần doanh nghiệp của người chủ và khả năng kinh doanh chứ không phải tài sản thế chấp.

"Rất ít người muốn xù nợ ngân hàng nếu họ có khả năng trả. Nếu đánh giá và cảm nhận được khả năng cũng như uy tín của người đứng đầu doanh nghiệp, ngân hàng có thể cho vay mà không quá phụ thuộc vào tài sản đảm bảo. Khi trao cho họ cơ hội trả nợ hợp lý như giảm lãi suất, TPBank sẽ nhận được cả lãi và gốc, chỉ là thấp hơn thôi nhưng tốt hơn nhiều việc bị nợ xấu, dòng tiền bị kẹt", ông Phú nhận xét.

Và sau đó nhiều năm, khi TPBank đã vượt qua khủng hoảng và lớn mạnh, ông Phú vẫn giữ nguyên triết lý đó của mình khi nắm bắt những cơ hội mà hầu hết mọi người đều cho là quá rủi ro. Trái phiếu chuyển đổi của Tập đoàn Hoàng Anh Gia Lai là một ví dụ điển hình.

Năm 2018, DOJI (công ty mà ông Phú là người sáng lập) là tổ chức đứng sau việc mua lại 1.100 tỷ đồng trái phiếu chuyển đổi của Hoàng Anh Gia Lai từ Tập đoàn Teamasek Holdings (Singapore). Còn TPBank là ngân hàng duy nhất dám vào Hoàng Anh Gia Lai để tái cấu trúc nợ và cho vay khi tất cả tổ chức khác đều chọn đứng ngoài. Khi ấy, công ty của bầu Đức đang ngập trong nợ nần và khủng hoảng. Thế nhưng, ông Phú vẫn tin vào uy tín, khát vọng cũng như tinh thần doanh nhân của bầu Đức.

Mua lại trái phiếu khi thị trường đang bi quan nhất về Hoàng Anh Gia Lai, Doji có một mức giá rất tốt và khi công ty này phục hồi, ông Phú thắng lớn. Và nhờ việc TPBank tham gia vào tái cấu trúc và cho vay năm đó, bầu Đức mới có tiền để tài trợ cho Liên đoàn bóng đá Việt Nam ký hợp đồng với HLV Park Hang-seo.

Trong buổi trả lời phỏng vấn Trí thức trẻ tại Hà Nội, bầu Đức nói: "Tôi nói giỡn với anh Phú: ‘Thực ra là không có ông Phú thì mới không có ông Park chứ không phải là không có ông Đức thì không có ông Park’. Anh Phú cứu mình thì mình mới có tiền đưa ông Park về mà (cười)".

Song song với việc giải quyết khó khăn ngay trước mắt, việc ông Phú mời được CEO VPBank sang điều hành TPBank là một thay đổi quan trọng. Trước đây, TPBank chưa từng có một CEO ngân hàng dày dạn kinh nghiệm để xây dựng hệ thống vận hành của nhà băng với các quy trình, quy chế, chính sách, kiểm soát rủi ro… chuyên nghiệp. Trong khi đó, với một ngành đặc thù đòi hỏi chuyên môn sâu, CEO chưa có kinh nghiệm của người đứng đầu, cộng với HĐQT cũng thiếu kinh nghiệm về ngân hàng là một rủi ro lớn.

Trở thành CEO TPBank từ 4/7/2012, nhưng ông Hưng đã bắt tay vào việc nghiên cứu, xây dựng lại hệ thống khoảng hơn 1 tháng trước đó. Kinh nghiệm và uy tín điều hành nhiều năm tại một ngân hàng có tổng tài sản gần 100.000 tỷ đồng (VPBank) giúp ông Hưng tìm được thêm các trợ thủ chủ chốt phù hợp tại nơi mới. Bên cạnh tuyển dụng, ông Hưng thay đổi mô hình tại TPBank cho phù hợp với cách quản trị rủi ro hiện đại – phê duyệt tập trung, chú trọng hiệu quả, cũng như cho phép ra quyết định thật nhanh để thích ứng với thay đổi của thị trường.

"Các ngân hàng khác đi bộ thì kệ họ, mình cứ phải chạy" là câu quen thuộc ông Hưng nói với nhân viên của mình vì ngoài ra quyết định nhanh, TPBank còn phải làm rất nhanh. Vị CEO này cho biết thêm, để giúp tăng tốc thay đổi, các dự án đều phải đẩy nhanh tiến độ: "Việc ngân hàng khác làm 1 tháng thì chúng tôi sẽ phải làm trong 1 tuần".

Đi cùng với mô hình quản trị, chiến lược khách hàng của TPBank cũng thay đổi với triết lý "lấy khách hàng làm trung tâm" và "chúng tôi thực sự làm điều đó", ông Đỗ Minh Phú cho biết. Khi ấy, ngân hàng vẫn là trung tâm khi người vay vốn thường tìm đến họ chứ rất ít xảy ra chiều ngược lại. Cũng vì thế, các sản phẩm, dịch vụ ngân hàng thiếu đi "hơi thở" thực sự của thị trường và nhà băng luôn đứng ở vị thế "bề trên".

Bổ sung thêm hoạt động bán lẻ với 2 sản phẩm quan trọng là cho vay mua ô tô và mua nhà là khởi đầu cho chiến lược khách hàng mới. Giải thích về hướng đi này, ông Hưng cho biết: "Chúng tôi xác định chưa thể cạnh tranh với các ngân hàng quốc doanh hay ngân hàng cổ phần lớn, nên phải tìm một số phân khúc mà bên khác ‘chê’ hoặc chỉ nói chứ không làm thực sự".

Còn ông Đỗ Anh Tú, Phó Chủ tịch HĐQT TPBank ví chiến lược khách hàng mới là "bới xương tìm thịt". Cựu chuyên gia về FMCG này nói vui với CEO TPBank: "Hưng ạ, anh em mình yếu mà thấy miếng thịt nạc thế kia bày ra trước mắt thì có khi là mồi đấy!".

Tập trung vào 2 sản phẩm bán lẻ mới, phải đưa dịch vụ tới một lượng khách hàng lớn, mất rất nhiều chi phí cho bán hàng, quảng bá, HĐQT cũng như Ban điều hành TPBank xác định là cần đầu tư lâu dài để lấy cơ sở khách hàng. Thế nhưng, chỉ sau 2 năm, cả 2 sản phẩm này đều thành công lớn.

Cho vay ô tô của TPBank chiếm thị phần số 1 trên thị trường và là vị trí số 1 đầu tiên của một ngân hàng đang trong diện tái cơ cấu. Sản phẩm cho vay mua nhà hướng đến những khách hàng được hỗ trợ trong gói tín dụng 30.000 tỷ đồng, đem lại một lượng khách hàng không nhỏ, có lãi và tỷ lệ nợ xấu rất thấp.

Ông Nguyễn Hưng tiết lộ: "Vay mua nhà thuộc gói 30.000 tỷ đồng ít ngân hàng làm vì lợi nhuận mỏng. Còn quan điểm của chúng tôi là phải làm để lấy kinh nghiệm, khách hàng, rồi phát triển lên, nhưng sau mới phát hiện đây là phân khúc rất tốt vì toàn người mua ở thực sự, nên không bị nợ xấu".

Bình luận về quá trình tái cơ cấu tại TPBank, một banker gạo cội tại Việt Nam ví von: "Đó là sự kết hợp chiến lược của banker và băng vệ sinh, vàng trang sức". Ông này giải thích, CEO mới tới từ một ngân hàng lớn hơn nhiều lần sẽ đem đến những kiến thức, kinh nghiệm về chuyên môn sâu cũng như giúp xây dựng hệ thống, quy trình, chính sách. Trong khi đó, ông chủ mới đem đến tinh thần đổi mới quyết liệt, kiến thức và sự sáng tạo liên tục trong lĩnh vực bán lẻ như băng vệ sinh (ông Đỗ Anh Tú) và vàng trang sức (ông Đỗ Minh Phú).

Còn ông Đỗ Minh Phú, Chủ tịch HĐQT TPBank cho biết: "Trước khi bước chân vào lĩnh vực này, chúng tôi thấy rằng hầu hết các ngân hàng chưa thực sự lấy khách hàng làm trung tâm".

Theo phân tích của ông Phú, ở Việt Nam có hàng trăm nghìn doanh nghiệp và hàng chục triệu khách hàng cá nhân, nhưng chỉ có vài chục ngân hàng nên họ ở vị trí thụ động, ngồi tại chỗ chờ khách hàng tìm đến. Với tư duy đó, nhà băng sẽ không đầu tư lớn cho việc thiết kế sản phẩm hay tạo ra dịch vụ chất lượng cao.

"Điều này khác hẳn với lĩnh vực hàng tiêu dùng, phải bán lẻ tới khắp mọi nơi và sản phẩm cần thiết kế từ nhu cầu người dùng (băng vệ sinh) hay cần dịch vụ hoàn hảo như vàng trang sức. Đó chính là thứ mà chúng tôi muốn mang tới TPBank", ông Đỗ Minh Phú chia sẻ.

Trong khi đó, ông Nguyễn Hưng - CEO TPBank tiết lộ với Trí thức trẻ: "Kinh nghiệm tổ chức bán hàng và marketing mà anh Tú, anh Phú đưa vào, là nhân tố quan trọng cho sự thành công của các sản phẩm bán lẻ tại TPBank". Còn khi thúc đẩy nhân viên của mình về lợi thế của TPBank, ông Hưng nhắc đi nhắc lại câu: "Mình nhỏ nhưng có võ".

Thực tế, điểm khác biệt trong thiết kế các sản phẩm bán lẻ của ngân hàng này là sự pha trộn giữa tính thận trọng của một dịch vụ tài chính và triết lý kinh doanh của ngành hàng tiêu dùng nhanh (FMCG). Ông Đỗ Minh Phú giải thích: "Nó phải xuất phát từ nhu cầu cụ thể của khách hàng, chia sẻ lợi ích với họ. Khi sử dụng dịch vụ, khách hàng phải mất chi phí ít nhất có thể nhưng lại đạt hiệu quả cao nhất".

Đi kèm với đó, không giống kiểu "chờ người đến vay" của ngân hàng khác, cho vay mua ô tô và mua nhà được TPBank đầu tư quảng bá rầm rộ. Ông Đỗ Anh Tú cho biết: "Chúng tôi coi cho vay mua ô tô, mua nhà cũng giống như bán băng vệ sinh thôi. Khi muốn bán cho nhiều người, cần giới thiệu đến rất nhiều người và phải đầu tư lớn cho marketing, kênh phân phối".

Trước đó, vị trí đặt chi nhánh và điểm giao dịch của TPBank phần lớn ở các vị trí không đẹp, giá thuê thấp. Khi nhà băng này tái cơ cấu, các chi nhánh, điểm giao dịch của TPBank cũng đổi sang các vị trí đắt tiền trên phố, ở chỗ đắc địa. Hiện tại, 90% điểm giao dịch cũ của TPBank đã được đổi sang vị trí "vàng". Ngoài phục vụ cho việc quảng bá, thay đổi hình ảnh của ngân hàng, vị trí "vàng" đồng thời cũng tạo thuận lợi hơn cho việc tiếp cận khách hàng.

Thực tế, TPBank thời điểm đó có thể ví như một ngân hàng "nhà nghèo" (đang trong diện tái cơ cấu, mất gần nửa vốn điều lệ) nhưng dám nghĩ lớn, chơi lớn.

Bên cạnh việc đầu tư quảng bá cho bán hàng, ông chủ mới quyết định chi một khoản tiền lớn để thay đổi bộ nhận diện thương hiệu của TPBank, ra mắt cuối năm 2013. Logo mới có hình tam giác được thiết kế theo kiểu 3D, dạng đường xoắn, với màu sắc trẻ trung là thông điệp về một kỷ nguyên mới của nhà băng này. Slogan mới "Vì chúng tôi hiểu bạn" cũng là tuyên ngôn đặc trưng của các ông chủ vốn xuất thân từ ngành hàng tiêu dùng nhanh: khách hàng thực sự là trung tâm.

Đầu năm 2012, khi bắt đầu tiến hành tái cơ cấu, bên cạnh khoản lỗ luỹ kế khiến TPBank rơi vào trạng thái nguy hiểm, nhà băng này chỉ có 10 chi nhánh và 15 phòng giao dịch. Tổng số tài khoản hoạt động của ngân hàng thời điểm đó chỉ khoảng gần 30.000 và phần lớn đến từ nhân viên FPT (cổ đông sáng lập).

Cùng với việc Ngân hàng Nhà nước Việt Nam siết chặt quy định mở chi nhánh (mỗi năm không quá 5 chi nhánh, kèm quy trình phê duyệt rất phức tạp), triển vọng phát triển mạnh mảng bán lẻ với mục tiêu phục vụ hàng triệu khách hàng của TPBank là rất ảm đạm. Thế nhưng, với chiến lược "banker kết hợp với băng vệ sinh và vàng trang sức", TPBank đã tìm được giải pháp.

Bước đầu tiên là việc có được nhiều tài khoản, TPBank tổ chức rất nhiều chương trình khuyến mại hấp dẫn, đồng thời quảng bá mạnh mẽ để thu hút người đến mở. Người dân đến mở tài khoản của TPBank, ngoài việc được quà khuyến mại, mở thẻ ATM miễn phí, còn được miễn gần như toàn bộ phí giao dịch khi chuyển tiền, rút tiền….

Khi số lượng khách hàng tăng mạnh, để đáp ứng nhu cầu phục vụ mà không bị quá tải do điểm giao dịch ít, việc phát triển mạnh dịch vụ Internet Banking sau đó là Live Bank (hay VTM – Video Teller Machine) và TPBank Mobile, App TPBank chính là giải pháp.

Ông Nguyễn Hưng cho biết: "Khách hàng trẻ muốn trải nghiệm mới, 24/7, tiện ích nhiều hơn, không cần chờ đợi, và không phải đến ngân hàng … Để phục vụ nhu cầu đó, chúng tôi phải dùng công nghệ mới – ngân hàng số, bù đắp hạn chế về điểm giao dịch truyền thống. Cũng như các sản phẩm bán lẻ khác, ngân hàng số của TPBank được ưa chuộng bởi thiết kế theo đúng nhu cầu người dùng và có khả năng phục vụ tốt trên quy mô lớn".

Sau gần 2 năm, từ vài chục nghìn tài khoản, TPBank đã có 1 triệu tài khoản đầu tiên và đến nay là 4 triệu tài khoản. Ông Hưng phân tích, tổng số điểm giao dịch truyền thống của TPBank là gần 100. Nếu không có ngân hàng số với hệ thống Mobile Banking, app TPBank tiện lợi và Live Bank, TPBank không có cách nào phục vụ nổi với mật độ hơn 40.000 khách hàng/điểm giao dịch.

Thực tế, lượng khách hàng mà nhà băng này phục vụ tương đương với những ngân hàng khác có điểm giao dịch truyền thống cao gấp 3-4 lần. Lý do là ngoài hệ thống ngân hàng số, LiveBank với hơn 400 điểm trên khắp cả nước, có khả năng cung cấp gần như toàn bộ dịch vụ như một điểm giao dịch truyền thống ở bất cứ thời gian nào trong ngày.

Chưa hết, nhà băng này còn có hệ thống eBank cho phép khách hàng mở tài khoản qua eKYC ở bất cứ nơi nào trên cả nước chỉ trong vòng vài phút. "Trở thành một ngân hàng số đúng nghĩa, chúng tôi sẽ loại bỏ được những điểm yếu của một ngân hàng trẻ và nhỏ", ông Hưng bổ sung.

Tháng 12/2020, tại hội nghị tổng kết và triển khai công tác toàn ngành ngân hàng, ông Đỗ Minh Phú có bài phát biểu về đổi mới số với một thông tin gây chú ý: "Chúng tôi đã bước sang giai đoạn thứ 2 của ngân hàng số là sáng tạo số. Tại TPBank, ngân hàng số không còn là cuộc cách mạng nữa mà đã trở thành nghiệp vụ hàng ngày".

Sau 3 năm tái cơ cấu, TPBank đã xoá hết lỗ luỹ kế và bù được cả phần thặng dư âm vốn điều lệ khi các cổ đông mới gia nhập. Nhà băng này đã "có số má" ở thị trường bán lẻ với vị trí số 1 ở mảng cho vay mua ô tô, cùng nhận diện rõ nét về thương hiệu với logo cùng slogan mới "Vì tôi hiểu bạn".

Nếu như năm 2012, tổng tài sản TPBank chỉ vọn vẹn 13.000 tỷ đồng, lỗ mất một nửa vốn điều lệ thì cuối năm 2020 tổng tài sản đã vượt 200.000 tỷ đồng, với lợi nhuận gần 4.300 tỷ. 6 tháng đầu năm 2021, tổng tài sản còn lên tới trên 240.000 đồng và lợi nhuận hơn 3.000 tỷ đồng. Đặc biệt, dù tăng trưởng rất mạnh và liên tục trong nhiều năm nhưng tỷ lệ nợ xấu của TPBank được giữ ở mức 1%. Ông Nguyễn Hưng khẳng định: "Chúng tôi luôn duy trì một khẩu vị rủi ro rất chặt chẽ".

Năm 2019, TPBank nằm trong số 5 ngân hàng đầu tiên tại Việt Nam chính thức đạt chuẩn quốc tế Basel II và đáp ứng tiêu chuẩn Basel III vào cuối tháng 9/2021. Trong một số mảng về hệ thống như kế toán quản trị hay quản lý tài sản nợ có theo tiêu chuẩn quốc tế, TPBank là ngân hàng tiên phong áp dụng trong số các nhà băng nội địa.

Đó cũng là lý do nhà băng này được cơ quan quản lý xếp Top 1 về độ lành mạnh và ổn định trong năm 2020. Còn xét về về quy mô, năm 2020, TPBank đã vào Top 10 ngân hàng thương mại cổ phần tư nhân lớn nhất và trong top 10 ngân hàng tăng trưởng cũng như hiệu quả nhất Việt Nam. TPBank cũng là ngân hàng đầu tiên và duy nhất tái cơ cấu thành công với kết quả đột biến trong thời gian ngắn, và trở thành ví dụ kinh điển về tái cơ cấu của ngành ngân hàng Việt Nam.

Ngoài chiến lược đúng, điều gì đã giúp TPBank tái cơ cấu thành công một cách ngoạn mục với ông chủ mới là người ngoại đạo? Có lẽ đó là sự minh bạch và chính trực của các cổ đông lớn cũng như ban điều hành. Ngay cả trước khi tái cơ cấu, HĐQT của TPBank cũng gồm các cổ đông không mâu thuẫn về mặt lợi ích và không sử dụng ngân hàng làm "cổng tài chính" cho các công ty sân sau. Đây cũng là lý do quan trọng khiến anh em ông Đỗ Minh Phú quyết định tham gia TPBank khi nhà băng này ở vị thế rất xấu (42/42 trong hệ thống).

Bên cạnh đó, việc có cổ đông sáng lập là công ty công nghệ hàng đầu Việt Nam với một thành viên HĐQT là sáng lập viên của Tập đoàn FPT (ông Lê Quang Tiến, Phó Chủ tịch HĐQT) cũng đem lại cho TPBank sự vững chắc cần thiết khi thực hiện dự án về ngân hàng số.

Yếu tố quan trọng khác được đúc kết qua một câu được ông Đỗ Anh Tú, Phó Chủ tịch HĐQT TPBank nói nhiều lần tại nhà băng này: "Không được thọc gậy xuống nước". Hàm ý của chuyên gia quản trị vốn nổi tiếng về marketing và bán hàng này là: không được điều hành kiểu quan liêu, theo phong cách chỉ tay 5 ngón (thọc gậy xuống nước), mà "phải lội hẳn xuống dưới xem nó nóng nó lạnh thế nào, thực tế ra sao thì mới biết vận hành kiểu gì".

Ông Đỗ Minh Phú cũng có một câu nổi tiếng về việc thực thi ở ngân hàng này: "Không được làm kiểu chuồn chuồn đạp nước (hình ảnh về con chuồn chuồn bay trên mặt ao chỉ chạm vào mặt nước là bay lên)" – hàm ý không được làm việc kiểu qua loa, đại khái và không đến nơi đến chốn. Đây cũng là lý do tất cả lãnh đạo, nhân viên tại TPBank đều rất sát với thị trường, việc triển khai dự án luôn chặt chẽ, nghiêm túc, đúng thời hạn như quân đội.

Sau gần 10 năm vận hành TPBank, ông Nguyễn Hưng – CEO nhà băng này tâm sự: "Trước đây, tôi cứ nghĩ với kiến thức, kinh nghiệm nhiều năm điều hành một ngân hàng lớn thì sang nơi bé hơn chắc không vấn đề lắm, nhưng hoá ra không phải. Làm việc ở đây, tôi học được nhiều thứ mới, giúp mình trưởng thành hơn rất nhiều. Ngày xưa chắc mình chỉ là thiếu niên mới lớn thôi, còn giờ là thanh niên 30 rồi (tam thập nhi lập - PV)" (cười).

Còn Chủ tịch HĐQT TPBank – ông Đỗ Minh Phú chia sẻ về kết quả sau gần 10 năm đứng đầu ngân hàng này: "Cách đây 10 năm thì tôi là người ngoại đạo, còn bây giờ tôi cũng học được nhiều điều từ thực tế, từ anh em, từ khách hàng… và cũng là banker rồi" (cười).

Kỳ tới: 'Tầm nhìn tỷ phú' ở ngân hàng tư nhân số 1 Việt Nam

Mời đọc thêm các bài viết trong tuyến SỰ THAY ĐỔI KỲ DIỆU CỦA NGÀNH NGÂN HÀNG 10 NĂM QUA tại đây

1. Giải mã ‘thời hoàng kim’ giữa dịch bệnh và điều tạo nên thay đổi của hệ thống ngân hàng sau 10 năm

2. CEO Lưu Trung Thái giải mã hành trình ‘lột xác’ ngoạn mục của MB

4. Chủ tịch ngân hàng đặc biệt nhất Việt Nam và hành trình 10 năm ‘trở lại yên chiến mã’ của ACB

Trí Thức Trẻ