Bóc tách khoản lợi nhuận kỷ lục của REE trong quý 1

Trong 3 mảng kinh doanh chính, mảng điện chính là nhân tố chủ yếu khiến REE đạt lợi nhuận khởi sắc trong quý đầu năm.

Báo cáo tài chính hợp nhất quý I/2017 của REE cho thấy, lợi nhuận trong kỳ này của REE và các công ty thành viên tăng mạnh so với cùng kỳ năm trước.

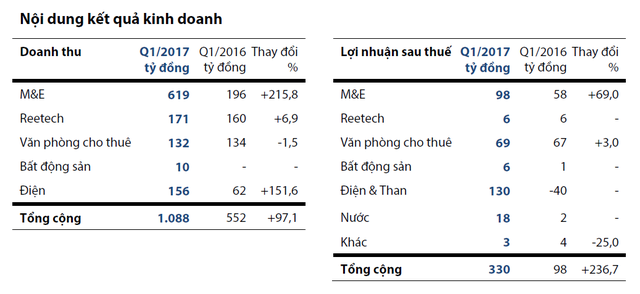

Doanh thu trong quý I của REE tăng gấp đôi cùng kỳ năm 2016, đạt 1.088 tỷ đồng. Lợi nhuận sau thuế thuộc về cổ đông công ty mẹ cán mốc 331 tỷ đồng, tăng 2,35 lần so với mức 99 tỷ đồng trong quý I/2016. Đây cũng là mức lãi cao nhất mỗi quý của REE kể từ ngày đầu thành lập.

Đóng góp chính vào lợi nhuận của REE đến từ 3 nguồn thu chính chính: 1) cơ điện REE M&E, 2) BĐS văn phòng cho thuê, 3) sản xuất Điện. Ngoài ra, mặc dù REE cho biết doanh thu mảng Reetech trong kỳ tăng gần 7%, đạt 171 tỷ đồng; số lượng máy lạnh Reetech tiêu thụ tăng 15,6% đạt 12.500 bộ nhưng con số lợi nhuận của mảng này chỉ khiên tốn ở mức 6 tỷ đồng, không tăng trưởng so với cùng kỳ năm trước.

Chi tiết KQKD quý I (Nguồn: REE)

Trong 3 mảng đóng góp chính và lợi nhuẩn của REE, mảng BĐS văn phòng dù doanh thu không tăng trong quý I năm nay, đạt mức 132 tỷ đồng nhưng vẫn cho thấy hiệu quả rất cao khi đóng góp 20% vào cơ cấu lợi nhuận, đạt 69 tỷ đồng.

Về hoạt động của REE M&E, dù đang tăng trưởng với doanh số đạt 619 tỷ đồng, tăng 216% so với cùng kỳ năm trước, nhưng lợi nhuận của hoạt động REE M&E tăng thấp hơn, chỉ tăng 69%, đạt 98 tỷ đồng. Mảng này chiếm 57% trong tổng doanh thu đã khiến biên lãi gộp của REE giảm 33% so với cùng kỳ năm trước. Ban điều hành REE cho biết trong ĐHĐCĐ mới đây nguyên nhân là do sự cạnh tranh tăng mạnh, REE M&E phải cạnh tranh về giá để trúng thầu nhiều hơn.

Theo đó, trong năm nay, REE M&E đặt kế hoạch doanh số 2.000 tỷ đồng, tăng 15% nhưng kế hoạch lợi nhuận lại giảm 18%, còn 240 tỷ đồng. Hoạt động của mảng này có vượt kế hoạch hay không còn tùy thuộc vào tình hình triển khai của các dự án bất động sản mà REE đã ký trong 3 quý còn lại của năm.

Mảng điện tăng đột biến nhờ VSH và PPC

Mảng điện chính là nhân tố chính khiến REE đạt lợi nhuận khởi sắc trong quý đầu năm. Theo REE lợi nhuận từ mảng điện –nhiên liệu quý I/2017 đạt 130,3 tỷ đồng trong khi cùng kỳ năm trước lỗ 40 tỷ đồng.

Hàng loạt doanh nhiệp thủy điện đạt sản lượng cao trong quý và ghi nhận mức lãi cao vượt trội cùng kỳ. Trong đó, CTCP Nhiệt điện Thác Mơ (HOSE: TMP) ghi nhận mức lãi ròng 48 tỷ đồng trong quý này trong khi cùng kỳ năm ngoái lỗ 1,7 tỷ đồng, CTCP Thủy điện Sông Ba Hạ đạt mức lãi ròng hơn 36 tỷ đồng so với khoản lỗ 2,5 tỷ đồng cùng kỳ năm trước.

Đáng chú ý, một DN trong ngành mới vừa được hợp nhất báo cáo tài chính kỳ đầu tiên là Thủy Điện Vĩnh Sơn Sông Hinh (VSH) cũng đóng góp đáng kể vào lợi nhuận sau khi REE nâng sở hữu tại VSH lên 21% vốn cổ phần vào cuối năm 2016.

VSH chính là khoản đầu tư lớn thứ 2 trong nhóm công liên kết của REE với giá trị 725 tỷ đồng. Và trong quý I, VSH đạt mức LNST hơn 124 tỷ đồng, gần gấp đôi so với cùng kỳ năm 2016.

Nếu như nhóm thủy điện ghi nhận lợi nhuận tăng trưởng cao thì hoạt động của CTCP Nhiệt điện Phả Lại (HOSE: PPC) – khoản đầu tư lớn nhất của REE với giá trị đầu tư 1.245 tỷ đồng, tương đương tỷ lệ sở hữu 23,54% vốn đạt được lợi nhuận tăng mạnh không phải do sản lượng tăng mà do chênh lệch tỷ giá.

Cùng kỳ năm trước, PPC ghi nhận lỗ 157 tỷ đồng thì năm nay, PPC báo lãi 142 tỷ đồng. Nguyên nhân một phần do doanh thu tài chính tăng 33 tỷ đồng từ thoái vốn 100% khỏi công ty con là CTCP Dịch Vụ SC nhiệt điện miền Bắc, giá trị thu được là 60 tỷ đồng.

Nguyên nhân khác, quan trọng hơn là chi phí chênh lệch tỷ giá giảm bớt 89 tỷ đồng so với cùng kỳ năm trước (257 tỷ đồng). Trong quý này, số liệu trên báo cáo tài chính của PPC cho thấy khoản vay dài hạn đã giảm xuống còn 2.705 tỷ đồng so với con số 3.835 tỷ đồng hồi đầu năm.

Còn theo báo cáo mới đây của CTCK Bảo Việt (BVS) cho biết, đến cuối năm 2016, PPC có dư nợ bằng đồng yên khoảng 21.35 tỷ JPY. Trong tháng 2, PPC đã thực hiện trả trước 8 tỷ JPY với tỷ giá theo tính toán là 204 VND/JPY, tài trợ bằng nguồn vốn nhàn rỗi của Công ty. Trong tháng 5/2017, PPC sẽ tiếp tục trả tiếp 8 tỷ JPY, giảm dư nợ đồng JPY xuống còn khoảng 6 tỷ JPY. Khoản còn lại sẽ được trả hết trong năm 2018.

BSC cho rằng việc tái cấu trúc mạnh khoản vay bằng đồng Yên này sẽ giúp kết quả kinh doanh của PPC ổn định hơn, tránh khoản lỗ tỷ giá trung bình khoảng 200 tỷ mỗi năm.

Cổ tức từ PPC có chiều hướng giảm

Dù cho rằng PPC sẽ ổn định hơn khi giảm khoản nợ vay bằng JPY. Tuy nhiên, BVS cũng thận trọng rằng Nhà máy Phả Lại 1 đã hết khấu hao nên hiệu suất sử dụng khá thấp, tạo ra khó khăn cho PPC trong việc xin Qc cho nhà máy này do khu vực phía bắc có phụ tải khá lớn, nhiều nhà máy điện với giá bán rẻ hơn với PL1. Tháng 5/2017, Genco 2 sẽ chủ trì việc đánh giá dự án nâng cấp PL1 (với vốn đầu tư dự toán khoảng 2.000 tỷ).

Hiện REE đang đầu tư dài hạn 5.635 tỷ đồng, chiếm gần ½ tổng tài sản. Trong đó, đầu tư dài hạn vào các công ty khác là 1.531 tỷ đồng và 4.135 tỷ đồng vào các công ty liên kết. Do đó, dòng tiền thu về của REE sẽ đến chủ yếu từ cổ tức được trả hàng năm, trong đó cổ tức từ PPC là một khoản thu lớn của REE.

Với tình hình hiện nay của PPC, việc giảm bớt nợ vay cũng đồng nghĩa với dòng tiền ròng sẽ giảm xuống. Nhu cầu đầu tư và trả nợ cùng lúc sẽ là áp lực khiến PPC khó có thể duy trì mức cổ tức cao trong những năm gần đây.

Kế hoạch chi trả cổ tức năm 2017 cũng vừa được ĐHĐCĐ PPC thông qua với mức chi trả 15%, giảm 5% so với mức 20% cho năm 2016 và 25% của năm 2015. Năm 2016, REE có thể đã thu về gần 250 tỷ đồng từ khoản chi cổ tức 25% của năm 2015 và tạm ứng 8% cho năm 2016. Theo đó, nhiều khả năng năm nay, khoản thu này chỉ còn lại 90 tỷ đồng, tương ứng với 12% còn lại của năm 2016.

NDH

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC