Câu chuyện nâng hạng thị trường chứng khoán Việt Nam (Kỳ 1)

Thực tế cho thấy nhà đầu tư nước ngoài sẽ luôn vào sớm nếu họ nhìn thấy có cơ hội và quyết tâm nâng hạng. Vì vậy Việt Nam cần thể hiện quyết tâm nâng hạng ngay từ bây giờ để tạo câu chuyện đủ sức hấp dẫn với nhà đầu tư nước ngoài.

- 23-03-2017Lịch sự kiện và tin vắn chứng khoán ngày 23/3

- 17-03-2017Nhà đầu tư kiên trì và cú chốt lãi gây sốc thị trường chứng khoán

- 16-03-2017FED tăng lãi suất, thị trường chứng khoán Việt có đáng ngại?

Lời tòa soạn: Ông Nguyến Đức Hùng Linh, giám đốc khối phân tích và tư vấn khách hàng cá nhân CTCP Chứng khoán Sài Gòn (SSI) đã có bài viết chi tiết về câu chuyện nâng hạng thị trường chứng khoán Việt Nam. Tòa soạn NDH xin trích lại bài viết này.

Xếp hạng thị trường là gì?

Trên thế giới các thị trường tài chính được xếp hạng vào 3 nhóm chính, cao nhất là thị trường phát triển (Developed Market), tiếp đến là thị trường mới nổi (Emerging Market) và thấp nhất là thị trường cận biên (Frontier Market).

Có 3 tổ chức lớn về xếp hạng thị trường bao gồm MSCI, FTSE Russell, và S&P Dow Jones. Các tổ chức này đánh giá xếp hạng thị trường định kỳ hàng năm. Mỗi tổ chức có một hệ thống tiêu chí đánh giá riêng nhưng đều tập trung vào các khía cạnh cơ bản như: mức độ phát triển của nền kinh tế, sự ổn định về chính trị, quy mô và tính thanh khoản của thị trường, hiệu quả vận hành của thị trường, khả năng tiếp cận thị trường của nhà đầu tư nước ngoài, khả năng lưu chuyển dòng vốn,...

Nguyên tắc chắc chắn là một nguyên tắc cơ bản khi các tổ chức xem xét để đưa ra quyết định nâng hạng hay hạ bậc thị trường. FTSE ghi rõ “các quốc gia không nên thay đổi xếp hạng thường xuyên, chỉ khi các tiêu chí đã được thỏa mãn và xác nhận trong một thời gian, và nhà đầu tư cần được báo trước về sự thay đổi”, trong khi MSCI cũng chỉ quyết định nâng bậc thị trường nếu “việc thay đổi xếp hạng thị trường khó có thể đảo ngược”.

Hiện tại theo tiêu chuẩn của cả 3 tổ chức xếp hạng, Việt Nam đang được xếp vào nhóm thấp nhất Frontier Market.

Tại sao cần nâng hạng thị trường?

Nâng hạng thị trường không chỉ là cách xây dựng hình ảnh cho thị trường tài chính quốc gia mà nó còn tác động trực tiếp lên khả năng thu hút dòng vốn nước ngoài. Không chỉ riêng Việt Nam mà nhiều thị trường Frontier market (FM) khác cũng đang nỗ lực để được nâng hạng lên Emerging market (EM) bởi những lý do sau:

Thứ nhất, các thị trường EM có quy mô lớn hơn và chất lượng tốt hơn FM, trong khi tiềm năng tăng trưởng lại cao hơn DM. Dòng vốn mà các EM thu hút được có có tính ổn định hơn, so với những dòng tiền nóng đầu tư vào các thị trường FM. Các quỹ đầu tư theo phương pháp thụ động, tiêu biểu như các ETFs, hiện tập trung đầu tư vào các thị trường EM cũng sẽ tự động phân bổ một phần vốn vào các thị trường mới được nâng hạng lên EM.

Trên thực tế, mức độ đầu tư vào các thị trường EM lớn hơn rất nhiều so với các thị trường FM. Ví dụ với BlackRock, công ty cung cấp ETFs lớn nhất thế giới đang quản lý khối tài sản 103 tỷ USD cho 47 quỹ ETFs đầu tư vào các thị trường EM, trong khi đó chỉ có một ETF đầu tư vào FM với giá trị tài sản 0.581 tỷ USD. Nếu được nâng hạng lên EM, đồng nghĩa với việc các cổ phiếu đại diện được đưa vào danh mục chỉ số EM, dù tỷ trọng khiêm tốn thì lượng vốn ngoại đổ vào thị trường là rất lớn.

Thứ hai, để đáp ứng các tiêu chuẩn nâng hạng thị trường lên EM, bên cạnh việc gia tăng quy mô, tính thanh khoản hay mức độ tiếp cận của nhà đầu tư nước ngoài, thị trường Việt Nam còn có áp lực phải cải thiện các điều kiện giao dịch như hệ thống vận hành, khung thể chế, tính minh bạch về thông tin. Trong quá trình xem xét, các tổ chức xếp hạng cũng chủ động hỗ trợ các quốc gia hiểu được tình trạng hiện tại cũng như các tiêu chuẩn cần đạt được để có những thay đổi thích hợp. Quá trình này là tác nhân chính giúp các thị trường FM được hưởng lợi từ việc nâng hạng, trong khi quyết định nâng hạng chỉ đóng vai trò xác nhận các điều kiện trên.

Với các lợi ích như trên, chúng tôi cho rằng Việt Nam nên có lộ trình rõ ràng để nâng hạng thị trường lên Emerging Market. Dưới đây, chúng tôi phân tích các tiêu chuẩn để được nâng hạng lên thị trường Emerging Market theo hệ thống phân loại của MSCI.

Hệ thống Phân loại thị trường của MSCI

Hệ thống phân loại thị trường của MSCI hiện xếp các thị trường thành 3 loại: Developed, Emerging và Frontier markets, ngoài ra có một số thị trường chưa được phân loại nên index của các thị trường này được xếp vào loại standalone index.

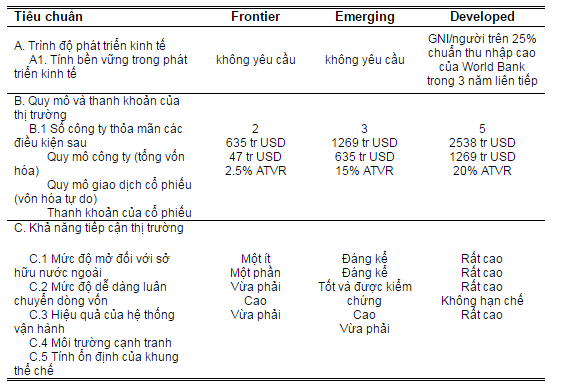

Theo MSCI Market Classification Framework, có 3 tiêu chuẩn được đưa ra xem xét để phân loại thị trường bao gồm:

Về trình độ phát triển kinh tế, tiêu chuẩn này chỉ được dùng để xem xét đối với các thị trường Developed markets, do đó khi xét nâng hạng một thị trường từ Frontier lên Emerging thì chỉ cần xét tới 2 tiêu chuẩn còn lại.

Về quy mô và thanh khoản của thị trường:Đây là nhóm tiêu chuẩn định lượng, theo đó để được nâng hạng từ FM lên EM, tại thời điểm đánh giá một quốc gia phải có ít nhất 3 công ty thỏa mãn các điều kiện sau:

· Quy mô công ty (giá trị vốn hóa): 1269 triệu USD.

· Quy mô giao dịch cổ phiếu (giá trị vốn hóa tự do chuyển nhượng): 635 triệu USD.

· Thanh khoản của cổ phiếu bình quân hàng năm đạt 15% giá trị vốn hóa tự do chuyển nhượng (ATVR 15%)

Tại thời điểm tháng 5/2016, MSCI chỉ công nhận 1 công ty của Việt Nam đạt tiêu chuẩn, đa số các công ty không đạt điều kiện về giá trị vốn hóa tự do chuyển nhượng. Ở thời điểm hiện tại theo tính toán của chúng tôi thì có 4 công ty niêm yết thỏa mãn cả 3 điều kiện này. Có thể kỳ vọng sẽ có thêm nhiều công ty đạt đủ tiêu chuẩn nhờ xu hướng nới room và quá trình cổ phần hóa kèm niêm yết đang diễn ra rất nhanh.

Khả năng tiếp cận thị trường: bao gồm 18 tiêu chí phản ánh kinh nghiệm, yêu cầu và những ràng buộc của giới đầu tư quốc tế đối với thị trường, được chia làm 5 nhóm:

· Mức độ mở đối với sở hữu nước ngoài

· Mức độ dễ dàng luân chuyển dòng vốn vào/ra thị trường

· Hiệu quả của hệ thống vận hành

· Môi trường cạnh tranh

· Tính ổn định của khung thể chế

Đây là nhóm tiêu chuẩn định tính, được MSCI tiến hành xem xét với tất cả các thị trường ít nhất mỗi năm 1 lần nằm trong kỳ Global Market Accessibility Review. Trong quá trình xem xét, nếu xét thấy một thị trường có những thay đổi đáng kể và có triển vọng, MSCI sẽ đưa thị trường này vào Danh sách có tiềm năng phân loại lại và sẽ được đánh giá kỹ càng hơn theo chương trình Annual Market Classification Review. Tại bước này, MSCI sẽ tiến hành trao đổi, lấy ý kiến của giới đầu tư toàn cầu về thị trường được đánh giá và sẽ đưa ra kết quả đánh giá vào tháng 6 hàng năm.

Quá trình đánh giá đặc biệt này thường kéo dài nhiều năm và qua nhiều lần đánh giá tùy thuộc từng thị trường. Theo MSCI, đánh giá các vấn đề liên quan tới khả năng tiếp cận thị trường thường được ghi nhận qua những thay đổi về quy chế, dựa trên những phản hồi thực tế từ nhà đầu tư khi các thay đổi này có hiệu lực và được thị trường hấp thụ hoàn toàn. Do đó quá trình đánh giá cần một thời gian dài từ lúc quy chế được thông qua cho tới khi có ảnh hưởng rõ rệt lên thị trường.

Theo kết quả đánh giá tháng 6/2016, MSCI giữ nguyên điểm đánh giá đối với thị trường Việt Nam và chưa đưa Việt Nam vào Danh sách có tiềm năng phân loại lại. Tuy nhiên MSCI có ghi nhận một số cải thiện về giới hạn sở hữu nước ngoài, công bố thông tin bằng tiếng Anh và cải cách thủ tục đăng ký đối với nhà đầu tư nước ngoài.

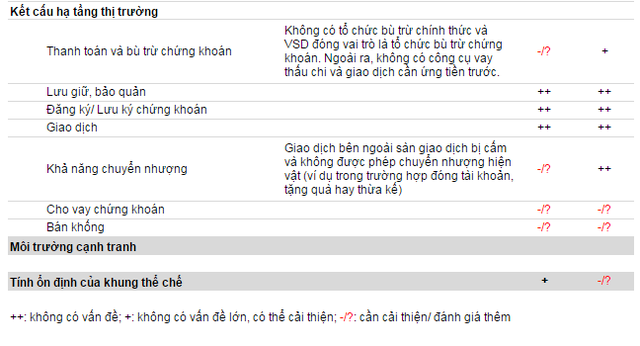

So sánh với Pakistan, quốc gia vừa được nâng hạng trong kỳ đánh giá này thì Việt Nam cần phải cải thiện khá nhiều điều kiện. Cụ thể MSCI đưa ra đánh giá như sau:

Việt Nam cần làm gì để nâng hạng

Nhìn chung các tiêu chí định lượng không phải trở ngại lớn với Việt Nam vì trên thị trường đã có đủ số lượng cổ phiếu đại diện và dự kiến sẽ có thêm nhiều cổ phiếu đạt yêu cầu trong thời gian tới. Nhóm tiêu chí định tính mới là những rào cản chính trong quá trình nâng hạng của Việt Nam.

Về sở hữu nước ngoài, đã gần 2 năm kể từ khi Chính phủ chính thức ban hành Nghị định 60 cho phép nới room cho nhà đầu tư nước ngoài lên 100%, số lượng cổ phiếu chính thức nới room vẫn khá khiêm tốn, một phần do bị hạn chế bởi các quy định từ các luật liên quan, một phần do không nhận được sự đồng tình của cổ đông về việc nới room. Do đó, sân chơi của nhà đầu tư nước ngoài vẫn còn hẹp và cần có thêm thời gian để nhìn thấy và đánh giá được tác động thực tế của quy định này.

Liên quan vấn đề lưu chuyển dòng vốn, đây cũng là một vấn đề khá nhạy cảm với Việt Nam. Thị trường ngoại hối vẫn đang được kiểm soát chặt chẽ để bảo vệ giá trị tiền đồng. Cải thiện điều kiện này cần sự hợp tác và nỗ lực của toàn hệ thống.

Việc công bố thông tin bằng tiếng Anh, bao gồm các quy định về thị trường, thông tin của các sở giao dịch, VSD và thông tin về các doanh nghiệp, là rất cần thiết để tạo sự bình đẳng với nhà đầu tư nước ngoài. Đây là nhóm công việc có thể triển khai sớm với điều kiện phải truyền thông tốt cho các doanh nghiệp niêm yết để họ hiểu lợi ích của việc công bố thông tin bằng tiếng anh. Các quy định pháp lý sẽ có tính khả thi cao hơn khi được sự đồng thuận và chuẩn bị trước từ thị trường.

Có thể thấy nâng hạng thị trường là một quá trình tương đối dài, đòi hỏi nhiều nỗ lực để tạo ra những thay đổi về nội lực cũng như khung pháp lý. Tuy dài nhưng lợi ích mang lại từ việc nâng hạng là rất lớn. Thực tế cho thấy nhà đầu tư nước ngoài sẽ luôn vào sớm nếu họ nhìn thấy có cơ hội và quyết tâm nâng hạng. Vì vậy Việt Nam cần thể hiện quyết tâm nâng hạng ngay từ bây giờ để tạo câu chuyện đủ sức hấp dẫn với nhà đầu tư nước ngoài.

Người Đồng hành