Cho vay lãi 700%/năm rồi dùng robot đòi nợ

Gần như bất cứ hoạt động trực tuyến nào của người vay tiền đều bị robot theo dõi.

- 21-09-2018Cho vay lãi suất 0%, công ty tài chính chấp nhận không có lợi nhuận?

- 20-09-2018Chuyên gia hiến kế đẩy lùi tín dụng đen, cho vay lãi suất cao "cắt cổ"

- 22-08-2018Khởi tố đối tượng cho vay lãi suất “cắt cổ” 20%/tháng

Trót dính vào vay trực tuyến siêu nhanh, khách hàng không chỉ chịu lãi suất và phí cắt cổ có khi lên đến trên 700%/năm mà có nguy cơ bị khủng bố tinh thần suốt đời.

Phí, lãi suất “cắt cổ”

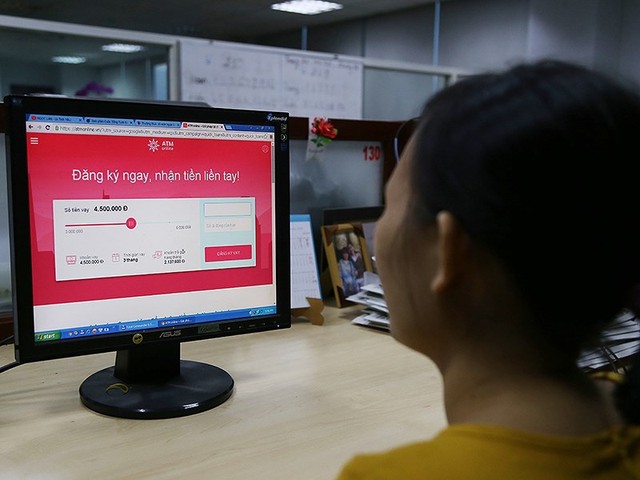

Chỉ cần vào Google gõ cụm từ “vay online”, “vay trực tuyến”… sẽ thấy xuất hiện nhan nhản các trang web cho vay tiền siêu nhanh như Credy, ATMonline, vaytieudung, doctordong, SHA... Những trang web này tung ra những lời quảng cáo rất hấp dẫn như thủ tục vay siêu nhanh, siêu đơn giản với gần 100% đơn xin vay vốn được chấp nhận.

Đáng chú ý trên một số trang web cho vay trực tuyến, lãi suất được giới thiệu đã rất cao. Đơn cử trên trang doctordong lãi suất 39%/tháng, tại Monily lãi suất 30%-36%/tháng. Thế nhưng mức lãi suất cho vay như trên chưa phải là kịch trần.

Chị Tuyết Anh, nhà ở quận Thủ Đức, TP.HCM kể do đang cần gấp khoản tiền hơn 3 triệu đồng để mua thuốc chữa bệnh cho con nhưng không đủ tiêu chuẩn để vay mượn tại các ngân hàng nên đã vào trang web doctordong để vay tiền nhanh.

Do lần đầu vay nên chị chỉ được vay 2,5 triệu đồng trong thời gian tối đa 30 ngày, lãi suất công bố trên web là 39%/tháng. Như vậy, sau 30 ngày, tổng số tiền phải thanh toán khoảng 3,48 triệu đồng.

“Điều đáng nói là sau khi làm xong thủ tục vay, bên cho vay nói họ là đơn vị trung gian kết nối giữa người vay và cho vay nên thu phí quản lý khoản vay 2%/ngày, tức 60% một tháng, tương đương khoảng 720% một năm. Khi thấy lãi suất thực tế không như quảng cáo ban đầu, tôi thắc mắc thì nhân viên liền hăm dọa đủ kiểu” - chị Anh nói.

Tương tự, anh Bảo Lâm, quận Tân Bình, TP.HCM cho biết thêm: Người vay phải chịu mức phí quản lý khoản vay cao đến vô lý. Cụ thể, nhiều công ty cho vay siêu nhanh không tính lãi theo lãi suất công bố mà chỉ thu phí quản lý khoản vay có khi lên đến 60%/tháng, đặc biệt mức phí phạt cao khủng khiếp.

“Khi tôi hỏi nhân viên nhắc nợ của một trang web thì được biết với khoản vay chỉ khoảng 1,5 triệu đồng, phí phạt trễ hẹn nộp lãi và gốc một ngày có thể lên đến 300.000 đồng. Với cách tính lãi phạt như vậy thì chẳng khác nào hoạt động cho vay nặng lãi ẩn mình dưới nền tảng công nghệ” - anh Lâm nói.

Trong khi đó, chị Tâm nhà ở quận 9, TP.HCM chia sẻ: Khách hàng có thể vay trực tuyến siêu nhanh đến 30 triệu đồng, thủ tục đơn giản và người vay cũng không cần chứng minh tài chính. Tuy nhiên, tôi thấy vô cùng bất an. Bởi toàn bộ thông tin cá nhân như số tài khoản ngân hàng, số điện thoại, địa chỉ nơi làm việc, địa chỉ nơi ở, số CMND, hình chân dung của người vay; số điện thoại tham chiếu của người thân, đồng nghiệp… phải khai báo đầy đủ.

“Một khi tất cả thông tin cá nhân, nhất là những thông tin tuyệt mật của khách hàng vay trực tuyến mà bị hacker tấn công hay bị bên cho vay tiết lộ thì rất nguy hiểm, nhất là tài khoản ngân hàng” - chị Tâm lo lắng.

Khách hàng dễ dàng tìm thấy các trang web cho vay tiền siêu nhanh với những lời quảng cáo hấp dẫn. Ảnh: HOÀNG GIANG

Dùng robot truy lùng người vay

Theo tìm hiểu của chúng tôi, thực chất mô hình cho vay kiểu như trên là cho vay ngang hàng (P2P, kết nối trực tiếp người đi vay với người cho vay trên Internet). Theo đó, các công ty, tổ chức thu hút tiền của nhà đầu tư, sau đó kết nối cho các cá nhân, doanh nghiệp nhỏ khác vay. Nghĩa là qua nền tảng này, người có tiền và cần tiền sẽ tìm đến nhau và giao dịch mà không qua ngân hàng.

TS Bùi Quang Tín, chuyên gia tài chính ngân hàng, cho rằng mô hình P2P không chỉ đơn thuần là cho vay mà còn có thể tiếp nhận tiền gửi. Về lãi suất của mô hình cho vay ngang hàng không minh bạch trên hợp đồng, bởi nếu khách hàng biết lãi suất một tháng lên tới 60% thì chắc chắn chẳng có ai dại gì đi vay với mức lãi suất cao cắt cổ như vậy.

TS Bùi Quang Tín nhấn mạnh: “Trên thực tế, hoạt động vay ngang hàng với nhiều rủi ro tiềm ẩn đang phát triển nhanh nhưng lại chưa có hành lang pháp lý đầy đủ. Do vậy, cơ quan chức năng cần sớm ban hành hành lang pháp lý bởi khi có tranh chấp xảy ra, bên yếu thế cần có sự bảo vệ của pháp luật” - ông Tín nói.

Một chuyên gia về công nghệ trong lĩnh vực tài chính kể trong quá trình tìm hiểu về mô hình cho vay kiểu P2P của một công ty, ông nhận thấy chiêu thức đòi nợ vô cùng đáng sợ. Cụ thể, cách thức thu hồi nợ của công ty này dựa trên trí tuệ nhân tạo. Tức là ngay khi người vay khai báo thông tin cần thiết, một phần mềm trí tuệ nhân tạo-robot sẽ thiết lập lịch thu nợ gốc và lãi là bao nhiêu, phí phạt như thế nào… ở trên hệ thống.

Theo đó, cứ đến ngày giờ cài đặt sẵn, khách hàng sẽ nhận được cuộc gọi báo nộp tiền gốc và lãi. Giả sử khách hàng nói 8 giờ sáng mai tôi trả nợ thì đúng vào 8 giờ sáng hôm sau robot sẽ alô đòi nợ. Việc này cứ lặp đi lặp lại.

Không chỉ có vậy, từ số điện thoại, trí tuệ nhân tạo còn truy ra Facebook, Zalo, Twiter, Intergram… của người vay. Từ đó gần như bất cứ hoạt đông trực tuyến nào của khách hàng cũng đều bị robot bám theo. Thậm chí robot còn tìm ra được ai là bạn thân của người vay, hay trường học của con cái, cơ quan của vợ chồng… khách hàng vay tiền nằm ở đâu.

“Trong trường hợp người vay chưa kịp trả nợ thì ngoài việc gọi điện thoại, robot còn “quăng” những bình luận kiểu như bạn đang vay tiền nhưng không trả trên tất cả trang mạng xã hội mà bạn tham gia. Cách đòi nợ như vậy chẳng khác gì kiểu đòi nợ kiểu xã hội đen trá hình” - vị chuyên gia này nhấn mạnh.

Liên quan đến vấn đề này, bà Nguyễn Thị Hồng, Phó Thống đốc Ngân hàng Nhà nước (NHNN), cho biết: “Theo kinh nghiệm quốc tế, ban đầu các hoạt động cho vay P2P ở các nước đều không quản lý và sau đó mới đưa vào khuôn khổ quản lý. NHNN nhận thấy cần thiết phải có khuôn khổ pháp lý cho hình thức P2P. Tuy vậy, trước khi ban hành khuôn khổ pháp lý thì cần có mô hình thí điểm, qua đó mới đánh giá cụ thể vì đây là lĩnh vực rất mới”.

Chiêu trò của những website lừa đảo

Theo ông Nguyễn Đức Thọ, Chánh Thanh tra Sở TT&TT TP.HCM, thực tế cho thấy có hiện tượng một số website quảng cáo, cung cấp thông tin có tính chất lừa đảo, gây nhầm lẫn với thông tin được cung cấp chính thức từ ngân hàng hay tổ chức tín dụng. Thông thường đây là thông tin "mồi" hấp dẫn, điều kiện vay dễ dàng để những người có nhu cầu liên hệ, tin tưởng và làm theo. Tuy vậy, những website có dấu hiệu lừa đảo thường giấu thông tin về chủ thể điều hành, sử dụng tên miền quốc tế, máy chủ đặt ở nước ngoài… nên rất khó xác định và mất nhiều thời gian.

"Sở TT&TT sẽ hỗ trợ và phối hợp với các cơ quan chức năng làm rõ việc sử dụng, cung cấp thông tin trên mạng Internet nhằm lừa đảo kiểu như trên, gây ảnh hưởng đến tình hình trật tự xã hội để xử lý theo quy định pháp luật" - ông Thọ nói.

TÚ UYÊN

Pháp luật Tp Hồ Chí Minh

CÙNG CHUYÊN MỤC

Chiến lược kiến tạo nên những màn "bứt tốc" của TPBank

16:22 , 26/04/2024