Cổ phiếu phân bón đồng loạt thăng hoa từ đáy, song không phải tất cả đều được hưởng lợi trực tiếp khi giá dầu giảm sâu!

Thực tế, không phải tất cả các doanh nghiệp phân bón đều được hưởng lợi trực tiếp từ giá dầu.

Giữa bối cảnh còn nhiều khó khăn, nhóm cổ phiếu phân bón gần nửa tháng nay bất ngờ hồi phục mạnh từ đáy. Nhiều ý kiến cho rằng, sóng tăng xuất phát từ việc giá dầu giảm mạnh, kỳ vọng doanh nghiệp sẽ được hưởng lợi từ đó thúc đẩy biên lợi nhuận tăng trưởng.

Giá dầu hiện tại tiếp tục biến động theo chiều hướng giảm, giá dầu FO Singapore trung bình tính đến tháng 4/2020 đã giảm 26% so với đầu năm (theo dữ liệu từ MOIT). Thực tế, không phải tất cả các doanh nghiệp phân bón đều được hưởng lợi trực tiếp từ giá dầu. Trong bài phân tích mới đây, Chứng khoán Phú Hưng (PHS) cho biết chỉ có 2 đơn vị là Đạm Phú Mỹ (DPM) và Đạm Cà Mau (DCM) hưởng lợi, bởi cả 2 đều đang sử dụng khí đốt làm nguyên liệu với tỷ trọng hơn 20% trong cơ cấu của giá vốn.

Cổ phiếu nhóm phân bón dậy sóng.

Không phải tất cả đều hưởng lợi trực tiếp từ giá dầu

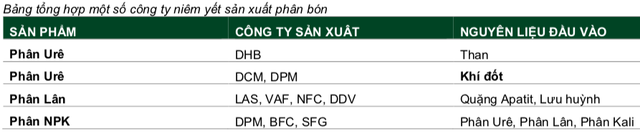

Chi tiết, PHS cho biết trong các loại phân bón chính sử dụng ở Việt Nam, phân Urê được sản xuất chính bằng khí đốt là tại Nhà máy Đạm Cà Mau và Nhà máy Đạm Phú Mỹ. Trong khi đó, phân Urê được sản xuất tại Nhà máy Đạm Ninh Bình và Nhà máy Đạm Hà Bắc (DHB) sử dụng than đầu vào. Ngoài ra, các loại phân lân và phức hợp NPK sử dụng nguyên liệu đầu vào từ các mỏ quặng apatit, hóa chất và từ các loại phân cơ bản khác, không có nguyên liệu trực tiếp từ các mỏ khí.

Được biết, các loại phân chính được sản xuất trong nước là phân Urê, phân lân và phân NPK. Trong đó, phân Urê được 4 nhà máy sản xuất thuộc 2 tập đoàn của Việt Nam – PVN (nhà máy Đạm Cà Mau, nhà máy Đạm Phú Mỹ) và Vinachem (nhà máy Đạm Hà Bắc, Đạm Ninh Bình). Đối với phân Urê, các nhà máy thuộc PVN sử dụng khí làm nguyên liệu đầu vào; còn các nhà máy thuộc Vinachem sử dụng than làm nguyên liệu chính.

Phân lân và phân NPK có nhiều nhà máy tham gia sản xuất hơn, trong đó có thể kể tên các doanh nghiệp đang niêm yết trên sàn như LAS, BFC, SFG, VAF... Phân lân thường được sản xuất là Supe lân, DAP, MAP. Nguyên liệu chính để sản xuất phân lân được khai thác ở các quặng Apatit thường tập trung chính ở Lào Cai. Phân NPK thì sử dụng nguyên liệu đầu vào là phân Urê, phân lân và phân Kali. Chính vì vậy, các công ty sản xuất phân NPK sẽ mua nguyên liệu từ các công ty khác để sản xuất.

Nhìn chung, việc giá dầu giảm trong năm 2020 sẽ chỉ mang lại lợi ích trực tiếp cho 2 doanh nghiệp là DCM và DPM. Đối với các doanh nghiệp còn lại, việc giá dầu giảm có thể sẽ tác động gián tiếp nhưng sẽ không thực sự rõ ràng.

Giá dầu sẽ tác động chi phí DCM nhiều hơn do tỷ lệ tính toán đối với giá FO cao hơn

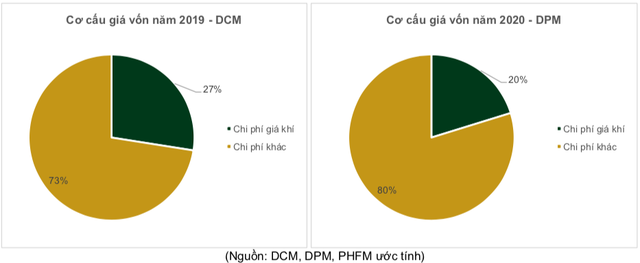

Đi sâu vào cơ cấu chi phí và ảnh hưởng của giá dầu, khí đốt là một phần của chi phí nguyên liệu chính của DCM và DPM. Tuy nhiên, ngoài khí đốt, nguyên liệu sản xuất của 2 nhà máy bao gồm cả điện, nước và các loại hóa chất khác. Đối với cả DCM và DPM, nguyên liệu sản xuất đều chiếm 53% trong cơ cấu giá vốn năm 2019.

DCM ký hợp đồng với PVN mua khí thiên nhiên từ Lô PM3 CAA và Lô 46 – Cái nước. PVN đảm bảo giá khí cho DCM trong giai đoạn 2015 – 2018 để DCM có tỷ suất lợi nhuận trên Vốn chủ sở hữu bình quân là 12%/năm từ hoạt động SXKD phân bón. Kể từ năm 2019, DCM đã hết nhận giá ưu đãi. Trong năm 2019, PVN chấp thuận xuất hóa đơn cho DCM là 4 USD/Tr.BTU (đã bao gồm chi phí vận chuyển). Ngoài ra, PVN sẽ cung cấp thêm khí PM3 CAA được mua bổ sung với giá 0.9MFO (giá trung bình FO) từ ngày 12/10/2019.

Trong khi đó, DPM ký hợp đồng với PVGas mua khí thiên nhiên từ nguồn khí Bạch Hổ - Rồng Đồi Mồi, nguồn khí khác trong bể Cửu Long và Nam Côn Sơn. Giá khí mà DPM phải trả cho PVGas sẽ được tính như sau: P = 0.46MFO + Tcl; trong đó Tcl là chi phí vận chuyển từ bể khí vào. Tháng 4/2020, PVGas và DPM thống nhất giá vận chuyển từ mỏ Bạch Hổ là 1.02 USD/Tr.BTU; nguồn khí khác trong bể Cửu Long là 3.22 USD/Tr.BTU và bể Nam Côn Sơn là 1.41 USD/Tr.BTU trong quý 1 năm 2020 và 1.44 USD /Tr.BTU trong các quý còn lại năm 2020.

Có thể thấy, giá dầu sẽ tác động chi phí DCM nhiều hơn do tỷ lệ tính toán đối với giá FO cao hơn; còn đối với DPM, chi phí vận chuyển chiếm tương đối trong tổng chi phí khí đầu vào. Việc thay đổi của giá dầu sẽ làm biến động chi phí giá vốn của DCM nhiều hơn so với DPM.

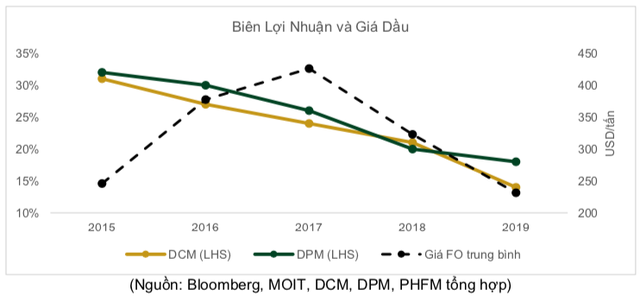

Việc nhà máy NPK vận hành vào năm 2018 giúp DPM có đa dạng danh mục sản phẩm bán ra nên không phụ thuộc nhiều vào chi phí giá khí đầu vào như giai đoạn trước đó, điều này dẫn đến biên lợi nhuận trong năm 2018 và 2019 biến động không mạnh cùng với giá dầu. DCM với sản phẩm chủ lực là phân Urê phụ thuộc nhiều vào giá dầu nhưng từ năm 2019, DCM hết được nhận giá bán ưu đãi dẫn đến biên lợi nhuận năm 2019 giảm sâu.

Nếu giá dầu tiếp đà giảm, DCM và DPM sẽ cải thiện lợi nhuận trong năm 2020

Bằng việc ước tính chi phí giá khí trong cơ cấu giá vốn trong các năm, PHS nhận thấy rằng tính đến thời điểm tháng 4/2020, với giá dầu trung bình giảm 27% so với năm ngoái thì biên lợi nhuận của DCM có thể được cải thiện tăng 6% còn DPM sẽ khoảng 4%.

Kết quả kinh doanh quý 1 của DPM phù hợp với ước tính của PHS khi biên lợi nhuận đạt được 20% so với 17% cùng kỳ năm ngoái, tăng 3%.

Ở chiều ngược lại, biên lợi nhuận của DCM không được cải thiện, chỉ đạt 15% trong quý 1/2020, gần tương đương với mức 14% cho cả năm 2019. Việc này có thể do DCM hiện đang trích trước chi phí giá khí và phải đợi thống nhất từ quyết định từ phía PVN. Nếu giá dầu tiếp tục diễn biến theo chiều hướng hiện tại, khả năng DCM và DPM đều có thể cải thiện được lợi nhuận trong năm 2020.

Nhà đầu tư cần lưu ý rằng việc giá dầu giảm chỉ tác động lên mặt giá vốn của một số doanh nghiệp sản xuất phân Urê cụ thể, lợi nhuận có thể sẽ được cải thiện. Tuy nhiên, doanh thu có thể sẽ không được cải thiện với tình trạng dư cung trong thị trường phân Urê vẫn tiếp tục tiếp diễn.

Ngoài ra, xâm nhập mặn tiếp tục tăng cao khiến diện tích trồng lúa có thể bị thu hẹp lại làm giảm nhu cầu sử dụng phân bón. Trong bối cảnh ngành phân bón năm 2019 với lợi nhuận giảm sút, các doanh nghiệp niêm yết cũng đặt ra kế hoạch năm 2020 khá dè dặt và sụt giảm so với năm 2019. Những khó khăn của ngành phân bón trong năm 2019 vẫn tiếp tục tiếp diễn trong năm 2020.

Nhịp sống kinh tế