Cuộc đua CASA ngân hàng: Từ “thách thức kép” 2023 sang “thuận lợi kép” 2024

Hai tháng đầu năm 2024, mặt bằng lãi suất tiền gửi và cho vay tiếp tục giảm so với cuối năm 2023 khiến các nhà đầu tư thiên về nhu cầu để tiền gửi không kỳ hạn trong tài khoản thanh toán nhằm chủ động dùng khi có cơ hội đầu tư. Điều này tạo lực đẩy thuận lợi cho sự trở lại đường đua CASA của các ngân hàng.

Khối lượng tiền "chờ" tham gia hoạt động kinh tế tăng mạnh

CASA (Current Account Savings Account) được định nghĩa là tiền gửi không kỳ hạn. Đây chính là loại tiền gửi mà khách hàng chủ động để tại ngân hàng nhằm thực hiện thanh toán thường xuyên và hưởng lãi suất không kỳ hạn rất thấp.

Nếu như một năm trước đây, môi trường lãi suất cao là lý do chính khiến CASA toàn thị trường sụt giảm, các ngân hàng đau đầu đối phó với "thách thức kép" làm tăng chi phí vốn, thì 2024 được dự báo là năm mà các ngân hàng sẽ có "thuận lợi kép" để cải thiện chi phí vốn. Kể từ nửa cuối 2023, lãi suất giảm đã thu hẹp chênh lệch mức sinh lời giữa tiền gửi có kỳ hạn và tiền gửi không kỳ hạn, đồng thời thúc đẩy các hoạt động kinh doanh của nền kinh tế, thị trường chứng khoán sôi động hơn khi chi phí vốn trở nên "dễ thở" hơn và các doanh nghiệp có triển vọng kinh doanh tích cực. Khối lượng tiền "chờ" tham gia vào các hoạt động kinh tế tăng lên khiến số dư CASA toàn ngành cuối năm 2023 tăng ~25% so với cuối năm 2022 (theo số liệu công bố tại báo cáo tài chính của các ngân hàng niêm yết). Thống kê theo báo cáo tài chính của 27 ngân hàng cho thấy, nhiều ngân hàng ghi nhận CASA tăng trưởng ấn tượng trong năm 2023 vừa qua. Hơn một nửa trong số nhà băng được thống kê đã cải thiện được tỷ lệ này so với cuối năm 2022.

Cùng với đó, các nhà phân tích cho rằng, chính sách vĩ mô nới lỏng sẽ là xu hướng chủ đạo trong năm nay. Ngày 7/2/2024, Ngân hàng Nhà nước đã có công văn yêu cầu các tổ chức tín dụng tiếp tục thực hiện các chỉ đạo về vấn đề lãi suất, và báo cáo tình hình công bố lãi suất cho vay bình quân, chênh lệch lãi suất tiền gửi và cho vay bình quân.

Ngân hàng nào sẽ soán ngôi vương CASA 2024?

Trong những năm qua, đa số các ngân hàng xác định tăng tỷ lệ CASA là một trong những mục tiêu quan trọng trọng trong hoạt động kinh doanh. Nhà băng nào giữ được CASA ổn định và vượt trội sẽ có được lợi thế để vượt qua khó khăn, thách thức của thị trường. Cũng bởi vậy, cuộc đua tăng CASA ngày càng gay gắt, đặc biệt là khi hầu hết các ngân hàng thương mại đều đã miễn phí dịch vụ ngân hàng số.

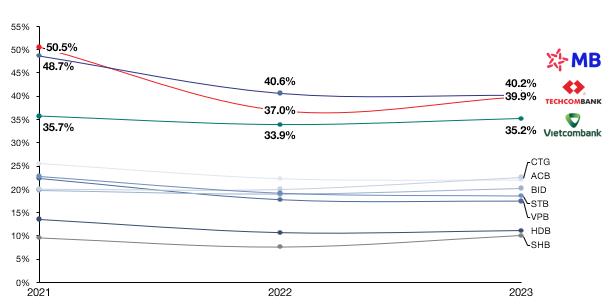

Theo báo cáo kết quả kinh doanh của ngành ngân hàng 2023, Top 3 tỷ lệ CASA vẫn được dẫn dắt bởi MB Bank, Techcombank và Vietcombank, trong đó, chênh lệch giữa ngôi vương và á quân trong cuộc đua này sít sao ở mức 0,3 điểm phần trăm (giữa 39,9% và 40,2%).

Tỉ lệ CASA giai đoạn 2021-2023 của top 10 ngân hàng theo tổng tài sản

Theo dự báo, chỉ số CASA của các ngân hàng thường có xu hướng giảm nhẹ trong những tháng đầu năm, liên quan đến chu kỳ tiêu dùng và đầu tư của cả khách hàng cá nhân và doanh nghiệp cuối năm. Tuy nhiên, đà phục hồi CASA thường sẽ quay trở lại vào những quý sau đó. Một câu hỏi đang được chờ đón là năm 2024, ngân hàng nào sẽ tạo đà bứt phá mạnh nhất trên đường đua CASA?

Nhìn lại kết quả kinh doanh 2023, cũng như khả năng thu hút CASA, cuộc đua này, có lẽ, vẫn được dẫn xướng bởi 2 ứng viên tiềm năng nhất là MB Bank và Techcombank.

Khi xét tới khả năng thu hút CASA trong bối cảnh kinh tế bớt khó khăn và thanh khoản thị trường dồi dào trở lại, Techcombank đang nổi lên với sự chuyển mình ngoạn mục khi số dư CASA tăng tới 37% so với đầu năm, từ mức 132,5 nghìn tỷ lên 181,5 nghìn tỷ. Trong khi đó CASA của MBB tăng 16,4%, từ mức 180,2 nghìn tỷ lên 228,1 nghìn tỷ.

Các giải pháp tiên phong số hóa, thúc đẩy CASA

Vậy điều gì đã giúp Techcombank trở lại như một cỗ máy hút CASA mạnh mẽ như vậy trong năm vừa qua?

Theo lãnh đạo ngân hàng chia sẻ, Techcombank tập trung vào ba nhu cầu quan trọng của khách hàng là nhu cầu giao dịch, nhu cầu vay vốn và nhu cầu đầu tư. Khi khách hàng hài lòng, tin tưởng sử dụng các dịch vụ thanh toán, sản phẩm tín dụng và đầu tư tại Techcombank, tài khoản giao dịch tại Techcombank sẽ trở thành tài khoản giao dịch chính và tiền sẽ thường xuyên xoay vòng qua đây. Tiền đứng yên là tiền gửi có kỳ hạn, còn tiền xoay vòng liên tục chính là CASA.

Cùng với đó, nhà băng này cũng đứng đầu về tiên phong số hóa, nhằm mang lại trải nghiệm khách hàng và chất lượng dịch vụ vượt trội – một yếu tố then chốt thúc đẩy CASA. Vào tháng 1 năm 2024, Techcombank một lần nữa khẳng định vị thế tiên phong trong ngành ngân hàng, với việc ra mắt sản phẩm đột phá mang tên Auto Earning. Sản phẩm được thiết kế nhằm giúp khách hàng tối ưu hóa lượng tiền nhàn rỗi và nhận được lãi suất hấp dẫn. Điểm khác biệt của Auto-Earning nằm ở sự đơn giản, tiện lợi, và tiết kiệm thời gian cho khách hàng, khi người dùng chỉ cần kích hoạt chế độ "tự động sinh lời" trên ứng dụng Techcombank Mobile. Nhờ vậy, Auto Earning dự kiến sẽ là trợ thủ đắc lực cho khách hàng trong hành trình tài chính, từ đó giúp Techcombank gia tăng gắn kết khách hàng, gián tiếp cải thiện số dư CASA.

Năm 2023, nhà băng này triển khai giải pháp thanh toán và thu hộ (dựa trên Phương thức QR247 và tài khoản định danh) cho toàn bộ phân khúc khách hàng từ khách hàng doanh nghiệp lớn tới khách hàng doanh nghiệp vừa và nhỏ, khách hàng cá nhân có hoạt động kinh doanh. Giải pháp này giúp họ không chỉ thanh toán tiện lợi, mà còn quản lý được từng giao dịch và dòng tiền một cách đơn giản và hiệu quả. Tệp khách hàng sử dụng giải pháp thanh toán-thu hộ của Techcombank đều ghi nhận số dư CASA gia tăng so với trước đây, và cao hơn nhiều so với nhóm khách hàng cùng phân khúc chưa sử dụng bộ giải pháp này. Trong đó, các khách hàng doanh nghiệp nhỏ là hộ kinh doanh sử dụng giải pháp thanh toán-thu hộ của Techcombank ghi nhận số dư CASA bình quân cao hơn tới 1,7 lần so với các khách hàng doanh nghiệp nhỏ khác.

Tương tự, các sản phẩm vay vốn đặc biệt là vay vốn linh hoạt, tiện lợi trên kênh online cũng thúc đẩy khách hàng tập trung dòng tiền tại Techcombank như tài khoản giao dịch chính. Việc áp dụng mô hình tín dụng tự động giúp ngân hàng tăng tốc khả năng phê duyệt trước hạn mức cho các khách hàng doanh nghiệp vừa và nhỏ, trong khi vẫn đảm bảo kiểm soát rủi ro một cách chặt chẽ.

Techcombank cũng tiếp tục được các tổ chức thẻ quốc tế là Mastercard và Visa vinh danh là "Ngân hàng dẫn đầu về tổng doanh số giao dịch thẻ" lần thứ 4 liên tiếp, khẳng định vị thế là lựa chọn hàng đầu đáp ứng nhu cầu giao dịch thẻ của khách hàng. Mọi dịch vụ về thẻ đều có thể được thực hiện trên kênh ngân hàng số của Techcombank, từ phát hành thẻ mới, cấp lại thẻ, cho đến quản lý thẻ tự động hóa…với mức độ bảo mật cao nhất, bên cạnh các quyền lợi hấp dẫn khác phù hợp với nhu cầu.

Tổ Quốc

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>- Sẽ sớm có ngân hàng Việt Nam cán mốc lợi nhuận 2 tỷ USD

- Chạy đà ấn tượng, Techcombank sẽ “bay cao” trong năm “rồng”?

- Cuộc đua tăng vốn ngân hàng: Từ một nhà băng vắng tên trong Top 10, sau 10 năm vọt lên dẫn đầu và bỏ xa Big 4

- Cuộc đua hút tiền gửi: Những ngân hàng nào được người dân gửi nhiều tiền nhất?

- [Video] Toàn cảnh cuộc đua lợi nhuận ngân hàng 10 năm: Vietcombank "cô đơn" trên đỉnh suốt 8 năm

CÙNG CHUYÊN MỤC