Dabaco (DBC) đặt mục tiêu lợi nhuận 2024 tăng trưởng đột biến, chuẩn bị đón nhà đầu tư chiến lược

Dabaco sẽ chào bán riêng lẻ 48,4 triệu cổ phiếu cho nhà đầu tư chiến lược với mức giá không thấp hơn 28.000 đồng/cp. Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng 3 năm kể từ ngày hoàn thành đợt chào bán.

Mục tiêu lợi nhuận tăng trưởng đột biến

CTCP Tập đoàn Dabaco Việt Nam (mã DBC) vừa công bố tài liệu họp Đại hội đồng cổ đông (ĐHĐCĐ) thường niên 2024 dự kiến diễn ra vào ngày 27/4 tới đây với nhiều nội dung quan trọng.

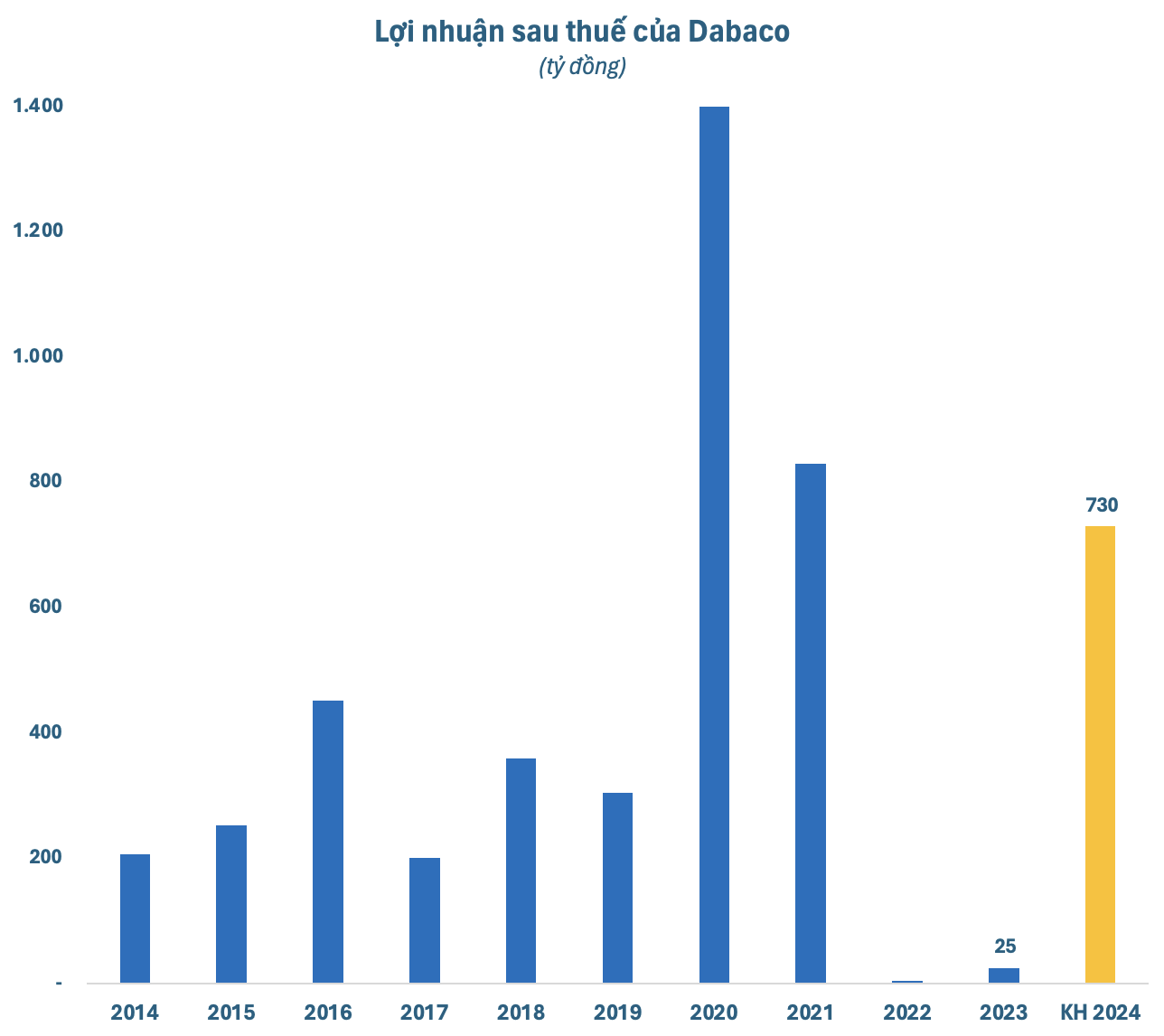

Tại Đại hội, Dabaco sẽ trình cổ đông thông qua kế hoạch kinh doanh 2024 đầy tham vọng với doanh thu (bao gồm cả doanh thu nội bộ) đạt 25.380 tỷ đồng, tăng trưởng 14% so với thực hiện năm ngoái. Chỉ tiêu lợi nhuận sau thuế dự kiến 729,8 tỷ đồng, gấp 29 lần kết quả đạt được năm 2023.

Năm 2024, Dabaco dự kiến sẽ tích cực triển khai và đầu tư hoàn chinh các dự án đang xây dựng dở dang và đẩy nhanh tiến độ các dự án đã được phê duyệt như: Đường H2 theo hình thức BT và dự án đối ứng; Nhà ở xã hội tại phường Khắc Niệm; Nhà máy ép dầu giai đoạn II tại Cụm công nghiệp xã Tân Chi, huyện Tiên Du, tinh Bắc Ninh; Nhà máy sản xuất Vác xin...

Bên cạnh đó, Dabaco sẽ gia tăng quy mô đàn lợn cụ kỵ chất lượng cao, đáp ứng nhu cầu phát triển đàn lợn và đưa ra thị rường con giống năng suất cao, chất lượng tốt, phục vụ cho ngành chăn nuôi lợn trong nước, đáp ứng mục tiêu phát triển bền vững.

Tập đoàn sẽ tiếp tục nghiên cứu, phát triển các sản phẩm mới như: dầu ăn dinh dưỡng; chân gà ăn liền; giống gà mía với nhiều ưu điểm vượt trội mở ra xu hướng nuôi gà lông màu thả vườn mới.., đa dạng hóa các mặt hàng đáp ứng thị hiếu, nhu cầu tiêu dùng ngày càng khắt khe của thị trường; Ngoài ra, Dabaco cũng sẽ tăng cường các hoạt động xúc tiến thương mại sang một số nước khu vực như Philipines Singapore, Lào, Hàn Quốc, Nhật Bản…

Chào bán, phát hành tăng vốn cho cổ đông, nhà đầu tư chiến lược

Với các kế hoạch mở rộng quy mô sản xuất kinh doanh lớn sắp tới, Dabaco dự kiến sẽ triển khai nhiều phương án huy động vốn. Cụ thể:

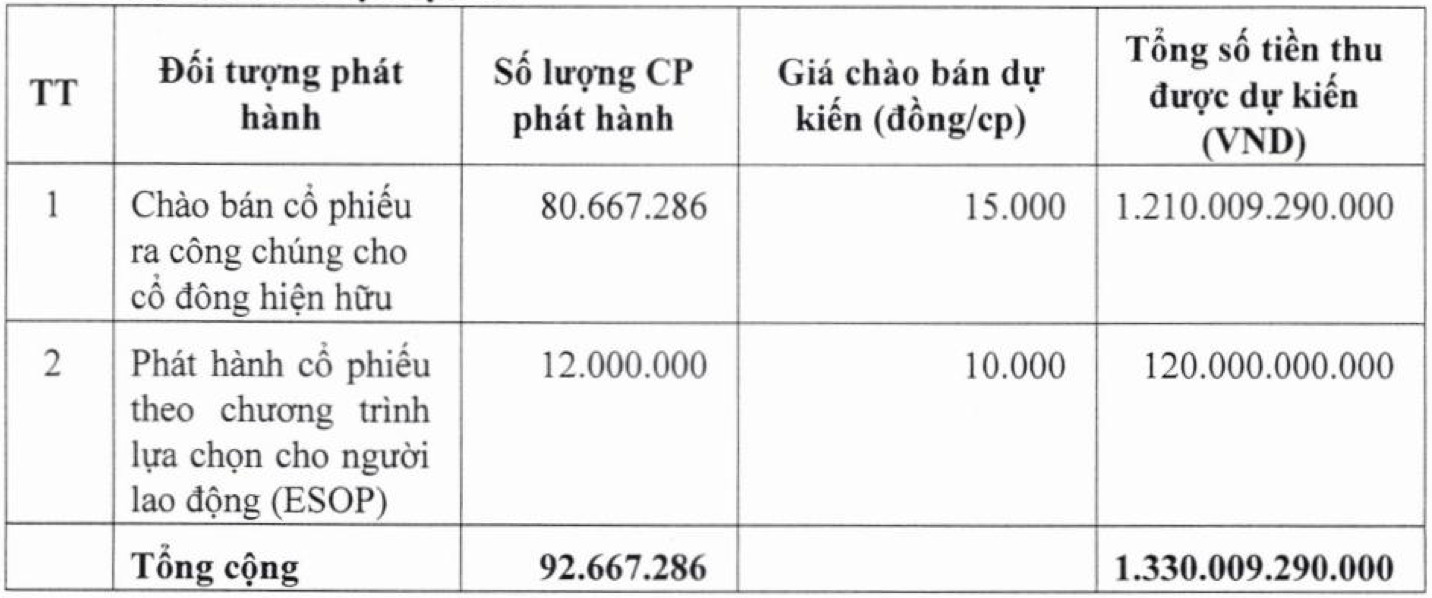

(1) Dabaco sẽ phát hành 12 triệu cổ phiếu theo chương trình lựa chọn người lao động (ESOP) với giá 10.000 đồng/cp nhằm thu hút và ưu đãi các nhân sự có nhiều cống hiến và gắn bó lâu dài với công ty. Đối tượng phát hành là cán bộ nhận viên có đóng góp tích cực trong hoạt động SXKD của công ty. Cổ phiếu ESOP sẽ bị hạn chế chuyển nhượng 12 tháng kể từ ngày kết thúc đợt chào bán.

(2) Dabaco sẽ chào bán 80,67 triệu cổ phiếu cho cổ đông hiện hữu với giá 15.000 đồng/cp (tỷ lệ 3:1) nhằm bổ sung vốn vào hoạt động kinh doanh của công ty. Cổ phiếu chào bán cho cổ đông hiện hữu không bị hạn chế chuyển nhượng.

Thời gian thực hiện dự kiến trong năm 2024, sau khi được Uỷ ban Chứng khoán Nhà nước chấp thuận. Dabaco dự kiến sẽ huy động được hơn 1.330 tỷ đồng từ 2 phương án phát hành trên. Số tiền được dùng để đầu tư vào Công ty TNHH Dầu thực vật Dabaco để thực hiện Dự án Đầu tư xây dựng nhà máy ép và tinh luyện dầu đậu nành Dabaco.

Sau khi thực hiện xong 2 phương án phát hành trên, Dabaco sẽ tiếp tục chào bán riêng lẻ 48,4 triệu cổ phiếu (tương đương 20% số lượng cổ phiếu lưu hành tại thời điểm trình ĐHĐCĐ thường niên 2024) cho nhà đầu tư chiến lược. Cổ phiếu chào bán riêng lẻ sẽ bị hạn chế chuyển nhượng 3 năm kể từ ngày hoàn thành đợt chào bán.

Giá chào bán dự kiến không thấp hơn 28.000 đồng/cp, tương ứng số tiền huy động tối thiểu 1.355 tỷ đồng. Nguồn vốn mới này sẽ được Dabaco dùng để đầu tư vào khu trang trại sản xuất, kinh doanh giống lợn và chăn nuôi lợn thương phẩm chất lượng cao tại xã Đồng Thịnh, huyện Ngọc Lặc, tỉnh Thanh Hoá (hơn 930 tỷ đồng), trả nợ vay ngân hàng cho Dự án Khu chăn nuôi lợn giống và thương phẩm ứng dụng công nghệ cao Dabaco Thanh Hoá tại huyện Thạch Thành, tỉnh Thanh Hoá (gần 425 tỷ đồng).

Nếu thực hiện thành công các phương án phát hành, chào bán kể trên, Dabaco có thể huy động được khoảng 2.700 tỷ đồng nhằm phục vụ cho hoạt động đầu tư, sản xuất kinh doanh. Vốn điều lệ của công ty cũng sẽ tăng từ mức 2.420 tỷ đồng lên hơn 3.830 tỷ đồng.

Trên thị trường, cổ phiếu DBC đang giao dịch quanh vùng đỉnh 2 năm với thị giá 31.950 đồng/cp, tăng gần 17% từ đầu năm 2024. Vốn hóa thị trường tương ứng đạt hơn 7.700 tỷ đồng, gấp 2,3 lần thời điểm cách đây một năm.

Đời sống Pháp luật