Đạm Hà Bắc - một trong những công ty lỗ nặng nhất ngành Công Thương - chính thức lên sàn với khoản lỗ gần 2.000 tỷ và sẽ tiếp tục lỗ

Thua lỗ kéo dài, nợ vay chồng chất, Đạm Hà Bắc làm sao huy động được vốn để tiếp tục mưu sinh?

Hôm nay (26/7), cổ phiếu DHB của Công ty cổ phần Phân đạm và Hóa chất Hà Bắc - 1 trong số 12 công ty ngành Công thương thua lỗ sẽ chính thức được giao dịch trên sàn UpCom. Theo đó, 272,2 triệu cổ phiếu DHB sẽ có giá tham chiếu trong phiên giao dịch đầu tiên là 6.800 đồng/cổ phiếu, tương đương với mức vốn hóa thị trường khoảng 1.850 tỷ đồng.

Trước DHB, một công ty khác trong danh sách 12 dự án thua lỗ cũng đã lên sàn là DDV của CTCP DAP - Vinachem (dự án DAP Đình Vũ). So với DAP Đình Vũ thì mức lỗ của Đạm Hà Bắc lớn hơn rất nhiều.

Thua lỗ kéo dài - nợ nần chồng chất

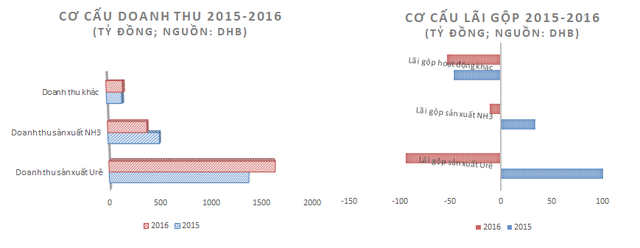

Đạm Hà Bắc có vốn điều lệ 2.722 tỷ đồng, Vinachem hiện vẫn đang nắm 265,8 triệu cổ phiếu DHB, tương đương tỷ lệ sở hữu 97,66%. Sản phẩm chính của Công ty là phân đạm Urê chiếm hơn 80% tổng doanh thu của DHB.

Năm 2015, sau khi hoàn tất dự án nâng công suất sản xuất phân Urê lên 500.000 tấn với tổng vốn đầu tư hơn 10.000 tỷ đồng, hoạt động sản xuất kinh doanh của DHB đi vào ngỏ cụt cho đến nay. Báo cáo tài chính 2016 của DHB cho thấy, 2 năm kể từ khi nâng công suất, con số lỗ lũy kế lên đến 1.721, vượt gần 1.000 tỷ so với con số dự toán lỗ ban đầu. Riêng năm 2016, DHB ghi nhận lỗ 1.042 tỷ đồng.

Đạm Hà Bắc đang kinh doanh dưới giá vốn (nguồn: DHB)

Năm 2017, Đạm Hà Bắc đặt mục tiêu doanh thu xấp xỉ 2.700 tỷ đồng, tăng 25% so với thực hiện năm 2016 và cắt giảm lỗ sau thuế còn 847 tỷ. Tuy nhiên, Trong quý I năm nay, DHB tiếp tục báo lỗ dù doanh thu có tăng 100 tỷ đồng so với cùng kỳ năm trước nhưng với giá thành sản xuất cao hơn giá bán khiến Công ty lỗ gộp 32 tỷ đồng. Bên cạnh đó còn phải gánh thêm chi phí tài chính 155 tỷ đồng khiến DHB lỗ 217,5 tỷ đồng trong quý I, còn cao hơn con số lỗ 189 tỷ đồng cùng kỳ năm trước.

Tính đến 31/12/2016, tổng nợ của DHB là 8.870 tỷ đồng chiếm 89,5% tổng tài sản, riêng nợ ngắn và dài hạn lên đến con số 8.084 tỷ đồng, gấp 8,5 lần so với vốn chủ sở hữu.

Tính đến cuối năm, tổng nợ phải trả của công ty là 8.869 tỷ đồng, tăng gần 800 tỷ so với thời điểm đầu năm. Trong đó, nợ dài hạn chiếm đến 84,7%. Với số tiền mặt ít ỏi, chưa đến 33 tỷ đồng cùng với tài sản có tính thanh khoản thấp, hệ số thanh toán của DHB là rất đáng ngại.

Báo cáo tài chính kiểm toán năm 2016 của DHB do Hãng Kiểm toán AASC thực hiện, Kiểm toán viên đã đưa ra nhấn mạnh như sau: “Thuyết minh 32b trong Bản thuyết minh báo cáo tài chính: Tại thời điểm 31/12/2016, BCTC hợp nhất của Công ty phản ánh nợ ngắn hạn là 1.357,6 tỷ đồng, tài sản ngắn hạn là 557,6 tỷ; lỗ lũy kế là 1.721 tỷ .

BCTC kết thúc của DHB được trình bày trên cơ sở giả định hoạt động liên tục, Ban TGĐ Công ty tin tưởng rằng công ty có thể cân đối được dòng tiền thanh toán cho các khoản nợ khi đến hạn và phục vụ cho hoạt động sản xuất kinh doanh thông thường của Công ty, đồng thời Tập đoàn Hóa chất Việt Nam đã cam kết sẽ tiếp tục thực hiện đồng bộ, toàn diện các giải pháp để hỗ trợ Công ty ổn định, phát triển SXKD, đảm bảo khả năng trả nợ. Vấn đề nhấn mạnh này không làm thay đổi ý kiến kiểm toán chấp nhận toàn phần của chúng tôi.”

Thực tế thì trong năm 2016, DHB đã gửi kiến nghị khắp nơi đề nghị các chủ nợ khất nợ. Thực tế thì 1 phần nợ ngắn hạn đã được chuyển sang nợ dài hạn trong năm 2016. Đạm Hà Bắc cũng cho biết rằng bên cạnh việc tái cơ cấu các khoản nợ vay, việc niêm yết cổ phiếu trên thị trường chứng khoán nhằm mục đích nâng cao tính minh bạch, tạo điều kiện thu hút các nguồn vốn và nâng cao hiệu quả sản xuất kinh doanh.

Dẫu vậy, việc DHB lên sàn để hút vốn của DHB hứa hẹn không dễ dàng. Bởi khi lên sàn, huy động vốn phụ thuộc rất lớn vào thực trạng kinh doanh, tình hình tài chính và triển vọng phát triển của doanh nghiệp và so sánh tương quan với các DN khác…Trong khi đó, bức tranh của DHB quá đỗi sẫm màu.

Trước đó, trước tình hình khó khăn bủa vây, trong năm 2015, DHB đã quyết định chào bán cổ phiếu ra công chúng. Tuy nhiên, kết quả chỉ bán được 3,3 triệu trong tổng số 95 triệu cổ phiếu chào bán, thu về vỏn vẹn 33 tỷ đồng.

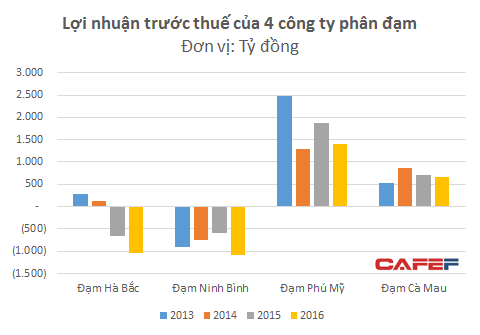

Trong khi 2 công ty phân đạm của PVN vẫn "sống tốt" thì 2 công ty của Vinachem đều lỗ cả nghìn tỷ

Lên sàn có đổi vận?

Theo giới phân tích, việc tái cấu trúc đối với các DN đang trong giai đoạn khó khăn, nợ vay nhiều đầu tiên cần phải tái cấu trúc các khoản nợ, đàm phán với với các chủ nợ để trì hoãn các nghĩa vụ thanh toán nợ đến hạn. Sau đó, DN cũng phải cần ‘bơm’ thêm một dòng tiền mới bổ sung vốn lưu động để đảm bảo khả năng hoạt động liên tục, chống chọi qua giai đoạn khó khăn nhất.

Tuy nhiên, để có thể tái cấu trúc thành công một DN cần phải xác định được đâu là cái lõi để làm trọng tâm trong cuộc tái cấu trúc. Đối với Đạm Hà Bắc, công cuộc tái cấu trúc rõ ràng là hết sức nan giải. Dù công ty được các chủ nợ chấp thuận giãn nợ thì liệu Công ty mẹ Vinachem có bơm tiền vào có giúp DN thoát lỗ và sinh lời để trả được nợ? Điều này phụ thuộc vào sức cạnh tranh của sản phẩm Đạm Hà Bắc trên thị trường.

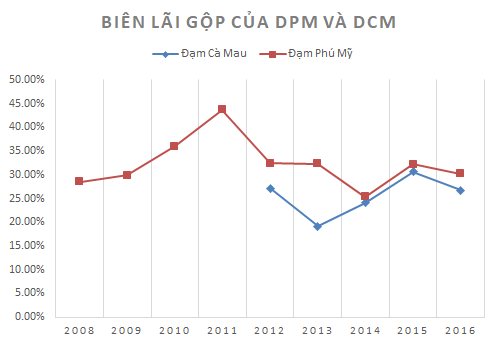

Biên lãi gộp của DPM và DCM khá cao giúp 2 DN vẫn duy trì được lợi nhuận dù thị trường biến động

Theo giải trình từ ban điều hành Đạm Hà Bắc, kết quả kinh doanh thua lỗ của công ty trong những năm qua và dự kiến năm 2017 có nguyên nhân chính là do giá đầu vào tăng mạnh, trong khi giá bán lại giảm theo giá Urê trên thế giới,…Tất cả các lý do đó dù gọi là khách quan nhưng hoàn toàn không thuyết phục. Bởi đó chính là bài toán kinh tế mà khi lập và thẩm định 1 dự án đầu tư vài chục tỷ đồng thì chủ đầu tư đã phải tính toán rất kỹ lưỡng chứ chưa nói đến 1 dự án có quy mô lên đến chục ngàn tỷ như vậy.

Trong khi đó, đại diện của Vinachem cũng từng cho rằng, lý do khiến chi phí sản xuất cao là do dây chuyền, máy móc thiết bị của nhà máy Đạm Hà Bắc chủ yếu được nhập từ Trung Quốc với chất lượng ở mức trung bình, thường xảy ra sự cố, dây chuyền sản xuất tiêu hao nguyên vật liệu cũng cao….

Có lẽ, vấn đề của DHB không chỉ dừng ở góc độ kiệt tài chính mà còn nằm ở chính năng lực cạnh tranh của DN. Sản phẩm đạm Urê của DHB nếu bán theo giá vốn hiện nay cũng đã khó cạnh tranh với các sản phẩm cùng loại của Đạm Cà Mau hay Đạm Phú Mỹ chứ chưa nói đến các sản phẩm nhập khẩu từ các nước như Trung Quốc hay Indonesia luôn có giá rẻ hơn.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

PNJ đánh dấu cột mốc 9 lần liên tiếp đạt Thương hiệu Quốc gia

17:30 , 05/11/2024