Dẫn đầu về cho vay tiêu dùng, VPBank sẽ gặp những rủi ro nào khi mảng này bị siết?

Fe Credit đang có tỷ trọng cho vay tiền mặt tới hơn 70% trong khi NHNN dự kiến hạn chế ở mức 30%...

Trong báo cáo về ngành ngân hàng Việt Nam của Bộ phận nghiên cứu chứng khoán Châu Á - Thái Bình Dương thuộc JP Morgan mới đây đã đưa ra những đánh giá chuyên sâu về hoạt động kinh doanh của 6 ngân hàng Việt Nam bao gồm Techcombank, ACB, Vietcomban, MB, VPBank và VietinBank.

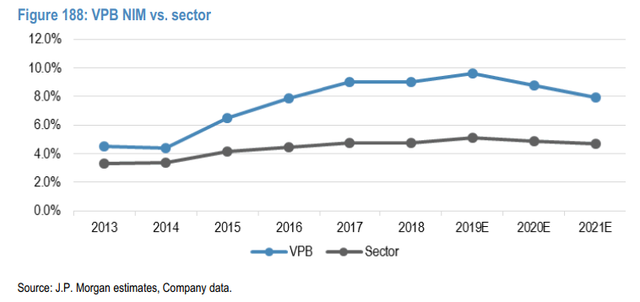

Liên quan đến Ngân hàng TMCP Việt Nam Thịnh Vượng (VPB), theo JP Morgan, việc sở hữu công ty tài chính tiêu dùng Fe Credit có thị phần lớn nhất Việt Nam là yếu tố chính thúc đẩy tỷ lệ thu nhập lãi cận biện (NIM) của VPBank ở mức cao so với trung bình ngành (9,6%). Các khoản vay tiêu dùng chiếm 57% tổng dư nợ của ngân hàng và tạo ra lợi thế cạnh tranh cốt lõi cho VPBank.

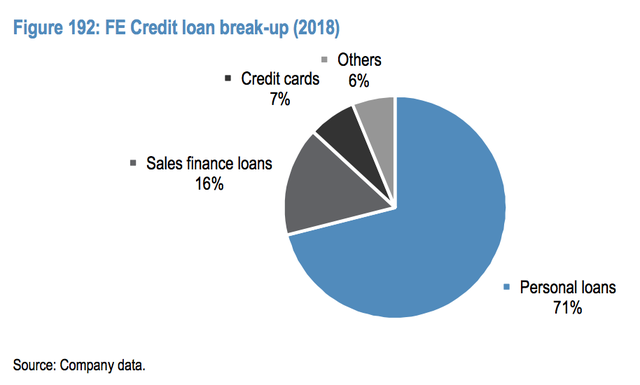

Theo tìm hiểu của J.P. Morgan, Ngân hàng Nhà nước gần đây cân nhắc giới hạn tối đa khoản vay tiền mặt ở mức 30% trên tổng số khoản vay, đồng thời cũng giới hạn điều kiện cho những khách hàng vay mới bằng tiền mặt chỉ khi có một khoản vay có bảo đảm trong hệ thống ngân hàng. Những đề xuất này đang ở dạng dự thảo nhưng sẽ tạo ra những rủi ro đáng kể cho việc đầu tư vào ngân hàng, khi Fe Credit đang có tỷ trọng cho vay bằng tiền mặt tới 71%.

Fe Credit chiếm 55% thị phần cho vay tài chính tiêu dùng tính đến năm 2017. NIM trung bình đạt 29% trong 3 năm qua. Hơn 71% khoản vay của FE Credit là tiền mặt hoặc khoản vay cá nhân, khoản này có lợi suất gần 50%, theo tính toán của J.P. Morgan. FE Credit chiếm 24% giá trị các khoản vay, nhưng đóng góp hơn 50% thu nhập hoạt động của toàn ngân hàng. Đây là động lực chính giúp ROE trung bình 4 năm qua đạt 24%.

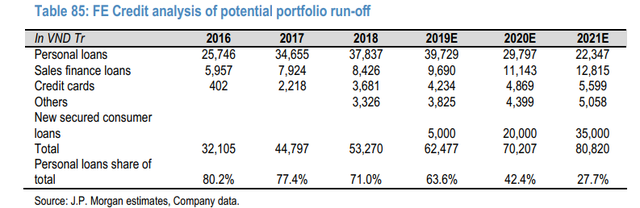

Dự thảo quy định của Ngân hàng Nhà nước có thể dẫn tới thách thức cho hoạt động của FE Credit và VPBank. Nếu được triển khai, FE Credit sẽ không thể mở rộng các khoản vay mới bằng tiền mặt, vì giới hạn không vượt quá 30% danh mục cho vay. Các khoản vay tiền mặt có kỳ hạn dưới 1 năm, sẽ không thể được gia hạn và sẽ bị loại khỏi danh mục của ngân hàng. VPBank sẽ cần bù đắp bằng việc tăng các khoản vay tiêu dùng có bảo đảm ở FE Credit.

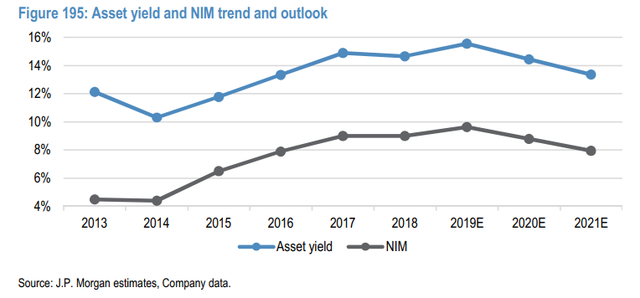

J.P. Morgan ước tính cho vay tiền mặt trong cơ cấu dư nợ sẽ tăng từ mức 25% vào giai đoạn 2020-2021 lên 28%.

Cuộc đua này sẽ dẫn đến sự sụt giảm lợi suất tài sản hàng năm 110 điểm cơ bản vào năm 2020-2021, sự suy giảm NIM hàng năm trên 80 điểm cơ bản và RoE giảm xuống 15-16% từ 20%. Điều này gây ra áp lực đối với cổ phiếu, trước khi tăng trưởng trở lại sau năm 2021.

Thông tư của Ngân hàng Nhà nước vẫn đang ở dạng dự thảo, song có thể tác động đến thị trường chứng khoán, theo quan điểm của J.P. Morgan. Ngoài quy định, rủi ro tăng giá bao gồm kỳ vọng tăng trưởng cho vay tiêu dùng cao hơn và sự cải thiện thị trường II. Rủi ro giảm giá gồm sự cạnh tranh gia tăng đối với các khoản vay tiền mặt và suy giảm chất lượng tài sản.

Tài chính Plus

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC