Đầu tư trái phiếu cần phân biệt được vàng với thau để đầu tư an toàn

Làm cách nào để lựa chọn được trái phiếu an toàn khi thị trường "vàng thau lẫn lộn" là câu hỏi mà nhiều nhà đầu tư quan tâm ở thời điểm này.

Trong bối cảnh mặt bằng lãi suất duy trì ở mức thấp, trái phiếu doanh nghiệp ngày càng trở nên hấp dẫn trong mắt nhà đầu tư cá nhân khi nhu cầu tìm kiếm các sản phẩm tài chính đem lại mức sinh lời cao hơn việc mở sổ tiết kiệm tại các ngân hàng. Đối với những nhà đầu tư hiểu rõ về rủi ro và có khả năng lựa chọn trái phiếu an toàn để đầu tư thì họ tận dụng được các ưu điểm của trái phiếu để mang lại lợi nhuận cao hơn cho mình. Với nhiều nhà đầu tư khác không ý thức được các rủi ro của kênh đầu tư này, không tìm hiểu kỹ thông tin về trái phiếu mà chỉ chạy theo các trái phiếu được chào mời lãi suất cao thì nguy cơ mất tiền là không hề nhỏ. Vậy làm sao để chọn được trái phiếu an toàn khi thị trường "vàng thau lẫn lộn" là câu hỏi mà nhiều nhà đầu tư quan tâm ở thời điểm này.

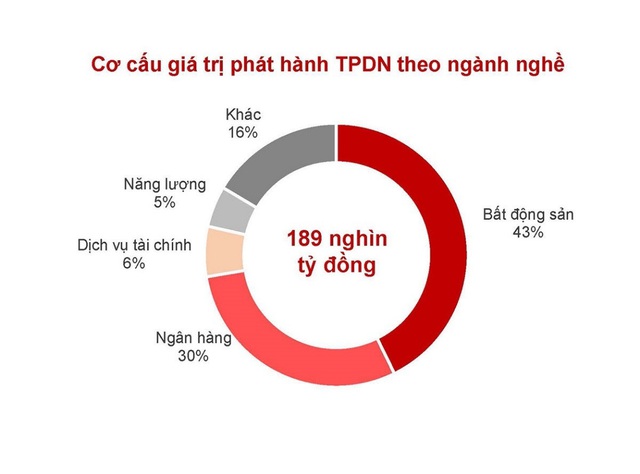

Theo Báo cáo nghiên cứu được công bố định kỳ hàng quý về Thị trường Trái phiếu doanh nghiệp của Công ty cổ phần chứng khoán Kỹ thương (TCBS), thị trường trái phiếu doanh nghiệp (TPDN) bán niên 2021 tiếp tục tăng trưởng với tổng giá trị phát hành đạt 189 nghìn tỷ đồng, tăng 5,4% so với cùng kỳ năm 2020. Có đến 156 doanh nghiệp đã phát hành trái phiếu trong 6 tháng đầu năm nay.

Xét theo ngành nghề kinh doanh của doanh nghiệp phát hành trái phiếu, bất động sản là ngành có tỷ trọng lớn nhất, chiếm đến 43% tổng giá trị phát hành của 6 tháng đầu năm, tiếp đến là ngành ngân hàng với tỷ trọng 30%.

Nguồn: Báo cáo thị trường trái phiếu của TCBS

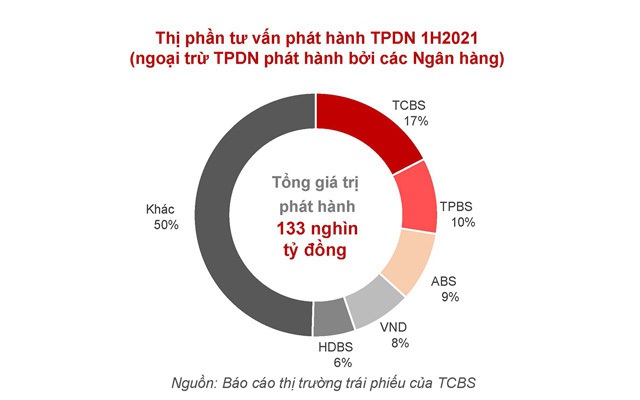

Là tổ chức tư vấn phát hành dẫn đầu thị trường kể từ năm 2014 đến nay, TCBS tiếp tục vị thế số một về thị phần tư vấn phát hành trái phiếu, tuy nhiên thị trường đã xuất hiện nhiều gương mặt mới tham gia khi quy mô phát hành trái phiếu ngày càng mở rộng.

Vậy với một thị trường trái phiếu có đến 156 doanh nghiệp phát hành, nhà đầu tư cần trang bị cho mình những kiến thức gì để lựa chọn được trái phiếu an toàn khi quyết định tham gia kênh đầu tư này?

Ưu tiên chọn mua trái phiếu của các doanh nghiệp hàng đầu

Theo lời khuyên của ông Nhâm Hà Hải – Phó Tổng Giám Đốc TCBS chia sẻ, thương hiệu của doanh nghiệp phát hành trái phiếu là một tiêu chí dễ nhận biết với hầu hết các nhà đầu tư cá nhân. Khi được chào mời mua trái phiếu, việc đầu tiên mà nhà đầu tư nên xem ngay là tên tuổi của tổ chức phát hành. Nhà đầu tư sẽ yên tâm khi tổ chức phát hành là những thương hiệu quen thuộc trên các phương tiện truyền thông vì họ là những tập đoàn hàng đầu hay những doanh nghiệp đầu ngành đã có lịch sử phát triển bền vững trong nhiều năm và tiếp tục duy trì vị thế dẫn đầu của mình. Thông thường lãi suất trái phiếu phát hành bởi những tổ chức phát hành này chỉ cao hơn từ 1 - 2%/năm so với lãi suất tiết kiệm nhưng đây là một sự lựa chọn tương đối an toàn cho nhà đầu tư chưa có kinh nghiệm đánh giá trái phiếu. Ngược lại, nếu tổ chức phát hành là một doanh nghiệp ít danh tiếng thì nhà đầu tư cần hết sức cẩn trọng, tránh bị hấp dẫn bởi lãi suất cao mà bỏ qua việc đánh giá doanh nghiệp đó trước khi quyết định xuống tiền.

Chị Trương Mỹ Hà, một nhà đầu tư cá nhân nêu quan điểm, chị đã từng bị mời chào rất nhiều lần đầu tư trái phiếu với mức lãi suất tới hơn 15%/năm. Điều đáng nói, các trái phiếu này được phát hành bởi các doanh nghiệp nhỏ, liên tục có xáo trộn trong cơ cấu ban điều hành nên dù lãi suất trái phiếu rất cao, nhưng mức độ an toàn thấp, chị cũng không bất chấp đầu tư.

Tránh ngộ nhận không có rủi ro khi tôi chỉ đầu tư ngắn hạn

Nhà đầu tư hay gặp phải những lời chào mời trái phiếu với kỳ hạn đầu tư chỉ là 3, 6 hoặc 12 tháng mà nhầm tưởng đây chính là kỳ hạn của trái phiếu. Khi đó nhà đầu tư thường có tâm lý chủ quan và bỏ qua việc xem xét tổ chức phát hành là doanh nghiệp tốt hay xấu vì cho rằng với thời hạn đầu tư chỉ 3-6 tháng thì sẽ không có rủi ro.

Thực tế lại không phải như vậy vì phần lớn trái phiếu được phát hành với kỳ hạn từ 2-5 năm vì theo quy định của luật thì trái phiếu chỉ được phát hành với kỳ hạn tối thiểu từ 1 năm trở lên. Do đó, kỳ hạn đầu tư dưới 12 tháng mà nhà đầu tư được chào mời thực chất không phải là kỳ hạn của trái phiếu mà họ mua. Thông thường, để tạo ra kỳ hạn 3 hay 6 tháng giống như hình thức gửi tiết kiệm, một hình thức phổ biến được các bên chào bán trái phiếu thực hiện là đưa vào hợp đồng quy định một bên thứ ba hứa mua lại trái phiếu từ nhà đầu tư sau 3 hoặc 6 tháng nắm giữ.

Trong trường hợp này, nhà đầu tư cần lưu ý đến bên thứ ba hứa mua lại đó có khả năng thực hiện được lời hứa của họ không. Nếu bên thứ ba đó là 1 đơn vị ít tên tuổi, không minh bạch về năng lực tài chính (tối thiểu là số liệu vốn chủ sở hữu và lợi nhuận năm gần nhất) hoặc năng lực tài chính không tương xứng để đảm bảo thực hiện được lời hứa mua lại với tất cả những người mua trái phiếu thì nhà đầu tư sẽ gặp rủi ro.

Rủi ro khi lời hứa không được thực hiện là nhà đầu tư sẽ không nhận được số tiền vốn bỏ ra và lãi suất như đã hứa sau 3 hay 6 tháng như mong muốn ban đầu. Thay vào đó, trong tay nhà đầu tư sẽ còn lại là 1 trái phiếu với kỳ hạn từ 2-5 năm với mức lãi suất khác so với lãi suất được chào ban đầu. Nếu đến lúc này nhà đầu tư mới quan tâm đến việc tổ chức phát hành trái phiếu là ai, có phải là một doanh nghiệp tốt hay không thì đã muộn rồi. Nhà đầu tư rơi vào tình cảnh tiến thoái lưỡng nan khi không thể bán trái phiếu đó cho ai để thu tiền về ngay vì trái phiếu đó không có thanh khoản, còn giữ lại trái phiếu thì phải cầm đến vài năm mà không chắc chắn sẽ được trả lãi và gốc vì gặp phải tổ chức phát hành là doanh nghiệp kém chất lượng.

Tính chuyên nghiệp của tổ chức tư vấn phát hành cũng là cơ sở để nhà đầu tư xem xét

Theo quy định thì doanh nghiệp không được phép trực tiếp phát hành trái phiếu đến tay nhà đầu tư. Mọi trái phiếu đều phải phát hành thông qua 1 tổ chức tài chính có giấy phép thực hiện nghiệp vụ tư vấn phát hành. Tổ chức tài chính này đóng vai trò là bên thực hiện dịch vụ phát hành cho doanh nghiệp và thu phí phát hành.

Mặc dù nhận phí phát hành từ doanh nghiệp, vai trò "ngầm hiểu" của tổ chức tư vấn phát hành là trung gian giữa doanh nghiệp phát hành trái phiếu và nhà đầu tư để đảm bảo minh bạch thông tin về đợt phát hành, giúp nhà đầu tư ra quyết định dựa trên việc được cung cấp đầy đủ thông tin quan trọng về doanh nghiệp và phương án phát hành trái phiếu. Để làm tốt vai trò này, tổ chức tư vấn phát hành phải đảm bảo tính chuyên nghiệp đến từ năng lực đội ngũ tư vấn, quy trình tư vấn và đạo đức nghề nghiệp.

Theo lời của bà Trần Thị Thu Trang - Giám đốc Bộ phận Tư vấn phát hành trái phiếu của TCBS, tính chuyên nghiệp của một tổ chức tư vấn phát hành bắt đầu ngay từ khâu sàng lọc và lựa chọn doanh nghiệp nào được tổ chức đó nhận tư vấn. Để quyết định ở khâu này, TCBS đòi hỏi doanh nghiệp phải hợp tác toàn diện để đội ngũ tư vấn vào soi chiếu tình hình tài chính và kinh doanh của doanh nghiệp. Các chuyên gia của TCBS sẽ trực tiếp gặp gỡ, phỏng vấn doanh nghiệp, thăm quan tài sản, cơ sở vật chất, thẩm định hồ sơ để từ đó phân tích, đánh giá về sức khỏe của doanh nghiệp và đi đến quyết định doanh nghiệp có vượt qua được vòng thẩm định của TCBS để được nhận tư vấn phát hành trái phiếu hay không.

Ở khâu lập hồ sơ trái phiếu, đội ngũ chuyên gia tài chính, luật pháp và quản trị rủi ro của TCBS sẽ đưa vào các điều khoản bảo vệ nhà đầu tư bằng cách quy định trách nhiệm của tổ chức phát hành trong việc duy trì các chỉ số tài chính lành mạnh, duy trì giá trị của tài sản bảo đảm so với dư nợ trái phiếu hoặc kiểm soát dòng tiền của doanh nghiệp để đảm bảo trả nợ.

Nhà đầu tư nên cẩn trọng với những trái phiếu không được minh bạch thông tin

Hồ sơ trái phiếu là tài liệu cung cấp đầy đủ thông tin liên quan đến trái phiếu bao gồm thông tin về (i) tổ chức phát hành, (ii) đặc điểm trái phiếu được chào bán, (iii) các điều kiện ràng buộc tổ chức phát hành và (iv) các yếu tố rủi ro của trái phiếu đó. Khi được chào mua trái phiếu, Nhà đầu tư nên yêu cầu cung cấp hồ sơ trái phiếu để nắm được đầy đủ thông tin và ra quyết định. Theo tư vấn của bà Trang, nhà đầu tư hãy dũng cảm bỏ qua những trái phiếu được chào lãi suất cao nhưng tổ chức chào bán từ chối cung cấp thông tin trái phiếu vì đây là dấu hiệu trái phiếu đó tiềm ẩn rủi ro lớn.

Với trách nhiệm và sự chuyên nghiệp của tổ chức tư vấn phát hành và chào bán trái phiếu, bà Trang cho rằng họ không được phép từ chối mà cần cung cấp thông tin cho nhà đầu tư khi mua trái phiếu. "Tại TCBS, khách hàng của chúng tôi thực hiện mua trái phiếu iBond hoàn toàn online trên hệ thống TCInvest và được cung cấp thông tin về trái phiếu và doanh nghiệp phát hành, cũng như bản nhận biết rủi ro trái phiếu để cân nhắc trước khi quyết định tham gia. Khi mua xong, chúng tôi còn có bộ phận đại lý chịu trách nhiệm giám sát thông tin của tổ chức phát hành để cung cấp kịp thời mọi thông tin quan trọng đến người mua trái phiếu để luôn luôn đảm bảo quyền lợi của nhà đầu tư".

Thị trường trái phiếu doanh nghiệp tại Việt Nam còn có tiềm năng phát triển lớn khi nó cho thấy là một kênh huy động vốn hiệu quả cho doanh nghiệp đồng thời cũng tạo ra một loại hình đầu tư hấp dẫn cho nhà đầu tư cá nhân. Tuy nhiên, nhà đầu tư cá nhân khi tham gia kênh đầu tư này đặt yếu tố an toàn lên hàng đầu và do đó cần trang bị cho mình kiến thức và luôn giữ được sự tỉnh táo để không bị cám dỗ bởi mức lãi suất chào mời quá cao, từ đó lựa chọn được trái phiếu tốt để đầu tư an toàn và hiệu quả.

CÙNG CHUYÊN MỤC

Dấu hiệu VN-Index đã tạo đáy thành công và chuẩn bị bước vào nhịp tăng mới?

07:15 , 03/05/2024