ĐHCĐ HAGL Agrico đã thông qua phương án phát hành riêng lẻ gần 150 triệu cp hoán đổi nợ

Dự kiến sau phát hành HAGL Agrico sẽ tăng vốn điều lệ lên 9.168 tỷ đồng.

CTCP Nông nghiệp Quốc tế Hoàng Anh Gia Lai (HAGL Agrico – mã chứng khoán HNG) vừa công bố Nghị quyết ĐHCĐ thông qua bằng hình thức lấy ý kiến cổ đông bằng văn bản.

Cụ thể, ĐHCĐ thông qua phương án phát hành riêng lẻ chào bán 30 triệu cổ phiếu và phát hành 119,7 triệu cổ phiếu hoán đổi các khoản nợ.

Chào bán riêng lẻ 30 triệu cổ phiếu

Giá chào bán 10.000 đồng/cổ phần, số cổ phần này bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn thành đợt chào bán. Trường hợp số cỏ phiếu phát hành không được các nhà đầu tư mua hết, ĐHCĐ ủy quyền cho HĐQT quyết định phân phối cho các đối tượng khác. Thời gian phát hành trong năm 2017.

Số tiền dự kiến thu về 300 tỷ đồng sẽ được sử dụng để thanh toán các nghĩa vụ tài chính và bổ sung vốn lưu động của công ty.

Phát hành riêng lẻ hoán đổi công nợ

HAGL Agrico cũng thông qua phương án phát hành riêng lẻ 119,7 triệu cổ phiếu để hoán đổi các khoản nợ vay thành vốn cổ phần. Số cổ phiếu này cũng sẽ bị hạn chế chuyển nhượng trong vòng 1 năm. Giá phát hành 10.000 đồng/cổ phiếu, tương ứng tỷ lệ 1 cổ phiếu sẽ hoán đổi 10.000 đồng nợ.

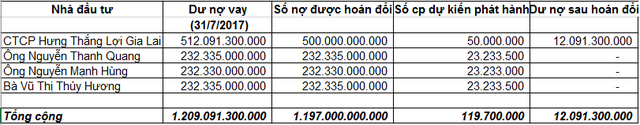

Có 4 nhà đầu tư trong danh sách những nhà đầu tư được phát hành riêng lẻ hoán đổi công nợ lần này, trong đó riêng CTCP Hưng Thắng Lợi Gia Lai sẽ nhận về 50 triệu cổ phiếu hoán đổi khoản công nợ 500 tỷ đồng. Sau hoán đổi dư nợ giữa 2 đơn vị còn lại gần 12,1 tỷ đồng.

Ngoài ra còn lại 3 cá nhân là ông Nguyễn Thanh Quang, bà Vũ Thị Thúy Hương và ông Nguyễn Mạnh Hùng sẽ nhận tổng cộng 69,7 triệu cổ phiếu mới hoán đổi số nợ 697 tỷ đồng. Sau hoán đổi, công nợ giữa HAGL và 3 “chủ nợ” này sẽ được cấn trừ hết.

Dự kiến sau phát hành HAGL Agrico sẽ tăng vốn điều lệ từ 7.671 tỷ đồng lên 9.168 tỷ đồng.

HSX