Đằng sau chiến lược thoái lui kinh điển của Kinh Đô

Đồng Tâm và 3 công ty khác đã nhận hơn một nghìn tỷ đồng cổ tức sau khi trở thành cổ đông chiến lược của Kinh Đô.

- 03-09-2015Sau Trường Thịnh Phát và Đồng Tâm, cổ đông chiến lược An Thịnh Lộc cũng đã bán KDC

- 26-08-2015Hái quả ngọt từ Kinh Đô, Gạch Đồng Tâm bắt đầu thoái vốn

- 31-07-2015Trường Thịnh Phát không còn là cổ đông lớn của Kinh Đô

Hơn một năm trước, ngày 27/5/2014, Hội đồng quản trị CTCP Kinh Đô (mã: KDC) đã phê chuẩn một danh sách những nhà đầu tư chiến lược sẽ mua 40 triệu cổ phần của công ty trong một đợt phát hành riêng lẻ.

Với giá phát hành là 44.000 đồng/cp, 5 nhà đầu tư là Cty TNHH Tháp Láng Hạ, CTCP Đồng Tâm, Cty TNHH MTV Thương mại Đồng Tâm (công ty con của CTCP Đồng Tâm), Cty TNHH Đầu tư Bất động sản An Thịnh Lộc và CTCP Đầu tư Trường Thịnh Phát đã bỏ ra 1.760 tỷ đồng để trở thành cổ đông chiến lược của Kinh Đô.

Tuy nhiên, trong thời gian gần đây, các cổ đông chiến lược này đã lần lượt bán ra cổ phiếu KDC. Đáng nói là lượng bán ra chỉ vừa đủ để giảm tỷ lệ sở hữu xuống dưới 5%. Theo quy định các giao dịch bán ra sau đó, nếu có, sẽ không phải công bố thông tin.

Điều này cũng có nghĩa là vai trò của nhà đầu tư chiến lược sắp kết thúc. Đây là lúc nhìn lại những gì đã diễn ra trong thương vụ bắt đầu từ 15 tháng trước tại Kinh Đô.

Cổ đông chiến lược nhận hơn một nghìn tỷ đồng cổ tức được trả với mức thuế SIÊU THẤP

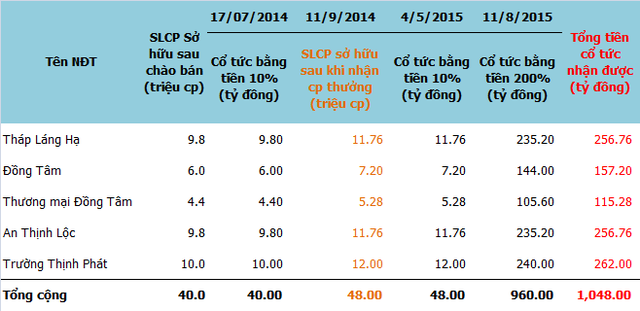

Sau đợt phát hành trên, Kinh Đô đã trả cổ tức bằng tiền 3 lần và chia cổ phiếu thưởng một lần.

Theo đó, sau đợt trả cổ tức 200% gần đây nhất, nhóm nhà đầu tư nói trên đã nhận tổng cộng 1.048 tỷ đồng cổ tức bằng tiền mặt kể từ khi mua cổ phiếu KDC vào giữa năm ngoái. Toàn bộ số tiền này sẽ được 5 công ty trên ghi nhận vào doanh thu tài chính và không bị khấu trừ thuế thu nhập trực tiếp với tỷ lệ 5% như nhà đầu tư cá nhân.

Đồng thời, số lượng cổ phiếu nắm giữ cũng tăng 20% sau đợt chia cổ phiếu thưởng vào tháng 9 năm ngoái. Do đó, giá trị sổ sách khoản đầu tư của các cổ đông chiến lượng giảm xuống còn 36.667 đồng/cp

Cổ phiếu KDC đóng cửa ngày 30/6/2015 ở mức 42.800 đồng/cp, cao hơn giá trị sổ sách, khiến các cổ đông này không phải trích lập dự phòng trong báo cáo tài chính quý II/2015.

Tuy nhiên gần đây, sau khi Kinh Đô trả cổ tức 200%, giá cổ phiếu bị điều chỉnh mạnh và hiện đang xoay quanh mức 25.000 đồng/cp. Nếu các cổ đông chiến lược bán toàn bộ cổ phiếu ở mức giá này sẽ phải ghi nhận khoản lỗ khoảng 11.700 đồng/cp.

Khoản lỗ sẽ được hạch toán vào chi phí tài chính trong kỳ kế toán tiếp theo. Với số cổ tức đã nhận được (tổng cộng 220%), các cổ đông chiến lược không hề bị lỗ mà vẫn có lãi lớn từ hoạt động tài chính. Nhưng dù sao số thuế thu nhập doanh nghiệp phải nộp trên số lãi này vẫn thấp hơn số tiền thuế thu nhập mà các cổ đông trực tiếp nhận cổ tức phải nộp.

Chiến lược "thoái lui" kinh điển của Kinh Đô

Có một chiến lược được gọi là chiến lược “thoái lui” – áp dụng đối với những doanh nghiệp có tỷ lệ sở hữu cô đặc, đặc biệt khi được nắm giữ bởi các thành viên trong cùng một gia đình. Một trong các hình thức thực hiện chiến lược này là bán những mảng kinh doanh không cốt lõi và dùng nguồn thu này để chi trả cổ tức cao hoặc mua lại cổ phiếu từ chủ sở hữu.

Hành động này nhằm thu hồi vốn đầu tư ban đầu của chủ sở hữu và những chiến lược tiếp theo của công ty sẽ phụ thuộc lớn vào tỷ lệ sở hữu còn lại của người chủ.

Hơn một năm trước đây, Kinh Đô bắt đầu hé lộ kế hoạch tái cấu trúc đế chế bánh kẹo đã tồn tại hơn hai chục năm tuổi.

Theo đó, công ty chuyển giao toàn bộ mảng bánh kẹo cho Kinh Đô Bình Dương, bán 80% cổ phần tại công ty này cho tập đoàn Mondelez International với giá gần 8.000 tỷ đồng, chuyển sang ngành thực phẩm với các sản phẩm chính là mỳ tôm (thông qua Sài Gòn Vewong) và dầu ăn (thông qua việc mua cổ phần chi phối đối với Vocarimex).

Đối với cổ đông, KDC có những quyết định “đặc biệt” như mua 75,5 triệu cổ phiếu quỹ từ nguồn thặng dư vốn tại thời điểm 30/06/2014 (khoảng 3.617 tỷ đồng) và trả cổ tức với tỷ lệ hiếm có là 200%.

Những bước đi của Kinh Đô có phần nào giống với “chiến lược thoái lui” bên trên. Đặc biệt khi nhìn vào 2 điểm trong thương vụ phát hành, được coi là chìa khóa của chiến lược này.

Một là, năm ngoái khi phát hành cổ phiếu cho 5 cổ đông chiến lược để thu về hơn 1.760 tỷ đồng, công ty này đang sở hữu lượng tiền mặt rất lớn.

Theo báo cáo quý II/2014, số dư tiền và các khoản tương đương tiền là 2.663 tỷ đồng, chiếm gần 40% tổng tài sản. Tổng nợ phải trả chỉ có 817 tỷ đồng. So với các kế hoạch đầu tư được công bố khi đó của Kinh Đô, nguồn tài chính này hoàn toàn đáp ứng đủ.

Tuy vậy, cũng phải nói thêm rằng, thời điểm đó, ngoài kế hoạch đầu tư vào Vocarimex, Kinh Đô có thể đang ấp ủ các thương vụ M&A khác với nhu cầu vốn lớn hơn rất nhiều nhưng chưa thế công bố. Đây cũng có thể là lý do khiến Kinh Đô nhanh chóng lựa chọn cổ đông chiến lược không có cùng ngành nghề hoạt động với Kinh Đô.

Hai là, để kết thúc thương vụ, Kinh Đô quyết định trả cổ tức với tỷ lệ cao và mua vào 75,5 triệu cổ phiếu quỹ trong khi nhóm cổ đông chiến lược chỉ đang nắm giữ chưa đến 50 triệu cổ phiếu. Đợt mua đầu tiên (20 triệu cổ phiếu) của chương trình này đã kết thúc với giá bình quân hơn 50.000 đồng/cp. Cũng trong đợt mua cổ phiếu quỹ đó, các cổ đông nội bộ đã đăng ký bán hàng loạt.

Đến lúc này, khi các cổ đông chiến lược trong danh sách năm ngoái đang bán ra, nhiều cổ đông của Kinh Đô vẫn chưa hiểu vai trò “chiến lược” của nhóm công ty trên tại Kinh Đô.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Gạo AAN vinh dự nhận giải thưởng Thương hiệu Quốc gia năm 2024

19:30 , 05/11/2024