Dù thị trường liên tiếp lập đỉnh nhưng Warren Buffett vẫn chê cổ phiếu và không mua vào, khiến Berkshire ngập trong tiền mặt

Nhà đầu tư giá trị nổi tiếng nhất thế giới không nhìn thấy nhiều giá trị trên TTCK dù giá cổ phiếu hiện đang ở mức cao kỷ lục.

- 06-11-2018Thông điệp của Buffett gửi thị trường khi Berkshire Hathaway chi 1 tỷ USD mua cổ phiếu quỹ

- 23-07-2018Berkshire Hathaway mở rộng mua lại cổ phiếu: Có phải thị trường đã không còn cơ hội đầu tư?

- 26-06-2018Không phải Berkshire Hathaway, đây mới là vụ kinh doanh tuyệt vời nhất đối với Warren Buffett

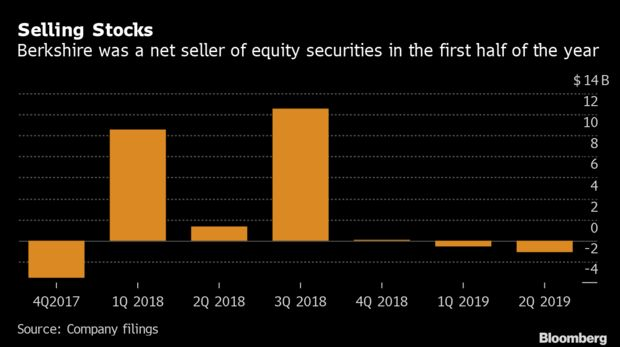

Tập đoàn Berkshire Hathaway của Warren Buffett đã bán ròng hơn 1 tỷ USD cổ phiếu trong quý vừa qua, đánh dấu quý bán ròng nhiều nhất kể từ cuối năm 2017. Trong khi năm ngoái Buffett mua rất nhiều cổ phiếu trong tất cả các quý, và chỉ riêng trong quý III đã mua vào số cổ phiếu trị giá gần 13 tỷ USD.

Berkshire cũng chỉ mua lại 400 triệu USD cổ phiếu quỹ trong quý II, giảm so với mức 1,7 tỷ USD của quý I. JPMorgan Chase, công ty tài chính có giá trị vốn hóa gần nhất với Berkshire, đã mua lại 20 tỷ USD cổ phiếu quỹ trong cùng kỳ.

Trong mấy năm trở lại đây Buffett cũng không có vụ thâu tóm lớn nào và thậm chí còn giảm mua cổ phiếu quỹ trong quý II. Kết quả là núi tiền mặt của Berkshire - điều mà nhiều nhà đầu tư rất quan tâm trong thời gian gần đây - tăng lên mức kỷ lục 122 tỷ USD.

"Thật khó để nhìn vào cân đối tiền mặt của Berkshire trong mấy quý gần đây mà không cảm thấy thất vọng khi họ không mua bất kỳ công ty nào và cũng không mua nhiều cổ phiếu, thậm chí là không mua nhiều cổ phiếu quỹ", Jim Shanahan, chuyên gia phân tích của Edward Jones nói.

Berkshire bán ròng cổ phiếu trong 6 tháng đầu năm 2019. Nguồn: Bloomberg.

Lượng tiền mặt khổng lồ phản ánh sức mạnh của các mảng kinh doanh mà Buffett đã tập hợp dưới một mái nhà và cũng đem đến cho nhà đầu tư sự linh hoạt khi những thương vụ lớn xuất hiện. Tuy nhiên chính Buffett cũng thừa nhận rằng có hơn 100 tỷ USD tiền mặt ở khía cạnh nào đó là gánh nặng đối với đà tăng trưởng của công ty.

Năm nay 88 tuổi, Buffett được coi là huyền thoại vì luôn có mức lợi suất cao hơn thị trường, nhưng tổng lợi suất của Buffett đã thấp hơn tốc độ tăng trưởng của chỉ số S&P 500 trong 5, 10 và 15 năm trở lại đây. Điều này làm dấy lên câu hỏi liệu có phải Berkshire đã trở nên quá lớn để có thể có mức lợi suất vượt trội, hay có phải tập đoàn nên trả lại tiền mặt cho các cổ đông để họ được lợi hơn là dùng số tiền đó theo đuổi các vụ M&A.

Buffett đã cố gắng làm dịu đi những nỗi lo lắng này, gần đây đã dùng những đại hội cổ đông và các lá thư gửi cho cổ đông hàng năm để trấn an nhà đầu tư về những giá trị thu được khi giữ Berkshire ở quy mô như hiện nay và khẳng định Berkshire luôn sẵn sàng khi cơ hội M&A xuất hiện.

Berkshire vừa đồng ý bơm 10 tỷ USD dưới dạng cổ phiếu ưu đãi cho Occidental Petroleum để tài trợ cho vụ thâu tóm Anadarko Petroleum Corp.

Năm ngoái, Buffett chia sẻ ông không tìm thấy cơ hội M&A vì mức giá quá cao, bởi vậy ông mua vào lượng lớn cổ phiếu Apple (hơn 15 tỷ USD). Ông cũng ưa thích các cổ phiếu ngân hàng và hàng không, nhưng hiện tỷ lệ sở hữu của Berkshire tại nhiều công ty đã gần với mức 10% - con số mà ông không muốn vượt qua.

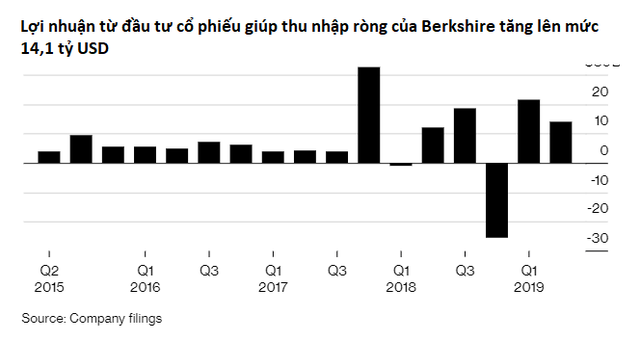

Đà tăng của TTCK khiến cơ hội M&A của Buffett bị hạn chế, nhưng cũng khiến giá trị danh mục cổ phiếu của ông tăng lên mức trên 200 tỷ USD và lợi nhuận thu được cũng cao hơn. Luật kế toán mới khiến lợi nhuận chưa được thực hiện cũng được tính vào lợi nhuận, vì thế thu nhập ròng của Berkshire tăng 17% nhờ khoản lãi đầu tư 7,9 tỷ USD.

Ngoài ra TTCK lập đỉnh cũng đem đến một số lợi ích hữu hình khác cho Berkshire, ví dụ như gần 1 tỷ USD lợi nhuận trong 6 thngs đầu năm 2019 từ hợp đồng quyền chọn trên vài chỉ số chứng khoán.

Dẫu vậy,trong khi S&P 500 đã tăng 17% kể từ đầu năm đến nay, cổ phiếu loại A của Berkshire gần như đi ngang.

Một số điểm đáng chú ý khác từ kết quả kinh doanh quý II của Berkshire:

Lợi nhuận hoạt động giảm 11%, xuống còn 6,14 tỷ USD với thu nhập từ bảo lãnh của các công ty bảo hiểm trực thuộc Berkshire giảm gần 63%, xuống còn 353 triệu USD. Công ty bảo hiểm ô tô Geico phải chịu khoản lỗ lớn hơn và chi phí tăng lên.

Mảng kinh doanh đường sắt có lợi nhuận tăng trưởng tốt nhờ lượng vận chuyển các sản phẩm công nghiệp tăng lên. Điều này giúp xóa tan nỗi lo lắng về khả năng Berkshire thích nghi với xu hướng suy giảm của ngành.

Kraft Heinz tiếp tục vắng bóng trên bảng kết quả kinh doanh của Berkshire.

CÙNG CHUYÊN MỤC

Nỗi sợ của giới tỷ phú trong cuộc bầu cử tổng thống Mỹ

17:38 , 05/11/2024