Dược Hà Tây (DHT) chốt phương án chào bán 11,36% vốn cho hãng dược hơn trăm tuổi Nhật Bản

Hoàn tất, hãng dược Nhật Bản sẽ nắm 26,8 triệu cổ phiếu DHT, tương ứng gần 33% vốn Dược Hà Tây.

Trong thông báo mới nhất, HĐQT Công ty Cổ phần Dược phẩm Hà Tây (mã DHT) đã thông qua Nghị quyết về việc triển khai phương án chào bán cổ phiếu riêng lẻ cho cổ đông chiến lược. Công ty dự kiến phát hành thêm 8,4 triệu cổ phiếu riêng lẻ tương ứng tỷ lệ 11,36% tổng số cổ phiếu đang lưu hành.

Mức giá chào bán là 21.500 đồng/cp, tương ứng số tiền thu về khoảng 181 tỷ đồng. Đối tượng đăng ký mua vào toàn bộ lượng cổ phiếu mới là ASKA Pharmaceutical Co., Ltd (Nhật Bản). Nếu hoàn tất, ASKA sẽ nắm 26,8 triệu cổ phiếu DHT, tương ứng gần 33% vốn. Lượng cổ phiếu mới phát hành sẽ bị hạn chế chuyển nhượng trong vòng 3 năm.

Được biết, ASKA là hãng dược có tuổi đời hơn 100 tuổi, có trụ sở chính tại Tokyo, Nhật Bản. Ngành nghề kinh doanh chính của ASKA là sản xuất, kinh doanh và xuất nhập khẩu dược phẩm, thuốc chữa bệnh, thiết bị y tế... Trong mảng dược phẩm, công ty chuyên về các sản phẩm nội khoa, sản phụ khoa và tiết niệu.

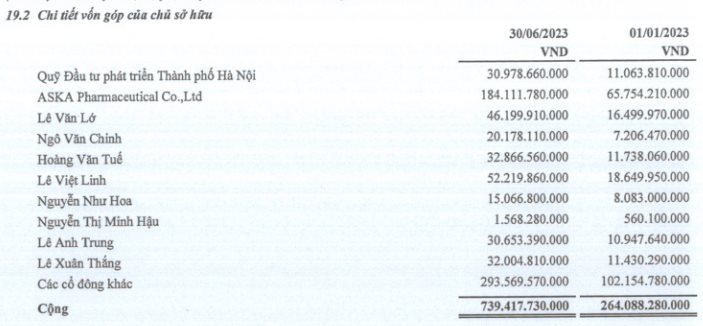

Trước đó vào đầu năm 2021, doanh nghiệp dược Nhật Bản đã trở thành nhà đầu tư chiến lược của Dược Hà Tây khi mua gần 5,3 triệu cổ phần phát hành mới với mức giá 70.000 đồng/cp, cao hơn 18% thị giá cổ phiếu DHT khi đó. Hoàn tất, ASKA nắm 24,9% vốn điều lệ của Dược Hà Tây (6,6 triệu cổ phiếu) và là cổ đông lớn nhất tại công ty dược này. Sang tới tháng 6/2023, Dược Hà Tây chia cổ phiếu thưởng theo tỷ lệ 180%, tương ứng cổ đông nắm 100 cổ phiếu sẽ nhận về 180 cổ phiếu mới. Lượng cổ phiếu của ASAKA nắm tăng lên hơn 18,4 triệu cổ phiếu.

Nguồn: BCTC DHT

Về kế hoạch sử dụng vốn thu về, Dược Hà Tây dự kiến chi 78 tỷ đồng đầu tư dự án Nhà máy sản xuất dược phẩm công nghệ cao Hataphar và còn lại hơn 102 tỷ đồng sẽ dùng tái cơ cấu lại khoản nợ vay ngân hàng nhằm nâng cao khả năng tự chủ về vốn, giảm áp lực về tài chính.

Ngoài ra, Nghị quyết HĐQT DHT cũng thông qua việc tạm thời khóa tỷ lệ sở hữu nước ngoài ở mức 44,31% để đảm bảo phương án chào bán cổ phiếu riêng lẻ đáp ứng quy định về tỷ lệ SHNN tối đa.

Về tình hình hoạt động kinh doanh, Dược phẩm Hà Tây đã công bố kết quả hoạt động sản xuất kinh doanh trong 8 tháng đầu năm 2023 với tổng doanh thu gần 1.314 tỷ đồng và lợi nhuận trước thuế đạt 73 tỷ đồng. So với kế hoạch, công ty đã hoàn thành 82% mục tiêu doanh thu và 91% mục tiêu lãi cả năm.

Công ty cũng thông qua việc điều chỉnh tổng mức đầu tư dự án Nhà máy sản xuất dược phẩm công nghệ cao Hataphar với việc các hạng mục phát sinh thêm 30 tỷ đồng và tổng dự toán điều chỉnh thêm 80 tỷ đồng.

Trên thị trường, cổ phiếu DHT chốt phiên 12/10 đạt 21.200 đồng/cp, tăng 56% so với đầu năm 2023 song đã giảm 29% so với vùng đỉnh hồi cuối tháng 6/2023.

Nhịp Sống Thị Trường