FIT thông qua việc triển khai phát hành thêm khoảng 77 triệu cổ phiếu trả cổ tức và chào bán cho cổ đông hiện hữu

Trước đó FIT đã thông qua phương án triển khai phát hành 8 triệu cổ phiếu ESOP.

CTCP Tập đoàn F.I.T (mã chứng khoán FIT) thông qua một số nội dung trong việc phát hành cổ phiếu năm 2021.

Theo đó Tập đoàn FIT thông qua việc sửa đổi một số nội dung của nghị quyết HĐQT, trong đó thống nhất trình tự các đợt phát hành năm 2021 như (1) Phát hành cổ phiếu ESOP cho người lao động trước; (2) phát hành cổ phiếu trả cổ tức; (3) phát hành cổ phiếu chào bán cho nhà đầu tư.

Trước đó FIT đã thông qua việc triển khai phương án phát hành 8 triệu cổ phiếu ESOP theo chương trình lựa chọn cho người lao động có thu tiền. Tỷ lệ phát hành 3,14%. Giá phát hành 10.000 đồng/cổ phiếu, dự kiến huy động 80 tỷ đồng. Số cổ phiếu ESOP này sẽ bị hạn chế giao dịch trong vòng 1 năm.

Phát hành 26 triệu cổ phiếu trả cổ tức

Lần này, FIT triển khai phương án phát hành cổ phiếu trả cổ tức cho cổ đông hiện hữu theo Nghị quyết Đại hội đồng cổ đông thường niên năm 2021 đã thông qua. Theo đó FIT dự kiến phát hành 25,47 triệu cổ phiếu trả cổ tức tỷ lệ 10%, tương ứng cổ đông sở hữu 100 cổ phiếu được nhận về 10 cổ phiếu mới. Giá trị phát hành theo mệnh giá 254,7 tỷ đồng.

FIT cũng cho biết số cổ phiếu phát hành trả cổ tức có thể tăng thêm 800.000 cổ phiếu tương ứng với 8 triệu cổ phiếu ESOP mà công ty dự kiến phát hành, do quy trình phát hành cổ phiếu năm 2021 của FIT ưu tiên phát hành cổ phiếu ESOP trước. Lúc đó tổng số cổ phiếu phát hành trả cổ tức có thể lên mức 26,27 triệu đơn vị.

Nguồn vốn phát hành lấy từ lợi nhuận sau thuế chưa phân phối lũy kế đến 31/12/2020. Thời gian phát hành trong quý 3, quý 4/2021. Dự kiến sau phát hành FIT tăng vốn điều lệ lên trên 2.800 tỷ đồng.

Kết quả kinh doanh, doanh thu năm 2020 của FIT đi ngang với 1.188 tỷ đồng. Còn lợi nhuận sau thuế giảm gần 10%, xuống còn 83,3 tỷ đồng, trong đó lợi nhuận sau thuế thuộc về cổ đông công ty mẹ đạt hơn 56 tỷ đồng.

Tính đến 31/12/2020 FIT còn gần 320 tỷ đồng lợi nhuận sau thuế chưa phân phối. Ngoài ra công ty còn hơn 80 tỷ đồng vốn khác thuộc chủ sở hữu và 70 tỷ đồng thặng dư vốn cổ phần.

Chào bán gần 51 triệu cổ phiếu cho cổ đông hiện hữu

Bên cạnh đó FIT cũng thông qua việc triển khai phương án phát hành thêm gần 51 triệu cổ phiếu cho cổ đông hiện hữu. Tỷ lệ phát hành 20%. Giá chào bán 10.000 đồng/cổ phiếu, dự kiến huy động gần 510 tỷ đồng.

FIT cho biết, tỷ lệ phát hành có thể thay đổi sau khi công ty thực hiện phát hành cổ phiếu ESOP. Số cổ phiếu đăng ký chào bán giới hạn ở số gần 51 triệu nói trên, chỉ thay đổi tỷ lệ phát hành sau khi các chương trình phát hành trước đó như ESOP được thực hiện.

Toàn bộ số cổ phiếu không chào bán hết cho cổ đông hiện hữu sẽ tiếp tục chào bán cho các cổ đông, nhà đầu tư khác có nhu cầu với giá bán 10.000 đồng/cổ phiếu. Số cổ phiếu chào bán tiếp này sẽ bị hạn chế chuyển nhượng trong vòng 1 năm kể từ ngày hoàn tất đợt phát hành.

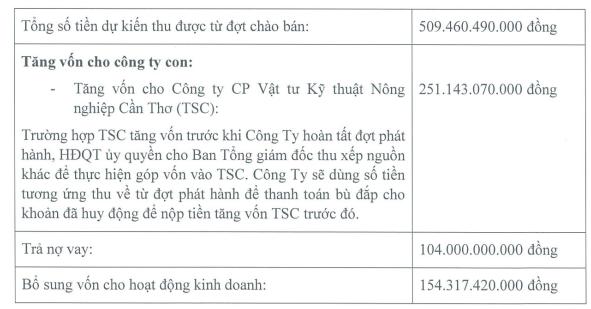

Tổng số tiền huy động được từ đợt chào bán cho cổ đông hiện hữu gần 510 tỷ đồng sẽ dùng hơn 251 tỷ đồng tăng vốn cho công ty con – CTCP Vật tư kỹ thuật nông nghiệp Cần Thơ (TSC), dùng 104 tỷ đồng trả nợ vay và hơn 154 tỷ đồng còn lại bổ sung vốn cho hoạt động kinh doanh.

Trên thị trường cổ phiếu FIT hiện giao dịch ở vùng giá cao, 17.000 đồng/cổ phiếu. Giá này tăng khoảng 10% so với thời điểm đầu năm 2021.

Doanh Nghiệp Tiếp Thị