Giải mã nguồn lực margin: Ngân hàng bơm vốn cho chứng khoán cỡ nào?

Dữ liệu từ báo cáo tài chính các công ty chứng khoán cho thấy, các ngân hàng đã tài trợ hơn 20 tỷ USD trong năm 2020 cho thị trường chứng khoán...

- 21-01-2021Chuyên gia giải mã đà tăng nhanh của thị trường chứng khoán và những khuyến nghị

- 12-01-2021TS. Cấn Văn Lực: Lãi suất giảm mạnh khiến dòng tiền đổ nhanh vào chứng khoán, phải thận trọng với xu hướng này

Tổng vay nợ của 25 công ty chứng khoán có số dư cho vay margin lớn trên thị trường đến cuối quý 4/2020 đã lên đến 84.977 tỷ đồng, tăng bình quân 48,9% so với hồi đầu năm. Nhưng số vay nợ ngân hàng phát sinh trong năm 2020 của 21 công ty chứng khoán (không có VPS, VCSC, TVSI, VIX) lên đến 461.467 tỷ đồng (tương đương khoảng 20 tỷ USD).

TĂNG TRƯỞNG CHO VAY KHÁCH HÀNG NHANH HƠN VAY NỢ

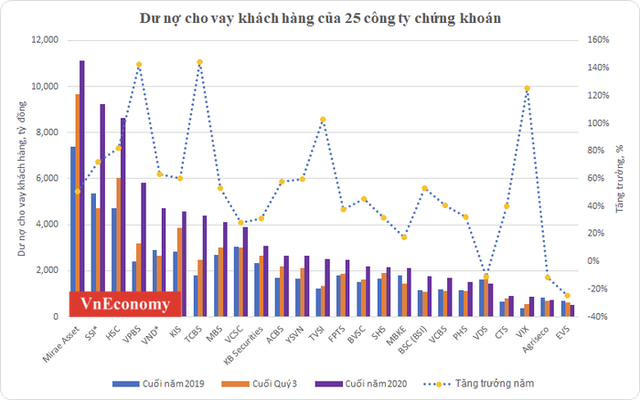

Dòng tiền margin từ các công ty chứng khoán được xem là một luồng tiền quan trọng nâng đỡ thị trường trong mọi hoàn cảnh. Thống kê báo cáo tài chính quý 4/2020 của 25 công ty chứng khoán có dư nợ cho vay khách hàng (trong đó cho vay margin chiếm 95% tổng dư nợ), cho thấy, dư nợ cho vay khách hàng đến cuối quý 4/2020 đạt 85.762 tỷ đồng, tăng bình quân 57,4% so với đầu năm, tăng thêm 39,8% so với cuối quý 3.

Dẫn đầu nhóm các công ty chứng khoán có dư nợ cho vay khách hàng lớn là Mirae Asset với 11.132 tỷ đồng (+50,7%), tiếp theo SSI với 9.226 tỷ đồng (+72,2%), HSC với 8.624 tỷ đồng (+82%), VPS với 5.813 tỷ đồng (+142,8%), VNDS với 4.706 tỷ đồng (+63%), KIS với 4.566 tỷ đồng (+60,4%).

Dư nợ cho vay khách hàng của các công ty chứng khoán

Nguồn tài trợ cho vay của các công ty chứng khoán ngoài vốn chủ sở hữu phần còn lại đến chủ yếu từ nguồn vốn vay bao gồm vay các ngân hàng, phát hành trái phiếu ngắn và dài hạn.

Cụ thể, tổng vay nợ của 25 công ty nói trên ở thời điểm kết thúc năm 2020 lên đến 84.977 tỷ đồng, tăng bình quân 48,9% so với hồi đầu năm và tăng 24,9% so với cuối quý 3/2020. Trong đó, vay ngắn hạn của các ngân hàng chiếm áp đảo, hơn 90% tổng vay nợ, tăng bình quân 65% trong năm 2020 và tăng 28,6% so với 3 tháng trước đó.

Top các công ty chứng khoán có tốc độ vay nợ tăng nhanh gồm: ACBS (+255,6%), HSC (+180,6%), Vietinbank Securities – CTS (+143,4%), VCBS (+107,4%), KIS (+99,9%), BVSC (+98,99%), Yuanta (+82,6%), Mirae Asset (+77,9%), FPTS (+65,1%), MBS (+63,8%)…. Tài trợ nợ cho các công ty nói trên bao gồm các ngân hàng trong nước như Vietcombank, MSB, VPBank, VIB, BIDV, TPBank, Techcombank, HDBank; và tổ chức tài chính, chi nhánh ngân hàng nước ngoài tại Việt Nam như Wooribank, Indovinabank, Shinhan Việt Nam, CTBC, Korea Investment Holding Co. Ltd.

Xét về quy mô vay nợ lớn, dẫn đầu là SSI với số dư hơn 24.498 tỷ đồng bao gồm vay trái phiếu chuyển đổi ngắn hạn 1.146,5 tỷ đồng; VNDS với 10.162 tỷ đồng, VPS với 6.978 tỷ đồng, HSC với 6.717 tỷ đồng, Mirae Asset với 6.336 tỷ đồng, KB Securities với 3.375 tỷ đồng.

Như vậy, dư nợ cho vay khách hàng của 25 công ty chứng khoán lớn có tốc độ tăng nhanh hơn tổng vay nợ của các công ty nói trên trong năm 2020. Điều này đồng nghĩa, hoạt động vay margin của khách hàng trong quý 4/2020 đã tăng mạnh mẽ. Bởi trước đó, số liệu 9 tháng cho thấy tăng trưởng vay nợ của các công ty chứng khoán nhanh hơn số dư cho vay khách hàng.

CÁC NGÂN HÀNG ĐÃ TÀI TRỢ HƠN 20 TỶ USD TRONG NĂM 2020

Mặc dù tổng vay nợ của các công ty chứng khoán đến cuối năm 2020 chỉ 84.977 tỷ đồng, trong đó vay nợ ngắn hạn là 76.852 tỷ đồng. Nhưng số liệu thống kê cho thấy doanh số giao dịch vay trả trong kỳ bao gồm vay thấu chi của các công ty chứng khoán với các ngân hàng lớn gấp nhiều lần so với số dư vay nợ cuối kỳ.

Thống kê 21/25 công ty chứng khoán có số dư cho vay margin lớn không có VPS, VCSC, TVSI, VIX cho thấy, trong năm 2020, số vay nợ ngắn hạn phát sinh lên đến 461.467 tỷ đồng, tương đương khoảng 20 tỷ USD, gấp bình quân 6 lần so với số dư vay nợ ngắn hạn cuối kỳ của các công ty.

Trong đó, SSI có số vay phát sinh 128.575 tỷ đồng (gấp hơn 5,2 lần tổng dự nợ cuối kỳ), VNDS phát sinh 121.326 tỷ đồng (gấp 12 lần), HSC 25.320 tỷ đồng (gấp 3,8 lần), SHS phát sinh 19.644 tỷ đồng (gấp 10,4 lần), Mirae Asset phát sinh 18.652 tỷ đồng (gấp 3 lần), KB Securities phát sinh 18.272 tỷ đồng (gấp 5,4 lần).

Như vậy, các ngân hàng đã tài trợ hơn 20 tỷ USD trong năm 2020 cho thị trường chứng khoán. Và với số liệu thuyết minh chưa đầy đủ của 21 công ty nói trên, Vietcombank, BIDV là những ngân hàng đã tài trợ mạnh vốn ngắn hạn cho các công ty chứng khoán. Các tổ chức tín dụng trong nước tài trợ vốn mạnh cho các công ty chứng khoán phải kể đến Vietcombank (tài trợ vốn cho SSI, KIS, MBS, ACBS, KB Securities, FPTS…), BIDV (tài trợ vốn cho SSI, KIS, BVSC, VCBS, TCBS, KB Securities…), Ngân hàng MSB (tài trợ vốn cho MBS, KB Securities, FPTS, BVSC, ACBS…), VPBank, Tienphong Bank, ABBANK, VIB, HDBank…

Các tổ chức tài chính nước ngoài bao gồm cả chi nhánh hoạt động tại Việt Nam tài trợ vốn cho các công ty chứng khoán gồm: Sinopac (tài trợ cho SSI), WooriBank (tài trợ MBS, ACB, KB Securities, FPTS…), Kookmin Bank (tài trợ cho KB Securities), CTBC (tài trợ cho MBS, VCBS, TCBS…), Indoviabank (tài trợ vốn cho KB Securities, MBS, BVSC, TCBS, VCBS,..), SMBC – Singapore, ShinhanBank…

VnEconomy