Góc nhìn chuyên gia: Xuống tiền mua cổ phiếu khi đã xác nhận xu hướng hồi phục sẽ an toàn hơn so với việc bắt đáy trong xu hướng giảm

Theo ông Nguyễn Anh Khoa, việc VN-Index điều chỉnh nhanh trong thời gian ngắn đưa mặt bằng định giá nhiều doanh nghiệp xuống mức thấp. Đồng thời, áp lực bán giải chấp vẫn sẽ xuất hiện trong các phiên đầu tuần tới.

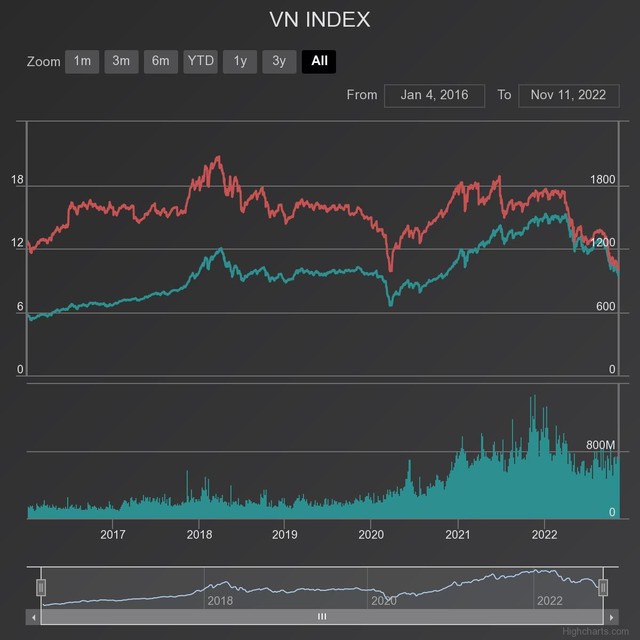

Khép lại tuần giao dịch đầy sóng gió, chỉ số VN-Index đã hồi phục nhẹ phiên cuối tuần sau khi “thủng” 950 điểm vào phiên trước đó. Song thanh khoản yếu cho thấy dòng tiền vẫn chưa sẵn sàng nhập cuộc “bắt đáy”, chỉ duy trì ở mức thấp với hơn 10.000 tỷ đồng. Các chuyên gia tiếp tục đưa ra góc nhìn về xu hướng dòng tiền tuần tới.

Áp lực bán giải chấp chéo còn tiếp diễn

Ông Nguyễn Anh Khoa - Trưởng phòng Phân tích Chứng khoán Agriseco

Thị trường tuần qua chứng kiến nỗi sợ hãi từ làn sóng call margin của loạt lãnh đạo doanh nghiệp lớn, tập trung vào nhóm BĐS. Trạng thái này chỉ là hệ quả của nhiều phiên giảm sàn liên tục.

Nhìn lại diễn biến khoảng 1 tháng gần đây, nhiều thông tin kém tích cực xuất hiện xung quanh việc thanh khoản thị trường bất động sản có dấu hiệu chững lại trong khi doanh nghiệp phải thu xếp nguồn vốn để tiến hành đáo hạn trái phiếu hoặc mua lại trái phiếu trước hạn. Tôi cho rằng điều này khiến nhà đầu tư lo ngại về khả năng thanh toán cũng như triển vọng ngắn hạn của nhóm bất động sản, dẫn tới tình trạng bán mạnh cổ phiếu tại nhóm này.

Hiện tại, mặc dù một số cổ phiếu vẫn đang trong trạng thái trắng bên mua, tuy nhiên các doanh nghiệp bất động sản cũng bắt đầu tiến hành các biện pháp cần thiết để bổ sung tài sản đảm bảo (như việc đưa thêm các tài sản đất đai). Ngoài ra, các cơ quan có thẩm quyền đã tiến hành một số cuộc họp nhằm tháo gỡ các khó khăn của các doanh nghiệp bất động sản trong các tuần gần đây. Vì vậy, tôi cho rằng áp lực bán giải chấp tại nhóm bất động sản vẫn có thể tiếp diễn, tuy nhiên thời gian dài hay ngắn sẽ phụ thuộc vào diễn biến dòng vốn tại các doanh nghệp này.

Với việc nhiều cổ phiếu giảm sàn trong phiên cuối tuần qua, đặc biệt tại nhóm bất động sản, tôi cho rằng áp lực bán giải chấp chéo nhiều khả năng có thể tiếp diễn trong tuần sau và đà bán sẽ có xu hướng lan rộng. Vì vậy, trong ngắn hạn, chỉ số có thể giảm xuống dưới vùng 950 điểm và hướng tới các ngưỡng hỗ trợ thấp hơn để tìm điểm cân bằng.

Trước mắt, vùng điểm số nhà đầu tư có thể lưu ý trong nhịp điều chỉnh này là ở vùng 900 điểm – đây đều là vùng điểm số đã ghi nhận nhiều lần kiểm định thành công trước đó. Nhà đầu tư cũng nên lưu ý, việc VN-Index điều chỉnh nhanh trong thời gian ngắn đã đưa mặt bằng định giá của nhiều doanh nghiệp xuống mức khá thấp – và đây cũng là cơ hội để nhà đầu tư có thể tham gia mua tích luỹ với tỷ trọng nhỏ trong danh mục, ưu tiên các cổ phiếu trong nhóm VN30.

Một số nguyên nhân về trạng thái "xanh vỏ đỏ lòng" trong phiên VN-Index phục hồi cuối tuần trước, bao gồm:

(1) Dòng tiền có sự phân hoá khi nhóm vốn hoá lớn xuất hiện lực mua khá mạnh, trong khi nhóm vốn hoá vừa và nhỏ lại ghi nhận hiện tượng bán ròng. Do vậy mặc dù chỉ số tăng điểm nhưng độ rộng thị trường lại nghiêng về bên bán.

(2) Với việc nhiều cổ phiếu xuất hiện tình trạng mất thanh khoản và lực bán dâng cao, thị trường có thể xuất hiện việc giải chấp chéo trong thời gian tới.

(3) Về mặt kỹ thuật, VN-Index đã thu hẹp biên độ tăng khi tiệm cận ngưỡng trung bình động 5 phiên cho thấy chỉ số sẽ cần thêm thời gian để tìm ngưỡng cân bằng.

Do đó, áp lực bán trong ngắn hạn vẫn sẽ xuất hiện trong các phiên đầu tuần tới.

Ngoài ra, diễn biến mua ròng tích cực của khối ngoại trong tuần qua có thể xuất phát từ việc VN-Index tiếp tục giảm sâu trong bối cảnh GDP trong nước ghi nhận kết quả hồi phục tích cực trong Quý 3 và dự báo tăng trưởng cả năm sẽ đạt mức cao trên 8%, trong khi mục tiêu kiểm soát lạm phát cả năm dưới 3% vẫn đang bám sát kế hoạch.

Nguồn: Algo Platform

Bên cạnh đó, định giá thị trường đang tiến về vùng khá thấp khi P/E đã xuống dưới mức trước dịch (gần 10 lần) trong khi chỉ số VN-Index cũng đã có mức giảm 25% chỉ trong 3 tháng và khoảng 10% trong 1 tháng vừa qua, làm tăng sức hấp dẫn của thị trường khi so sánh với sự hồi phục của nhiều chỉ số chứng khoán thế giới.

Một điểm nhấn đáng chú ý khác là việc chỉ tiêu lạm phát tại Mỹ đã tăng thấp hơn so với dự báo, do đó áp lực tăng lãi suất điều hành của FED sẽ có chiều hướng giảm bớt và giúp đồng USD hạ nhiệt. Tuy nhiên, các cổ phiếu mà khối ngoại tập trung mua ròng trong tuần qua chủ yếu vẫn là nhóm vốn hoá lớn hoặc các cổ phiếu đầu ngành, do vậy dòng tiền khối ngoại chưa có sự lan tỏa và lượng mã giảm sàn vẫn còn tương đối nhiều tính tới cuối phiên thứ 6 vừa qua.

Trong giai đoạn thị trường xuất hiện nhiều thông tin kém khả quan cũng như hiện tượng bán giải chấp chéo, nhà đầu tư nên thận trọng theo dõi diễn biến thị trường, nên chờ các tín hiệu đảo chiều rõ ràng từ thị trường rồi mới bắt đáy để giảm thiểu rủi ro thua lỗ. Tôi cho rằng, việc xuống tiền mua cổ phiếu khi đã xác nhận được xu hướng hồi phục cũng sẽ an toàn hơn so với việc bắt đáy trong xu hướng giảm giá. " Dù bỏ lỡ 10-20% lợi nhuận từ đáy, các cơ hội đầu tư vẫn rất tiềm năng ".

Nắm giữ cổ phiếu tốt từ 1 đến 2 năm sẽ mang lại mức lợi nhuận hấp dẫn

Ông Đinh Quang Hinh, Trưởng Bộ phận Kinh tế vĩ mô & Chiến lược thị trường VNDIRECT

Theo quan sát, tâm lý khối nội vẫn tương đối yếu trong bối cảnh một số doanh nghiệp phải đối mặt với khó khăn thanh khoản ngắn hạn. Do đó, sức ép bán ra từ khối nội vẫn tương đối lớn trong tuần tới, đặc biệt là trước và sau phiên đáo hạn phái sinh ngày thứ 5 (17/11).

Tôi cho rằng chỉ số VN-Index sẽ thử thách lại vùng hỗ trợ gần nhất là 940-950 điểm và dòng vốn ngoại sẽ là lực đỡ quan trọng cho thị trường trong tuần tới .

Do đó, nhà đầu tư nên giữ bình tĩnh, tránh hoảng loạn và bán tháo cổ phiếu bằng mọi giá ở thời điểm hiện tại. Hiện P/E của VN-Index đã về dưới 10 lần, thấp nhất kể từ năm 2012, phản ánh tâm lý thị trường đang bi quan quá mức. Định giá của nhiều cổ phiếu doanh nghiệp lớn đã rơi xuống mức 0,7-0,8 lần P/B.

Trong khi đó, bức tranh KQKD quý 3/2022 và dự báo quý 4 của các doanh nghiệp niêm yết lại không quá tệ như những diễn biến trên thị trường chứng khoán gần đây. Có thể thấy, nội tại của nền kinh tế Việt Nam vẫn tương đối ổn định trong khi đa phần doanh nghiệp vẫn duy trì hoạt động kinh doanh tích cực (trừ một số nhóm doanh nghiệp bất động sản, xây dựng, vật liệu xây dựng).

Do vậy, tôi đánh giá rằng thị trường sẽ phân hóa lớn và có những dòng cổ phiếu tạo đáy trước. Nhà đầu tư cần thật sự bình tĩnh để soi xét và đánh giá khách quan về danh mục đầu tư của mình. Cổ phiếu của những doanh nghiệp có nền tảng cơ bản tốt, dòng tiền kinh doanh ổn định và triển vọng kinh doanh tích cực trong những quý tới thì hoàn toàn có thể tiếp tục nắm giữ chờ thị trường phục hồi.

Đây cũng là thời điểm này rất phù hợp với những nhà đầu tư dài hạn. Với tầm nhìn dài hạn, những nhà đầu tư mua và nắm giữ cổ phiếu cơ bản tốt có thể mang về mức lợi nhuận rất hấp dẫn trong vòng 1-2 năm tới.

Tất nhiên, để đạt được mục tiêu đó thì nhà đầu tư cần chuẩn bị nguồn tiền đầu tư ổn định, không bị rút ra trước hạn cũng như hạn chế tối đa sử dụng tiền vay (đòn bẩy) để có thể chủ động trước mọi tình huống khó lường và giảm thiểu rủi ro.

Liên quan đến những yếu tố vĩ mô , số liệu CPI tháng 10 tại Mỹ tăng thấp hơn so với dự báo là một thông tin tích cực đối với thị trường tài chính toàn cầu.

Dòng tiền đầu tư có xu hướng dịch chuyển sang các tài sản rủi ro trong bối cảnh lãi suất trái phiếu Chính phủ Mỹ và chỉ số Dollar index hạ nhiệt. Điều này cũng được thể hiện thông qua động thái mua ròng mạnh của khối ngoại trên thị trường chứng khoán Việt Nam trong tuần giao dịch vừa qua và phần nào đỡ lại lực bán tháo, margin call của nhà đầu tư nội.

Qua cơn "bĩ cực" call margin, thị trường sẽ hồi phục trở lại

Ông Bùi Văn Huy – Giám đốc Chi nhánh TP.HCM Chứng khoán DSC

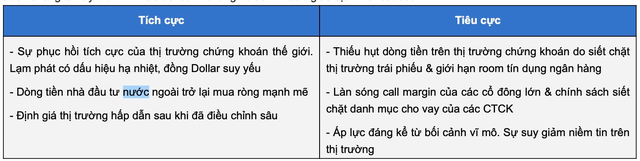

Nhìn vào bối cảnh hiện tại, có lẽ chúng ta đều thấy điểm tích cực hiện tại là sự phục hồi đáng kể của thị trường chứng khoán thế giới. Áp lực từ thị trường chứng khoán toàn cầu đã vơi đi đáng kể. Tính từ đầu năm, các thị trường lớn như Mỹ & châu Âu giảm không nhiều. Đồng Dollar suy yếu cũng là một điểm nổi bật, trong tuần qua, chỉ số Dollar Index đã giảm rất mạnh & khối ngoại đã trở lại mạnh mẽ trên thị trường Việt Nam trong phiên cuối tuần.

Tuy nhiên tâm bão của thị trường hiện tại vẫn là nỗi sợ hãi cực độ với những vụ call margin liên tiếp của các cổ đông lớn, đặc biệt là các Doanh nghiệp bất động sản. Trước nguy cơ mất vốn, nhiều công ty chứng khoán cũng hạ tỷ lệ cho vay/cắt margin trên diện rộng, khiến lực bán ngày càng lớn. Dòng tiền thì đã thiếu hụt từ trước đó với sự siết chặt thị trường trái phiếu & hết room tín dụng của các ngân hàng. Các cổ đông lớn cũng đang chật vật tìm nhiều cách khác nhau để cân đủ nguồn tiền.

Với diễn biến hiện tại, ai cũng hiểu chỉ cần qua được cơn bĩ cực “margin call” thì thị trường sẽ phục hồi trở lại, nhưng câu hỏi quan trọng là thị trường sẽ tìm được cân bằng ở đâu và khi nào?

Một ví dụ tương tự bối cảnh của thị trường chứng khoán Việt Nam, có lẽ nổi bật nhất là cú rơi của thị trường chứng khoán Trung Quốc năm 2015, một cú call margin khủng khiếp. Thị trường trung Quốc khi đó các chỉ số rơi 40-50% từ đỉnh. Ở thời điểm cao điểm, Trung Quốc cũng đã đưa ra các giải pháp hành chính như Cấm các cổ đông lớn (nắm trên 5%) bán cổ phiếu, ngưng giao dịch một lượng lớn các cổ phiếu trên sàn trong một thời gian nhất định, thành lập riêng một ủy ban điều tra về thao túng chứng khoán, bơm thêm thanh khoản của các ngân hàng thương mại.

Do vậy, những biện pháp can thiệp là cần thiết để ngăn cơn hoảng loạn. Đó có thể là việc tạm ngưng giao dịch để các cổ đông lớn có thời gian thu xếp vốn nếu tổng lượng call margin quá lớn (ví dụ UBCK có thể yêu cầu các CTCK báo cáo lượng call margin hằng ngày & tạm ngưng giao dịch trong một khoảng thời gian nếu tổng lượng marign call > 5%...). Hoặc xây dựng một cơ chế tạm ngưng giao dịch tự nguyện với các doanh nghiệp bế tắc trong việc kiểm soát tình hình thị trường trong ngắn hạn. Tránh hòn tuyết lăn ngày càng lớn hơn, để việc call marign (mang tính thị trường, giao dịch…) ảnh hưởng đến hoạt động kinh doanh cốt lõi của các doanh nghiệp & xa hơn là sức khỏe nền kinh tế.

Sau tất cả, trong một thị trường hoảng loạn, khó đoán đáy nhưng vấn đề hiện tại về thanh khoản, dòng tiền, cân nguồn, call margin… được giải quyết, bối cảnh không phải quá tệ. Nhiều nhóm ngành, doanh nghiệp nhìn ở góc nào đi nữa cũng đã và đang rất rẻ rồi, với mức chiết khấu sâu, tỷ suất sinh lợi kỳ vọng của kênh chứng khoán lại trở nên hấp dẫn. Mua chọn lọc, mua dần hoặc có thể đứng ngoài, nhưng dưới góc nhìn đầu tư dài hạn, không phải thời điểm để bán cổ phiếu nhiều của nhiều doanh nghiệp an toàn.

Xét về lực mua ròng đột biến trong tuần vừa qua của khối ngoại, động thái này có lẽ là diễn biến không bất ngờ. Điều này xuất phát từ đà hồi phục của thị trường chứng khoán thế giới, sự suy yếu của đông Dollar và tất nhiên cũng đến từ việc nhiều cổ phiếu trên thị trường chứng khoán Việt Nam đang rất hấp dẫn.

Động thái mạnh tay mua ròng của khối ngoại và tự doanh trong tuần qua phần nào cũng là một điểm sáng khi tâm lý nhà đầu tư cá nhân đang vô cùng hoảng loạn.

Nhịp sống thị trường

CÙNG CHUYÊN MỤC

Viettel Post lọt Top chất lượng dịch vụ bưu chính

17:04 , 10/05/2024