IPO với mức định giá gấp cả trăm lần lợi nhuận lại thêm sự cố thay đổi kênh, cổ phiếu VTVCab sẽ khó hấp dẫn?

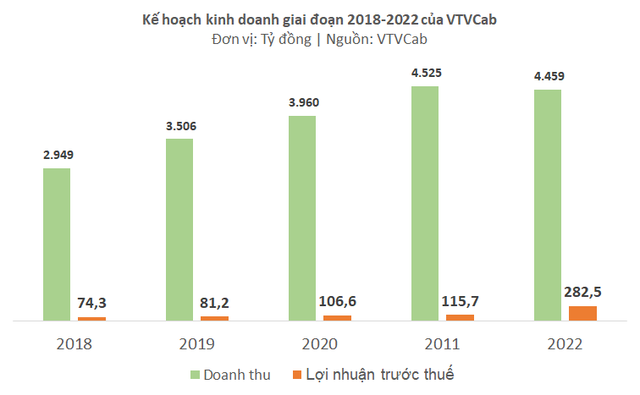

Tại mức giá khởi điểm, đợt IPO của VTVCab có giá trị huy động dự kiến lên đến 6.000 tỷ đồng và vốn hóa dự kiến gần 12.400 tỷ đồng. Trong khi đó, kế hoạch lợi nhuận trước thuế trong 4 năm tới của VTVCab dự kiến chỉ từ 75-110 tỷ đồng.

Dự kiến ngày 17/4 tới, Công ty TNHH MTV Tổng Công ty Truyền hình Cáp Việt Nam (VTVcab) sẽ tiến hành bán đấu giá lần đầu ra công chúng (IPO) hơn 42 triệu cp với giá khởi điểm tới 140.900 đồng/cp (mệnh giá 10.000 đồng/cp).

VTVCab là công ty con của Đài truyền hình Việt Nam – VTV, hoạt động chính trong lĩnh vực kinh doanh dịch vụ truyền hình trả tiền, hoạt động viễn thông có dây, quảng cáo… Hiện VTVCab có 35 chi nhánh phụ thuộc và 18 chi nhánh hợp tác do VTVCab điều hành kinh doanh dịch vụ truyền hình cáp trên cả nước. Bên cạnh đó, VTVCab còn có một số công ty thành viên như CTCP công nghệ Việt Thành (sở hữu 51%), CTCP truyền hình tương tác VN (51%), CTCP phát triển thể thao VTVcab (50,1%), VTVcab Nam Định (39%)…

Là "hàng hiếm" trong lĩnh vực có rào cản gia nhập ngành rất cao, đợt IPO của VTVCab được nhiều nhà đầu tư kỳ vọng từ lâu. Tuy nhiên, mức định giá có phần quá cao so với vị thế của VTVCab trong ngành cũng như kết quả kinh doanh khiến cho sức hấp dẫn của cổ phiếu này giảm đi đáng kể.

Tại mức giá khởi điểm, đợt IPO của VTVCab có giá trị huy động dự kiến lên đến 6.000 tỷ đồng và vốn hóa dự kiến gần 12.400 tỷ đồng. Trong khi đó, kế hoạch lợi nhuận trước thuế trong 4 năm tới của VTVCab dự kiến chỉ từ 75-110 tỷ đồng – tương ứng với hệ số giá trên thu nhập (P/E) lên tới cả trăm lần – gấp 5-6 so với mặt bằng chung của thị trường chứng khoán Việt Nam.

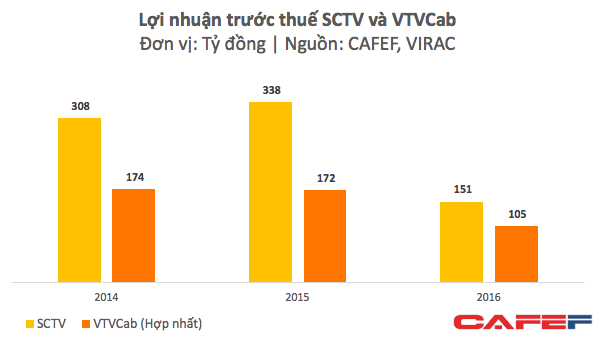

Mặc dù là được định giá cao như vậy nhưng VTVCab cũng không phải là doanh nghiệp có thị phần thống lĩnh trong ngành. Doanh thu và lợi nhuận của VTVCab hiện kém xa so với Truyền hình cáp Saigontourist (SCTV) – một liên doanh của VTV và Saigontourist.

Hơn thế nữa, ngay trước khi IPO, VTVCab lại gặp phải "sự cố" liên quan đến việc thay đổi một loạt kênh truyền hình khiến cho khá nhiều khách hàng không đồng tình. Không ít người đã tuyên bố sẽ chuyển sang sử dụng dịch vụ của nhà cung cấp khác.

Những yếu tố trên rõ ràng sẽ khiến cho nhà đầu tư phổ thông khó "mặn mà" với mức giá khởi điểm được đưa ra, liệu VTVCab có tìm được nhà đầu tư chiến lược để thoái vốn nhà nước theo đúng như lộ trình?

Cũng do định giá quá cao và ít thông tin được cung cấp cho nhà đầu tư, nhiều đợt IPO của những doanh nghiệp lớn khác cũng đã phải chịu cảnh ế ẩm, điển hình như Becamex IDC, Tổng Công ty Sông Đà và gần nhất là Tập đoàn Cao su Việt Nam.

Trí Thức Trẻ