Khi tiền mặt trở thành thứ vô hình, phụ huynh sẽ dạy trẻ cách quản lý chi tiêu như thế nào?

Bằng những ứng dụng trên điện thoại, với mức phí chỉ khoảng 3,99 USD mỗi năm, các bậc phụ huynh có thể giúp các con đưa ra kế hoạch chi tiêu hợp lý.

- 11-05-2019Vốn là những ứng dụng gọi xe, Grab và Gojek đã đưa dịch vụ tài chính đến với đông đảo người dân Đông Nam Á như thế nào?

- 09-05-2019Thế hệ mobile - Bài toán mới của ngành ngân hàng

- 08-05-2019Dịch vụ của ngân hàng truyền thống quá cứng nhắc và "một màu", các ứng dụng fintech "thừa thắng xông lên" vì được người Hàn Quốc đặc biệt ưa chuộng

- 07-05-2019Tại sao giới trẻ cùng những chiếc smartphone lại trở thành cơn ác mộng của ngành ngân hàng?

Năm 2009, một nhóm phụ huynh sống tại Lymington, một thị trấn ven biển nước Anh, chia sẻ rằng họ cảm thấy lo lắng về kỹ năng quản lý tiền bạc của con cái. Giờ đây, tiền tiêu vặt lại được lưu trữ trong một định chế tài chính cung cấp dịch vụ ngân hàng và dịch vụ tài chính khác (building society), chứ không phải là chú heo đất như trước. Các gia đình hầu hết đều mua sắm qua mạng, từ đó thế hệ trẻ lại hiếm khi thấy cha mẹ sử dụng tiền mặt. Bởi vậy, thế hệ này cũng chi tiêu qua các dịch vụ trực tuyến. Tiền mặt đã trở thành một thứ vô hình. Vậy, làm thế nào để trẻ em học được giá trị của tiền bạc?

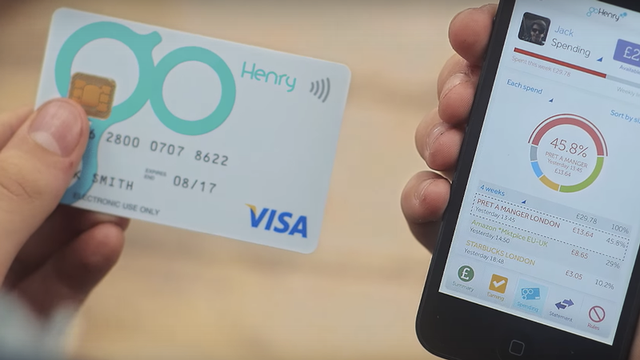

Câu trả lời được đưa ra là GoHenry, một ứng dụng đang được sử dụng ở Anh và Mỹ. Ứng dụng này được thiết kế với mục đích giúp trẻ học thói quen tài chính hợp lý từ sớm, thông qua việc quản lý tiền bạc trong thế giới thực. Phụ huynh đăng ký bằng chính tài khoản ngân hàng của mình và trả phí hàng tháng là 2,99 bảng hay 3,99 USD cho mỗi trẻ khoảng 6 tuổi. Phụ huynh và các bé phải tải các phiên bản khác nhau. Tính đến cuối năm ngoái, ứng dụng này đã có 379 nghìn tài khoản của các bé hoạt động.

Ứng dụng GoHenry được các bậc phụ huynh rất ưa chuộng.

Sử dụng GoHenry, phụ huynh có thể sắp xếp lịch cho con tiền tiêu vặt và lịch làm việc nhà của con. Khi những "nhiệm vụ" đó hoàn thành, bé sẽ được trả số tiền như đã thoả thuận. Phụ huynh có thể theo dõi bé đã tiêu số tiền kiếm được ở đâu và cho thứ gì. Hơn nữa, họ còn có thể biết được thẻ của mình được sử dụng ở đâu, các cửa hàng vật lý, online hay cây ATM.

Bé sẽ nhận được một thẻ ghi nợ được in tên riêng (Henry là bé đầu tiên sử dụng ứng dụng này). Phụ huynh có thể chuyển tiền vào "hũ" tiết kiệm, theo dõi số tiền đã chi và số dư, sau đó đặt ra mục tiêu tiết kiệm. Dean Brauer, nhà đồng sáng lập của GoHenry, cho hay: "Họ có thể quyết định tiết kiệm 10 USD cho tiệc sinh nhật của một anh/chị/em trong 4 tuần tới, hoặc đặt mục tiêu ở mức 12 để bé có 2.000 USD khi 18 tuổi và mua một chiếc ô tô. Ứng dụng sẽ cho họ biết họ cần tiết kiệm bao nhiêu mỗi tuần để đạt được mục tiêu đã đề ra."

Brauer còn so sánh GoHenry với một ứng dụng tập luyện, cho trẻ gợi ý về hoạt động quản lý tài chính và khuyến khích các bé chi tiêu hợp lý hơn, nên có một khoản tiền tiết kiệm. Đây là một trong những ứng dụng quản lý tài chính dành cho phụ huynh và các con, những cái tên khác cũng khá phổ biến đó là Osper, Nimbl và Pennybox. Tất cả các ứng dụng này đều yêu cầu trả phí đăng ký, bởi họ không có giấy phép hoạt động như ngân hàng và không thể dùng các khoản tiền gửi để cho vay. Thế nhưng, họ đã khắc phục được những hạn chế của các ngân hàng - nơi không cung cấp dịch vụ cho khách hàng nhỏ tuổi hoặc cung cấp các tài khoản giúp phụ huynh giám sát thói quen chi tiêu của các con.

Mỗi thẻ đều được in tên riêng của các bé.

Một điểm cộng lớn hơn mà những ứng dụng này mang lại đó là họ truyền cảm hứng cho các gia đình khi họ trò chuyện về vấn đề tài chính. Theo một nghiên cứu năm 2013 được thực hiện bởi các học giả tại Đại học Cambridge, có tới hơn 1 nửa phụ huynh tham gia khảo sát đều thấy rất khó khăn khi nói chuyện với con cái về chủ đề này. Tuy nhiên, hầu hết đều đồng tình rằng thái độ của trẻ với tiền bạc được hình thành từ những năm đầu đời.

Một số khách hàng của GoHenry là những gia đình khá giả, họ lo lắng rằng các con sẽ lớn lên với thói quen tiêu xài hoang phí, Brauer cho hay. Một số khác điều kiện kinh tế kém hơn chút thì coi việc đăng ký ứng dụng này là một khoản đầu tư cho tương lai của các con. Một số ý kiến cho biết họ đang ở trong tình trạng nợ nần và muốn trẻ tránh được những sai lầm tương tự khi trưởng thành, số khác nghĩ rằng ứng dụng này rất đáng tiền vì con họ có thể học được cách chi tiêu theo những gì mình có. Dù hiện tại, nhiều trẻ không còn cầm và nắm giữ tiền trực tiếp, thì các bậc phụ huynh vẫn có thể dạy chúng về cách chi tiêu hợp lý với sự trợ giúp của các ứng dụng này.