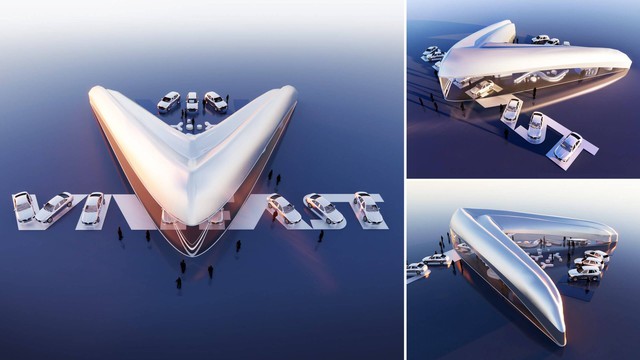

Kỳ tích và ‘bài tập về nhà’ của VinFast khi nộp đơn IPO tại Mỹ

Nhận định về việc VinFast nộp hồ sơ IPO lên Ủy ban Chứng khoán Mỹ, chuyên gia từ John & Partners cho rằng, sự kiện này thể hiện tầm nhìn, khát vọng và tính thực thi của doanh nghiệp Việt Nam đã vươn lên một tầm cao mới, với người tiên phong là VinFast, một doanh nghiệp mà cách đây 5 năm, đã có rất nhiều sự hoài nghi về khả năng sản xuất xe hơi thương hiệu Việt Nam của họ.

Bên lề sự kiện VinFast nộp hồ sơ IPO lên Ủy ban Chứng khoán Mỹ, Tiến sĩ Ngô Công Trường, Giám đốc mảng xe hơi tại Việt Nam của Hiệp hội chất lượng Hoa Kỳ ASQ, Top 40 chuyên gia xuất sắc nhất thế giới về vận hành xuất sắc (Operational Excellence) và Thạc sĩ Nguyễn Thế Trung, CEO John & Partners, Chuyên gia Tài chính và Quan hệ nhà đầu tư quốc tế đã có những chia sẻ về phản hồi của giới chuyên gia về các bước tiến gần đây của VinFast, cũng như đưa ra các đánh giá về những cơ hội sắp tới của doanh nghiệp này tại Mỹ.

Xin hỏi anh Trường, về sự kiện VinFast xuất khẩu 999 chiếc xe điện sang Mỹ, anh từng cho biết, người Việt Nam tại Mỹ đón nhận thông tin này khá tích cực. Vậy với các chuyên gia trong lĩnh vực xe hơi tại ASQ thì sao, đặc biệt là các đồng nghiệp, đối tác người Mỹ của anh? Họ nhìn nhận ra sao về điều này?

TS Ngô Công Trường: Chuyên gia trong lĩnh vực xe hơi tại ASQ thấy khá thú vị và hứng thú với sự kiện này, vì thị trường cần nhiều nhà cung cấp, nhiều tay chơi với nhau. Hiện nay chỉ có Tesla đang thống lĩnh thị trường nên thị trường cần có thêm các tay chơi mới tham gia. Các công ty xe hơi khác đã xuất phát từ rất lâu đời và đa số đến từ Mỹ, đến từ Châu Âu hoặc Nhật Bản, trong khi VinFast lại là công ty Việt Nam. Đây là điều bất thường, và thú vị trong mắt họ.

Còn với các đồng nghiệp tại Mỹ, họ khá ngạc nhiên và bất ngờ. Thực sự, họ không nghĩ rằng sẽ có xe hơi do công ty Việt Nam sản xuất, huống chi là xe điện.

Tuy nhiên, họ không bình luận gì nhiều, vì không có đầy đủ thông tin. Vậy nên, doanh nghiệp Việt Nam cũng đưa thông tin đến thị trường thế giới nhiều hơn. Chúng ta cần tự tạo ra cơ hội, thông qua việc giới thiệu thông tin của các doanh nghiệp và doanh nhân Việt Nam ra thế giới nhiều hơn.

Với các chính sách khuyến khích phát triển xe điện của Mỹ, và thái độ của người Mỹ với xe điện ở thời điểm hiện tại, liệu VinFast có thể có được thuận lợi tại thị trường này?

Thuận lợi của thị trường Mỹ, và ngành xe hơi điện, là rộng mở cho tất cả các bên tham gia. Do đó, cơ bản các hãng xe có thuận lợi như nhau. Tuy nhiên, một ‘’tay chơi’’ từ Việt Nam bán xe qua Mỹ sẽ gặp những thách thức nhất định. Đó là điều mà VinFast sẽ cần giải quyết để tham gia sâu vào hệ sinh thái xe điện tại Mỹ.

Với giai đoạn trước bán, VinFast cần tạo ra thương hiệu và uy tín để xâm nhập sâu vào thị trường Mỹ. Ví dụ như ngân hàng có chấp nhận cho vay mua VinFast hay không, bảo hiểm sẽ ra sao. Và giai đoạn sau bán, các công đoạn bảo hành, bảo dưỡng, phụ kiện thay thế (bao gồm phụ kiện của bên thứ ba) sẽ thế nào. VinFast cũng cần mở rộng mạng lưới trạm sạc, và cải tiến liên tục để phù hợp với đặc thù và nhu cầu của khách hàng tại Mỹ.

Việc có doanh nghiệp Việt đưa được tên tuổi Việt Nam ra thế giới chắc chắn là chuyện đáng mừng, nhưng liệu VinFast có thể tạo ra giá trị lâu dài, và đáp ứng được tiêu chuẩn Mỹ hay không?

TS Ngô Công Trường: Việc VinFast xuất khẩu thành công 999 chiếc xe là một cột mốc quan trọng trong chặng đường phát triển, và đâu đó, cho thấy bước đầu tiên VinFast đã được đón nhận tại một trong những thị trường quan trọng nhất thế giới, là thị trường Hoa Kỳ.

Còn tạo ra giá trị lâu dài hay không thì là câu hỏi không chỉ đối với mỗi VinFast, mà là đối với tất cả các doanh nghiệp sản xuất xe hơi và rộng hơn là tất cả các doanh nghiệp.

Khả năng tạo ra giá trị lâu dài, bền vững chính là Operational Excellence (vận hành xuất sắc) mà tại Hoa Kỳ, Hiệp hội Chất lượng Hoa Kỳ với sự tham gia của tất cả các doanh nghiệp trong ngành xe hơi đều đang hướng tới, bao gồm các yếu tố: Tinh gọn (lean), ổn định chất lượng (six sigma), môi trường làm việc hiệu quả cao (highly effective working environment), tối ưu chuỗi giá trị (optimizing value chain), đổi mới có giá trị (valued innovation) và cuối cùng là trải nghiệm khách hàng.

Những gì đã đạt được hôm nay mới chỉ là khởi đầu, và VinFast hay các công ty khác đều còn nhiều việc phải làm. Chúng ta hãy nhớ lại bài học điển hình của Nokia, gã khổng lồ của ngành điện thoại di động bị đốn ngã trên đỉnh cao với câu nói kinh điển của vị CEO: “chúng ta không làm gì sai, nhưng đâu đó, chúng ta đã thất bại”.

Tại VinFast và Vingroup, với tinh thần “fail fast, learn fast”, tôi không hy vọng VinFast sẽ không gặp khó khăn hay không gặp trở ngại, mà tôi hy vọng, VinFast sẽ vượt qua từng khó khăn và trở ngại một để đem lại giá trị lâu dài và phát triển bền vững.

Hôm nay, VinFast công bố đã chính thức nộp hồ sơ IPO tại Mỹ. Anh có cảm xúc gì trước sự kiện này?

TS Ngô Công Trường: Thực sự, tôi thấy rất vui mừng và phấn chấn. Việc các công ty Việt Nam nộp đơn IPO tại Mỹ, cho dù là bất kỳ công ty nào thì tôi cũng sẽ vui mừng, không riêng gì VinFast.

Tôi cũng tự hào, vì trước giờ người Việt sang Mỹ vẫn hoạt động trong các ngành không được đánh giá cao, không tạo ra nhiều giá trị. Còn bây giờ, chúng ta có một doanh nghiệp ngành xe hơi, một trong những ngành đặc biệt quan trọng tại Mỹ. Ở Mỹ, nếu không có xe hơi thì gần như không di chuyển, làm việc, mua sắm được, vì nước Mỹ rất rộng và khoảng cách giữa các địa điểm khá xa.

Tôi cũng rất hồi hộp, vì với vai trò là Giám đốc ngành xe hơi của ASQ tại Việt Nam, sắp tới không biết liệu tôi sẽ nhận được những lời đề nghị kết nối hợp tác nào (cười).

Theo anh, ý nghĩa lớn nhất của sự kiện này đối với chính VinFast, Vingroup là gì?

TS Ngô Công Trường: VinFast đã khẳng định được việc đưa xe điện đi vào thị trường Mỹ một cách đàng hoàng, ngẩng cao đầu với các doanh nghiệp xe hơi khác. VinFast tham gia vào thị trường tài chính Mỹ rất nghiêm túc, bài bản với việc các ngân hàng đầu tư lớn nhất của Mỹ cùng tham gia với VinFast. Việc này sẽ mở đường cho các công ty Việt Nam khác sẽ tiến vào thị trường Mỹ. Và một khi đã vào thị trường Mỹ rồi, thì khi qua các thị trường khác cũng sẽ dễ dàng hơn.

Sự kiện nộp hồ sơ IPO cũng có y nghĩa lớn về mặt chiến lược của VinFast và Vingroup khi, quyết tâm tham gia thị trường tài chính toàn cầu và bước đến một sân chơi lớn hơn nhiều so với thị trường tài chính Việt Nam.

Rộng hơn, ý nghĩa và những lợi ích đem lại của sự kiện này đối với Việt Nam là gì?

TS Ngô Công Trường: Trước đây, nhiều người nước ngoài chỉ biết đến Việt Nam với hiểu biết rất tối thiểu, và họ không có nhu cầu tìm hiểu thêm về Việt Nam.

Sự kiện VinFast sang Mỹ đã giúp cho người Mỹ nhìn Việt Nam với một góc độ khác. Họ có sự tôn trọng hơn đối với người Việt Nam và đã bắt đầu đi tìm hiểu về con người Việt Nam. Thật vậy, Ngành xe hơi là một ngành khó, và xe điện thì càng khó hơn, trong khi trước giờ thị trường chỉ có Tesla, thì nay đã có VinFast - là một công ty Việt Nam.

Xin hỏi anh Trung, việc có những doanh nghiệp IPO tại Mỹ, và tại các thị trường chứng khoán phát triển có ý nghĩa như thế nào đối với Việt Nam?

ThS Nguyễn Thế Trung: Theo tôi, việc này có nhiều ý nghĩa với các doanh nghiệp và thị trường chứng khoán Việt Nam.

Đầu tiên, sự kiện này thể hiện tầm nhìn, khát vọng và tính thực thi của doanh nghiệp Việt Nam đã vươn lên một tầm cao mới, với người tiên phong là VinFast, một doanh nghiệp mà cách đây 5 năm, đã có rất nhiều sự hoài nghi về khả năng sản xuất xe hơi thương hiệu Việt Nam của họ.

Về thị trường chứng khoán, với một lượng vốn lớn cần huy động, khả năng hấp thụ của thị trường Việt Nam là không thể, đặc biệt khi thị trường chứng khoán Việt Nam vẫn còn nhiều rào cản với nhà đầu tư nước ngoài và vẫn còn là thị trường cận biên (Frontier Market). Do đó, các doanh nghiệp có kỳ vọng lớn so với quy mô thị trường cần phải ‘go global’ để huy động, như trường hợp của VinFast nộp hồ sơ IPO tại Hoa Kỳ.

Điều này cũng gợi mở những hướng phát triển cho thị trường chứng khoán Việt Nam. Chúng ta cần đẩy nhanh việc ổn định, phát triển thị trường và gỡ bỏ các rào cản với các nhà đầu tư nước ngoài để nguồn vốn đi vào Việt Nam dễ dàng hơn, qua đó tăng khả năng được nâng hạng. Mặt khác, cần hỗ trợ và tạo điều kiện về mặt thủ tục cũng như pháp lý cho các doanh nghiệp Việt Nam huy động vốn và niêm yết tại thị trường quốc tế.

Một việc lớn như IPO tại Mỹ chắc chắn không dễ dàng, sẽ có những người nghi ngờ về khả năng thành công của VinFast, hoặc cho rằng họ chỉ đang làm hình ảnh. Quan điểm của anh về điều này ra sao?

ThS Nguyễn Thế Trung: Nói ngắn gọn thế này, làm hình ảnh về bản chất cũng là một phần của kinh doanh. Ngoài ra, trong kinh doanh, việc có 100% người ủng hộ, không có người phản đối hay nghi ngờ thì mới là việc không bình thường (cười).

Với việc bán xe sang Mỹ, sự ủng hộ của công chúng Việt Nam có quan trọng với VinFast hay không?

ThS Nguyễn Thế Trung: Sự ủng hộ của công chúng không chỉ ở Việt Nam mà còn ở bất cứ nơi đâu đều quan trọng. Thương hiệu chính là cái “Hiệu” được người ta “thương”. Do đó, tôi nghĩ VinFast rất cần sự ủng hộ, không chỉ là người dân, khách hàng mà còn sự quan tâm của các doanh nghiệp tham gia vào chuỗi cung ứng của VinFast.

VinFast thực sự đã tạo ra một kỳ tích. Còn việc làm sao để mọi người thấy, hiểu, cảm và “thương” sẽ là ‘bài tập về nhà’’ cho VinFast thực hiện (cười).

Dưới góc nhìn chuyên gia, anh đánh giá thế nào về khả năng thành công của VinFast khi nộp hồ sơ IPO tại Mỹ?

ThS Nguyễn Thế Trung: Sau giai đoạn nộp hồ sơ, VinFast sẽ còn nhiều việc cần làm. Hiện tại còn quá sớm để nói rằng họ có khả năng thành công hay không. Hồ sơ sẽ còn cần làm rõ, bổ sung đến khi được chấp nhận và từ đó đến ngày IPO cũng sẽ là một khoảng thời gian dài. Như trường hợp Alibaba, họ cũng mất vài tháng để hoàn thiện hồ sơ.

Về IPO hay huy động vốn và niêm yết, bên trong đó doanh nghiệp có những mục tiêu riêng mà bên ngoài chưa chắc đã biết. Do đó, khía cạnh thành công hay không phải xem xét xem mục tiêu của doanh nghiệp là gì khi họ công bố thực hiện IPO.

Cảm ơn chia sẻ của hai anh!

Nhịp sống thị trường