Lạm phát và tỷ giá tác động như thế nào đến định giá nhóm cổ phiếu thép, phân bón, vật liệu xây dựng?

Theo Yuanta, các đồng tiền các nước xuất khẩu khác dự kiến tiếp tục mất giá mạnh so với VND vẫn sẽ gây áp lực cạnh tranh về giá lên hàng xuất khẩu của Việt Nam.

Xuất khẩu chịu áp lực từ lạm phát và tỷ giá

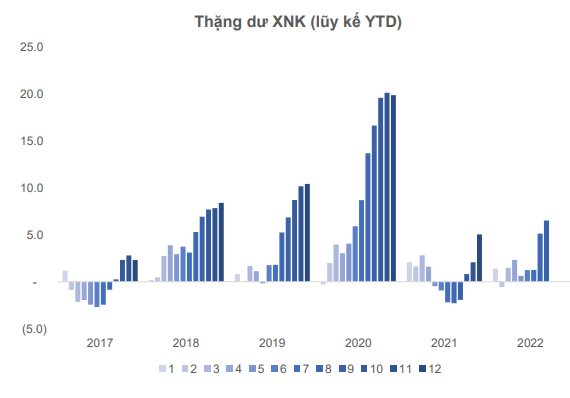

Xuất khẩu bắt đầu chậm lại từ tháng 3/2022, khi lạm phát bắt đầu gia tăng, mặc dù vẫn tăng trưởng so với cùng kỳ. Xuất khẩu tháng 8 tăng mạnh chủ yếu do Trung Quốc mở cửa trở lại. Nhập khẩu cũng chứng kiến tốc độ chậm lại, nhất là từ tháng 7 đến nay.

Theo Chứng khoán Yuanta, lạm phát ở các thị trường xuất khẩu khiến sức mua giảm. Ngoài ra, CPI các nước này hầu hết cao hơn so với Việt Nam gây áp lực khiến đồng tiền các nước này hầu như giảm sức mua so với VND.

Về tỷ giá, VND thuộc top các đồng tiền giữ giá ổn định. Gần như chỉ có USD tăng giá so với VND, song so với mức lạm phát cao 8,3% sức mua ở thị trường Mỹ vẫn giảm.

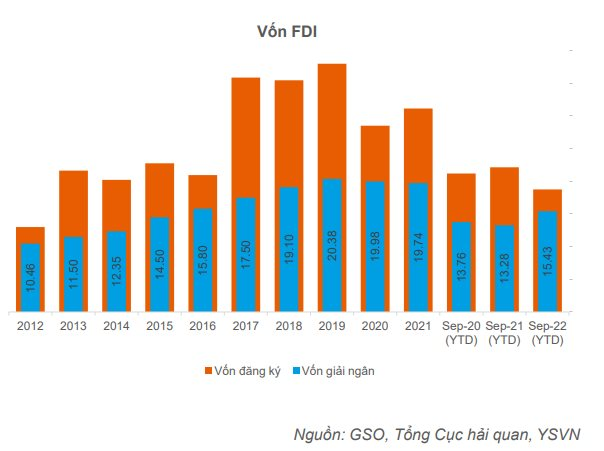

Đội ngũ phân tích cho rằng vẫn có nhiều áp lực khiến VND mất giá so với USD như (1) nguồn ngoại tệ thu từ xuất nhập khẩu 9 tháng đầu năm khá yếu so với các năm 2018 – 2020. (2) Vốn FDI đăng ký suy giảm giảm làm giảm triển vọng nguồn thu ngoại tệ, dù vốn giải ngân vẫn tích cực. (3) Nghĩa vụ trả nợ công quốc tế trong 9 tháng đầu nămcao hơn cả năm 2021 làm tăng áp lực nhu cầu USD.

Tuy nhiên, Chính phủ vẫn duy trì quan điểm ổn định tỷ giá. Từ đầu năm đến nay, ước tính NHNN đã bán hơn 21 tỷ USD để đảm bảo nguồn cung ngoại tệ. Điều này giúp ổn định tỷ giá – vĩ mô nhưng tạo áp lực lên việc xuất khẩu.

Quan điểm NHNN vẫn là tiếp tục giữ ổn định vĩ mô, tránh xảy ra các cú shock vĩ mô. Theo đó, nếu USD tiếp tục tăng giá, tỷ giá USD/VND vẫn có khả năng tăng nhưng NHNN sẽ thực hiện các biện pháp để tốc độ tăng là không quá mạnh. Kịch bản USD/VND vượt 24.000 là có khả năng tuy nhiên Yuanta kỳ vọng sẽ không vượt quá 24.300 trong 2023.

Theo đó, các đồng tiền các nước xuất khẩu khác dự kiến tiếp tục mất giá mạnh so với VND vẫn sẽ gây áp lực cạnh tranh về giá lên hàng xuất khẩu của Việt Nam.

Định giá nhóm cổ phiếu xuất khẩu như thế nào?

Xét chung về TTCK, chỉ số VN-Index đã giảm khoảng 30% từ đỉnh, đang giao dịch tại mức P/E 11.x lần, tương đương E/P ở mức 9.x%, chỉ thấp hơn giai đoạn tháng 10-12/2012.

Mức lợi tức này cao hơn CPI là 4.77% và cao hơn lãi suất liên NH 3 tháng là 0.55%. Theo đó, mức định giá hiện tại đã khá thấp, Yuanta nhận thấy khi các điều kiện vĩ mô cải thiện và nhuận các doanh nghiệp niêm yết quay trở lại tăng trưởng, thị trường có thể sẽ phục hồi do tỷ suất lợi nhuận E/P hấp dẫn.

Đối với nhóm cổ phiếu thép , nhóm phân tích Yuanta cho rằng tỷ trọng xuất khẩu trong tổng sản lượng thép sản xuất là không quá nhiều. Tuy nhiên, mức định giá P/B hiện tại cổ phiếu thép đang ở mức thấp gần mức đỉnh dịch Covid 2020.

N hóm cổ phiếu nông và hải sản có mức định giá vẫn không phải quá thấp về cả P/E lẫn P/B nếu so với lịch sử.

Nhóm cổ phiếu vật liệu xây dựng , tỷ trọng xuất khẩu của các cổ phiếu vật liệu xây dựng niêm yết trên sàn không quá lớn. Tuy nhiên, mức định giá hiện tại của cổ phiếu nhóm này vẫn chưa gần mức thấp lịch sử.

Nhóm cổ phiếu xuất khẩu gỗ và đồ nội thất gỗ, dù đà giảm thời gian gần đây khiến định giá P/E trôi về vùng 10.x. Tuy nhiên mức định giá hiện tại không thấp do KQKD suy giảm. Định giá P/B hiện tại 0.89 lần chưa quá thấp nhưng đã gần mức đáy trước đó (0.67 lần).

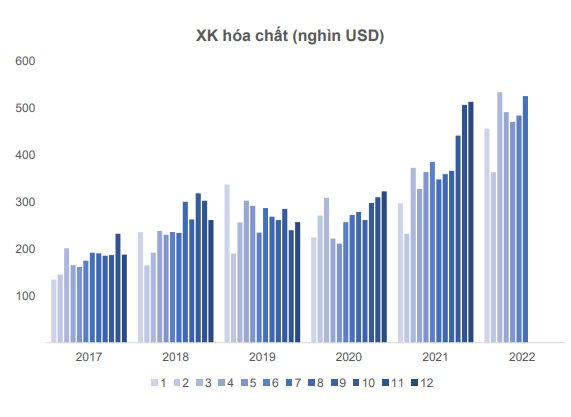

Nhóm cổ phiếu hoá chất , với KQKD tích cực và mức định giá P/E thấp, P/B hiện tại (1.5x) về gần mức 2018 (1.27x) không quá cao. NĐT có thể xem xét các cổ phiếu hóa chất riêng lẻ với tiềm năng giá mặt hàng hóa chất đó tiếp tục cao trong năm sau.

Nhóm cổ phiếu dệt may, P/E hiện tại nhóm dệt may đang ở mức khá thấp (7.35x), khá gần mức thấp lịch sử (6.22x). Theo đó, NĐT có thể xem xét các doanh nghiệp tiếp tục có đơn hàng xuất khẩu tốt.

Nhóm nhựa, cao su & sợi : Tuy có kết quả xuất khẩu tốt nhưng định giá P/E hiện tại về về mức của năm 2020 (tuy vẫn cao hơn 2018-2019). Do đó, NĐT có thể theo dõi nhóm này nhờ hỗ trợ bởi giá dầu vẫn ở mức cao.

Kết luận, nhóm phân tích Yuanta cho rằng nhà đầu tư có thể theo dõi/xem xét một số nhóm:

Xuất khẩu giảm, theo dõi đến khi tình hình tiêu cực đã phản ảnh vào giá cổ phiếu và tình hình cải thiện: Sắt thép , gỗ và nội thất gỗ.

Xuất khẩu vẫn duy trì tốt/ít tiêu cực nhưng giá cổ phiếu đã giảm theo thị trường chung như nhóm phân bón, hoá chất.

Nhịp sống thị trường