Lối thoát nào cho trái phiếu doanh nghiệp?

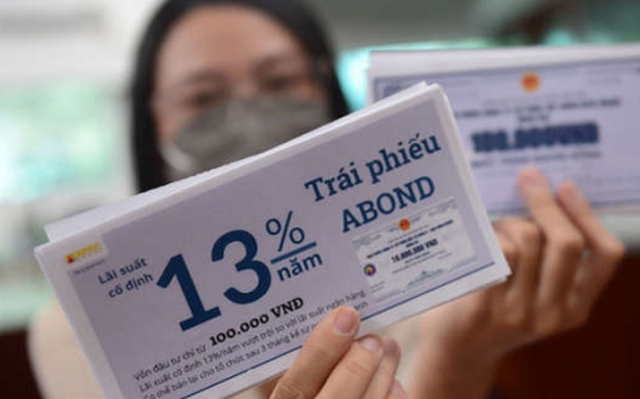

3 tuần đầu tháng 10/2022 ghi nhận không doanh nghiệp nào thực hiện phát hành trái phiếu. Ảnh: Internet.

Các chuyên gia đánh giá cơ quan quản lý cần có hành động để vừa lấy lại niềm tin của nhà đầu tư, vừa bảo vệ các tổ chức phát hành chân chính, tránh đổ vỡ hệ thống.

- 02-11-2022Chứng khoán Bản Việt (VCSC) mua lại trước hạn 125 tỷ đồng trái phiếu

- 02-11-2022Thế giới di động lên tiếng về các tin đồn liên quan đến khoản đầu tư trái phiếu doanh nghiệp

- 01-11-2022Viconship (VSC) tạm dừng huy động 800 tỷ đồng qua phát hành riêng lẻ, dự định huy động 2.250 tỷ đồng qua nguồn vốn vay hoặc phát hành trái phiếu

Trong 3 năm 2018-2021, với sự "cởi trói" từ Nghị định 163, thị trường trái phiếu doanh nghiệp đã phát triển rất nóng và bước đầu trở thành một kênh dẫn vốn trung-dài hạn, song cùng với đó đã đưa tới nhiều rủi ro, nguy cơ.

Do vậy, các cơ quan quản lý nhà nước đã có những giải pháp mạnh mẽ để lành mạnh hoá thị trường trái phiếu doanh nghiệp, mà nổi bật nhất là khởi tố vụ án Tân Hoàng Minh lừa đảo chiếm đoạt tài sản vào đầu tháng 4/2022 và vụ án Tập đoàn Vạn Thịnh Phát với cùng tội danh vào tháng 10 vừa qua.

Số liệu của Hiệp hội Thị trường trái phiếu Việt Nam (VBMA) cho thấy trong 3 tuần tháng 10/2022 (từ ngày 3/10 – 21/10), không có doanh nghiệp nào thực hiện phát hành trái phiếu. Hầu hết các đợt phát hành mới công bố đều được thực hiện từ tháng 8 và tháng 9/2022 nhưng đến nay mới hoàn thành.

Tính từ đầu năm đến nay, giá trị phát hành trái phiếu riêng lẻ đạt 238.535 tỷ đồng, giảm 49% so với cùng kỳ năm ngoái. Đáng chú ý, VBMA cũng cho biết, xét từ đầu năm đến ngày 21/10, tổng giá trị trái phiếu được doanh nghiệp mua lại trước hạn là 142.458 tỷ đồng, tăng 46% so với cùng kỳ năm 2021.

Bối cảnh này khiến một bộ phận thị trường vốn gián đoạn nghiêm trọng khi nền kinh tế đang rất khát vốn để phục hồi sau đại dịch, trong khi các kênh dẫn vốn chính yếu đều tắc.

Bên cạnh thị trường trái phiếu gần như “đóng băng” (như đã đề cập), thị trường chứng khoán liên tục giảm trong năm 2022 (tính đến phiên 4/11, VN-Index giảm hơn 30% so với số đầu năm), thanh khoản chỉ số chính VN-Index cũng ngày càng teo tóp khi giá trị giao dịch bình quân tháng 10 đạt trên 11.449 tỷ đồng, giảm 14,53% so với tháng 9 và giảm 58,47% so với tháng 1/2022. Hàng loạt các đợt phát hành/chào bán cổ phiếu của nhiều doanh nghiệp niêm yết đã không thể tiến hành.

Đối với kênh tín dụng, theo số liệu của NHNN đến ngày 24/10, tín dụng toàn nền kinh tế tăng 11,45% so với cuối năm 2021, gần chạm trần cho cả năm 2022; đồng thời gói hỗ trợ lãi suất 2% vẫn triển khai chậm khiến cung vốn càng trở nên hạn hẹp. Đại biểu Quốc hội Nguyễn Mạnh Hùng (đoàn Cần Thơ), Ủy viên Thường trực Ủy ban Kinh tế của Quốc hội nhìn nhận, triển vọng nới thêm room tăng trưởng tín dụng năm 2022 là hết sức khó khăn. Tình trạng này khiến nhiều dự án không thể tiếp tục triển khai do thiếu vốn, các cơ hội kinh doanh bị bỏ lỡ. Trong khi đó, thị trường chứng khoán và đặc biệt là kênh trái phiếu sụt giảm chủ yếu do nhà đầu tư thiếu niềm tin, chứ không phải doanh nghiệp hay nền kinh tế có vấn đề.

Với tình thế hiện tại, thị trường trái phiếu doanh nghiệp được dự báo sẽ còn tiếp tục chao đảo. Dữ liệu thống kê cho thấy giá trị trái phiếu riêng lẻ đến hạn thanh toán trong quý IV/2022 và năm 2023 vào khoảng 60.000 tỷ đồng và 260.000 tỷ đồng (tương đương 3,81% GDP năm 2021). Lượng trái phiếu đến hạn này đang và sẽ tạo áp lực lớn tới thanh khoản thị trường trong bối cảnh năng lực tài chính của doanh nghiệp đang suy giảm và thực thi chính sách tiền tệ thận trọng và chắc chắn.

“Nếu không chủ động quản lý hiệu quả thị trường thì sẽ tiềm ẩn nguy cơ lây lan rủi ro sang khu vực ngân hàng và các doanh nghiệp sản xuất kinh doanh lành mạnh, ảnh hưởng không tốt tới an ninh, an toàn tài chính quốc gia và mục tiêu ổn định kinh tế vĩ mô”, TS. Nguyễn Đức Kiên, Tổ trưởng Tổ tư vấn kinh tế của Thủ tướng nhận định.

Khuyến nghị SCIC, DATC, VAMC mua trái phiếu doanh nghiệp yếu kém

Các vụ án liên quan tới thị trường trái phiếu đang khiến nhiều nhà đầu tư cho rằng một tỷ lệ không nhỏ trái phiếu ở thời điểm hiện tại có chất lượng xấu, từ đó gây sức ép để doanh nghiệp phát hành thanh toán trước hạn. Tuy nhiên, ông Nguyễn Quang Thuân - Tổng Giám đốc FiinRatings lưu ý, trên thị trường vẫn có nhiều trái phiếu chất lượng tốt và rủi ro thấp. Nếu vì tâm lý lo ngại mà nhà đầu tư “tháo chạy” khỏi trái phiếu, thì dù doanh nghiệp đang rất khoẻ cũng trở thành yếu, thậm chí vỡ nợ vì bị trái chủ rút trước hạn chứ không phải vì kinh doanh của họ kém đi hoặc dòng tiền yếu.

Do đó, cơ quan quản lý cần có hành động để vừa tạo niềm tin cho nhà đầu tư, vừa bảo vệ các tổ chức phát hành chân chính.

TS. Nguyễn Đức Kiên lưu ý thêm, các diễn biến tiêu cực trên thị trường tài chính không phải là tình trạng riêng của Việt Nam mà đã xuất hiện tại nhiều quốc gia phát triển như Anh, Hàn Quốc hay Nhật Bản. Trong bối cảnh đó, Chính phủ các nước đều có những cam kết mạnh mẽ và sử dụng “bàn tay Nhà nước” để tạm thời điều tiết và bình ổn thị trường. Gần đây nhất, Chính phủ Hàn Quốc công bố kế hoạch mở rộng tài trợ cho các chương trình hỗ trợ thanh khoản lên ít nhất 35 tỷ USD để giảm bớt căng thẳng thanh khoản trên thị trường TPDN.

Đặt trong bối cảnh Việt Nam, ông Kiên phân tích, khó khăn trên thị trường TPDN xuất phát từ vấn đề bất cân xứng thông tin, vì vậy giải pháp đầu tiên cần thực hiện là minh bạch thông tin. Theo đó, ông Kiên kiến nghị Bộ Tài chính đánh giá và phân loại các doanh nghiệp có trái phiếu đáo hạn trong quý IV năm 2022 và 2023 dựa trên đánh giá triển vọng kinh doanh và khả năng trả nợ lãi trái phiếu đến hạn.

Cụ thể, đối với doanh nghiệp có đủ năng lực tài chính để thực hiện nghĩa vụ tài chính với nhà đầu tư, cơ quan quản lý nhà nước có thẩm quyền tiếp tục theo dõi việc doanh nghiệp tự thực hiện nghĩa vụ tài chính với nhà đầu tư. Trong khi đó, các nhóm không có năng lực để thực hiện các nghĩa vụ tài chính với nhà đầu tư trái phiếu; có hành vi sản xuất kinh doanh gian dối trên thị trường, thì cơ quan quản lý nhà nước tiến hành xử lý theo đúng quy định pháp luật hiện hành.

Riêng nhóm DN tạm thời bị hạn chế năng lực tài chính để thực hiện nghĩa vụ tài chính với nhà đầu tư trái phiếu (chỉ hoàn trả được một phần trái phiếu đến hạn), nhưng trong trung hạn trở đi vẫn có khả năng hoạt động sản xuất kinh doanh hiệu quả, thì có thể cân nhắc để có biện pháp hỗ trợ.

Đặt trong bối cảnh của Việt Nam, ông Kiên khuyến nghị chỉ đạo Tổng công ty Đầu tư và Kinh doanh vốn nhà nước (SCIC), Công ty TNHH Mua bán nợ Việt Nam (DATC), Công ty TNHH một thành viên Quản lý tài sản của các tổ chức tín dụng Việt Nam (VAMC) mua trái phiếu của các doanh nghiệp này từ các nhà đầu tư hiện hữu là cá nhân theo phương án phát hành trái phiếu của SCIC, DATC và VAMC để hoán đổi cho nhà đầu tư và tham gia vào tái cấu trúc doanh nghiệp.

TS. Nguyễn Đức Kiên phân tích, trước mắt việc Nhà nước tuyên bố sử dụng nguồn lực để can thiệp sẽ phát đi thông điệp mạnh mẽ để nhà đầu tư trái phiếu yên tâm và có thể lựa chọn có tiếp tục đầu tư trái phiếu hay không.

Về lâu dài, Nhà nước có thể đạt được 2 mục tiêu. Thứ nhất là tham gia tái cấu trúc để hoạt động sản xuất kinh doanh của doanh nghiệp hồi phục. Thứ hai là kiểm soát được tài sản bảo đảm của doanh nghiệp, tránh việc tẩu tán, thất thoát như nhiều người lo ngại.

Cần lưu ý rằng Nhà nước sử dụng nguồn lực để hỗ trợ tạm thời, khi sản xuất kinh doanh phục hồi, thị trường tài chính ổn định trở lại, doanh nghiệp có thể phát hành mới hoặc sử dụng tiền từ hoạt động kinh doanh để thanh toán cho SCIC, DATC, hay VAMC. “Nhà nước không dùng nguồn lực để cứu riêng một doanh nghiệp nào, mà đang hỗ trợ thanh khoản để ổn định cho cả thị trường”, ông Kiên bình luận.

Nhà đầu tư

CÙNG CHUYÊN MỤC

Gạo AAN vinh dự nhận giải thưởng Thương hiệu Quốc gia năm 2024

19:30 , 05/11/2024

PNJ đánh dấu cột mốc 9 lần liên tiếp đạt Thương hiệu Quốc gia

17:30 , 05/11/2024