Masan Group tăng 10% chỉ tiêu lãi 2018 sau thắng lợi quý 1, liệu có quá vội vã?

Tựu trung lại, mặc dù bước đầu thánh công, song ban điều hành Masan Group cũng cho rằng có những rủi ro tiềm tàng đối với kế hoạch kinh doanh 2018 ở mức cao.

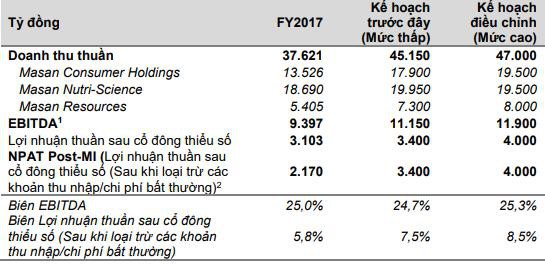

Khi các công ty thành viên và tình hình thị trường đã cải thiện trong 2 tháng đầu năm 2018, CTCP Tập đoàn Masan (HOSE: MSN) liền điều chỉnh tăng kế hoạch tài chính cao hơn 10% so với mức đã công bố trước đây. Cụ thể, MSN cho biết việc điều chỉnh này dựa trên 4 lý do:

(1) Đà tăng trưởng mạnh hơn trong toàn bộ lĩnh vực thực phẩm và đồ uống của Masan Consumer Holdings (MCH) và sức mua các sản phẩm mới tung trong 6-12 tháng gần đây tăng mạnh;

(2) Giá vonfram hiện tại là 310-330USD/mtu, cao hơn mức dự đoán trước đó là 275USD/mtu;

(3) Lợi nhuận từ công ty liên kết cũng cao hơn so với kế hoạch trước đây;

(4) Hiệu quả từ việc quản lý chi phí bán hàng và quản lý doanh nghiệp hợp nhất, chi phí này ước tính chiếm 15% doanh thu hợp nhất, giảm 19% so với năm 2017.

Đi vào chi tiết, doanh thu thuần của Tập đoàn được dự đoán sẽ tăng trưởng hơn 20% nhờ vào tăng trưởng 2 chữ số của MCH và Masan Resources (MSR). Trong đó, MCH dự kiến sẽ tăng trưởng thêm khoảng 10% nhờ vào kết quả tăng trưởng của gia vị và thực phẩm tiện lợi cao hơn dự đoán.

Nguồn: Website Tập đoàn.

Được biết, kết thúc 2 tháng đầu năm 2018, doanh thu thuần MCH tăng thêm 10% so với kế hoạch chi tiết "bottom-up" của ban điều hành. Do đó, doanh thu quý 1/2018 tăng khoảng 70% so với cùng kỳ 2017.

Ngoài ra, hàng tồn kho tại nhà phân phối tính đến tháng 2/2018 vẫn giữ ở mức thấp, còn khoảng dưới 3 tuần tương ứng với 700 tỷ đồng giá trị hàng tồn kho. Với những yếu tố trên, ban điều hành dự tính doanh thu thuần quý 1/2018 đạt khoảng 3.600 tỷ đồng, cao hơn kế hoạch ban đầu 15%.

Về MSR, Tập đoàn cũng dự kiến điều chỉnh chỉ tiêu doanh thu tăng thêm khoảng 10% nhờ vào tình hình thị trường và giá vonfram tăng cao hơn.

Mặt khác, lợi nhuận thuần sau phân bổ cổ đông thiểu số (đã loại trừ các khoản thu nhập/chi chí bất thường) dự kiến tăng trưởng gấp 3 lần tăng trưởng doanh thu thuần, chủ yếu nhờ vào việc quản lý chi phí bán hàng và quản lý doanh nghiệp hiệu quả và tỷ lệ đóng góp của MCH cao hơn. Tỷ lệ chi phí quản lý và bán hàng trên doanh thu trong năm 2018 dự kiến sẽ giảm hơn 350 điểm cơ bản so với năm 2017. Theo đó, ban điều hành dự tính MCH đóng góp khoảng 40% doanh thu thuần hợp nhất năm 2018 của Công ty so với mức 36% vào năm 2017, nhờ vậy biên lợi nhuận hợp nhất của Công ty đạt cao hơn, biên lợi nhuận thuần sau phân bổ cổ đông thiểu số đạt hơn 8% so với mức dự tính trước đây là 7,5%. Nếu tính luôn kết quả kinh doanh của 2 tháng đầu năm 2018, EBITDA ước sẽ tăng trưởng hơn 30% và lợi nhuận thuần sau phân bổ cổ đông thiểu số tăng hơn 1,5 lần trong quý 1/2018 so với cùng kỳ 2017.

Liệu có quá vội vã?

Mặc dù kết quả 2 tháng đầu năm nay nhìn chung khả quan, song vẫn còn đó nhiều rủi ro tiềm ẩn cho kinh doanh đa ngành của Tập đoàn này.

Trong đó, ở chiều ngược lại Masan Nutri-Science (MNS) dự kiến quý 1/2018 chỉ đạt khoảng 70-80% kế hoạch ban đầu, ban điều hành đã điều chỉnh kế hoạch 2018 giảm xuống tại lĩnh vực này. Dù giá heo bắt đầu có dấu hiệu hồi phục nhưng thị trường vẫn chưa có dấu hiệu hồi phục rõ ràng, giá heo nhiều khả năng vẫn duy trì mức thấp như hiện tại khoảng 30.000 đồng/kg, Tập đoàn vẫn cho rằng giá sẽ chưa tăng mạnh cho đến nửa cuối năm 2018.

Chưa kể, giá nguyên vật liệu có thể tăng cao và MNS không thể quản lý các chi phí này cũng như tăng giá bán các sản phẩm.

Thông tin thêm, MNS đang thực hiện lộ trình để giới thiệu sản phẩm thịt mát (fresh chilled meat) có thương hiệu vào quý 4/2018 và dự tính sẽ giúp tăng doanh thu và tăng biên lợi nhuận của MNS trong trung hạn. Dân đễn một rủi ro khác liên quan đến sức mua các sản phẩm mới tung ra của người tiêu dùng giảm, hay rủi ro trì hoãn thời gian tung hàng đối với các sản phẩm mới.

Ngoài ra, giá vonfram có thể giảm xuống dưới mức trung bình là 300 USD/mtu trong năm 2018 và chất lượng quặng không cao như dự tính là một khó khăn đối với lĩnh vực khai khoáng tại MSN.

Tựu trung lại, mặc dù bước đầu thánh công, song ban điều hành cũng cho rằng có những rủi ro tiềm tàng đối với kế hoạch kinh doanh 2018 ở mức cao như trên.

Trên thị trường, giá cổ phiếu MSN đang trong xu hướng tăng giá sau nhịp điều chỉnh mạnh hồi đầu năm 2018. Hiện, cổ phiếu MSN đang giao dịch tại mức 94.500 đồng/cp (15/03/2018).

Biến động cổ phiếu MSN một năm qua.

Trí Thức Trẻ

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Gạo AAN vinh dự nhận giải thưởng Thương hiệu Quốc gia năm 2024

19:30 , 05/11/2024