Một CTCK muốn chào bán riêng lẻ 50 triệu cổ phiếu với giá cao hơn thị giá trên sàn, phần lớn số tiền thu về dùng cho vay margin

Hoàn tất chào bán riêng lẻ, vốn điều lệ của VIG sẽ tăng từ 451 tỷ đồng lên 951 tỷ đồng.

Ngày 10/4 tới đây, CTCP Chứng khoán Đầu tư tài chính Việt Nam (mã VIG) dự kiến tổ chức ĐHĐCĐ thường niên 2024 thông qua nhiều nội dung quan trọng.

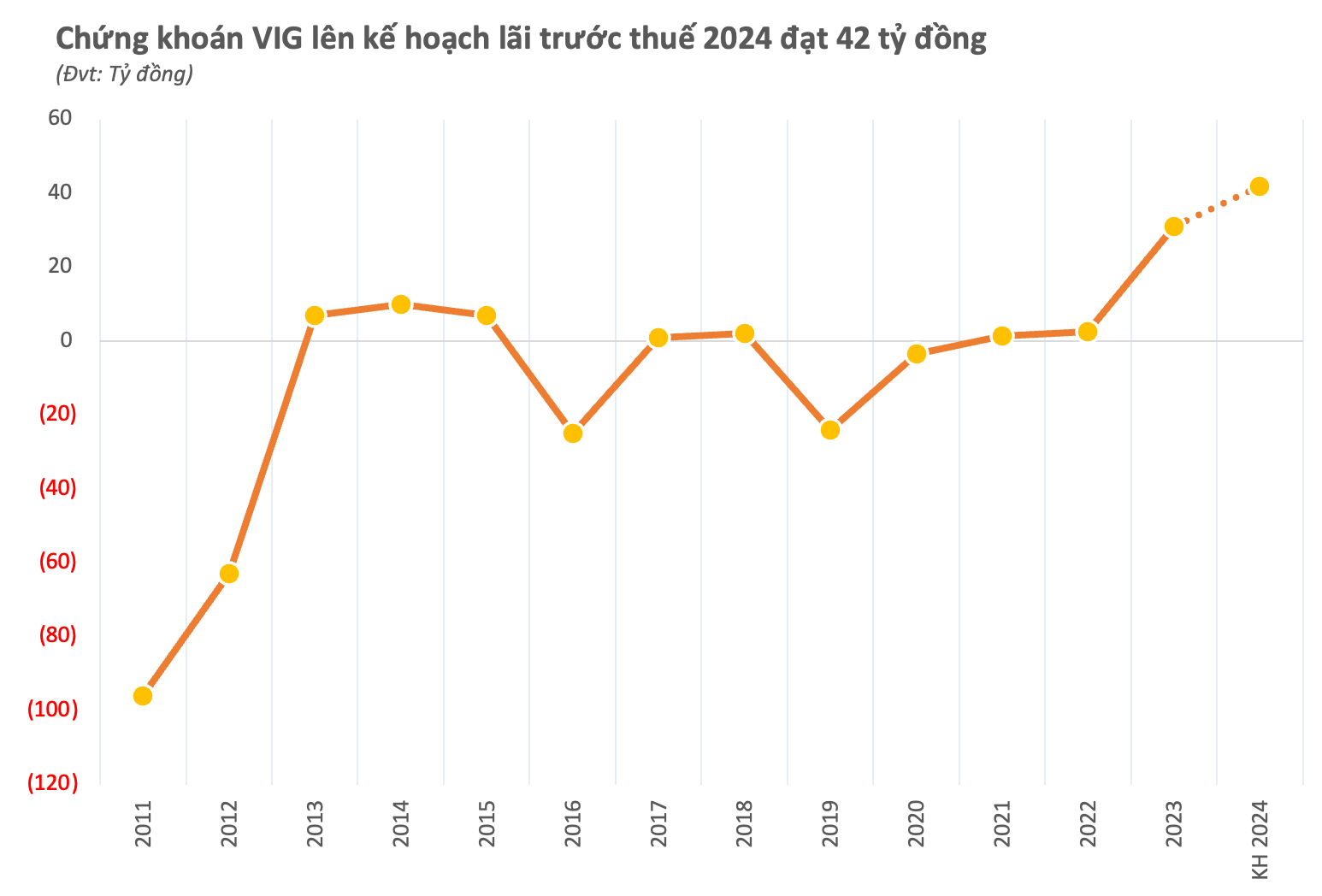

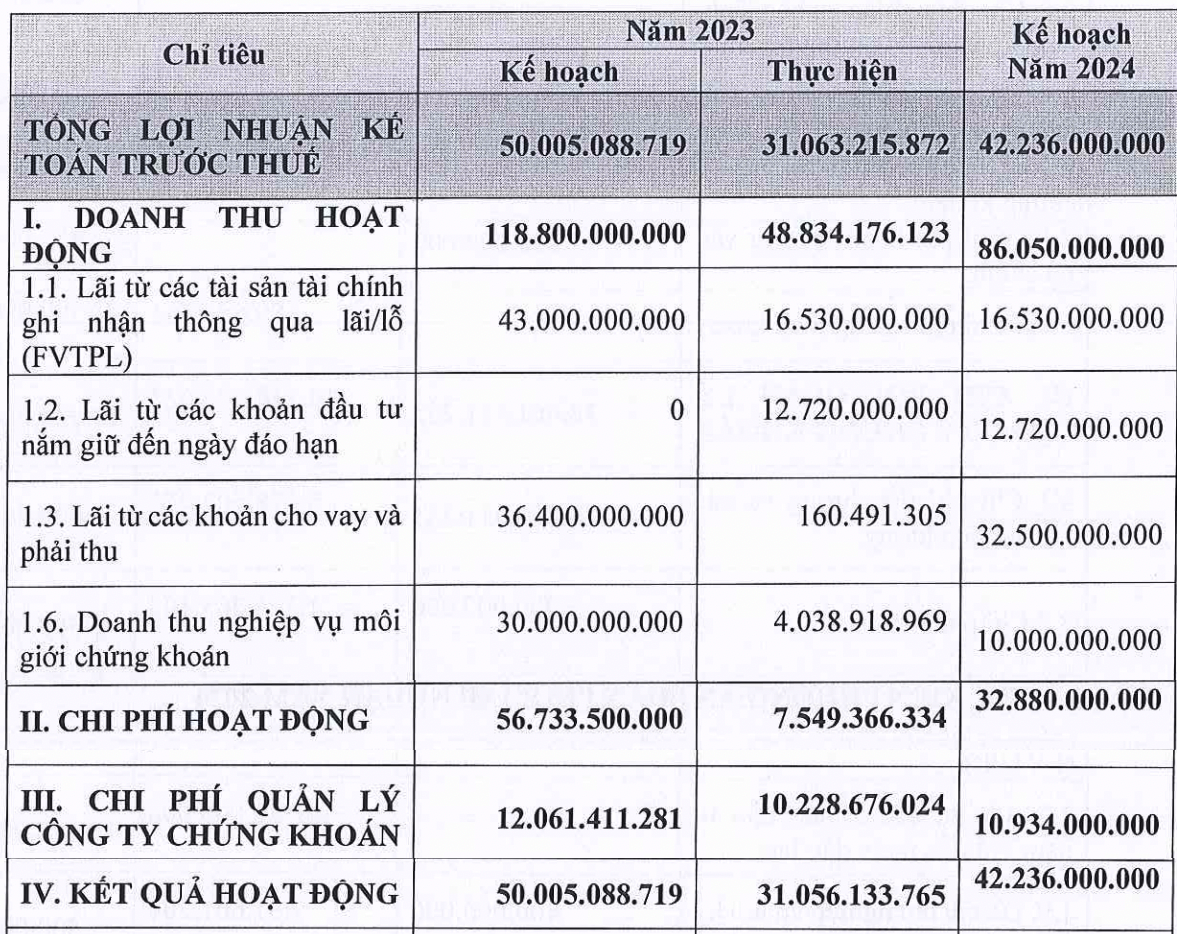

Bước sang năm 2024, Chứng khoán Đầu tư tài chính Việt Nam lên kế hoạch doanh thu 86 tỷ đồng và lợi nhuận trước thuế hơn 42 tỷ đồng, tăng lần lượt 76% và 36% so với thực hiện năm trước. Do còn lỗ lũy kế nên công ty không phân phối lợi nhuận năm 2024.

Theo VIG, triển vọng thị trường chứng khoán Việt Nam năm 2024 đang có nhiều yếu tố hỗ trợ. Cụ thể, Cục Dự trữ liên bang Mỹ (Fed) được kỳ vọng sẽ ngừng tăng lãi suất điều hành và bắt đầu cắt giảm lãi suất 3 - 4 lần trong năm tới, giúp thúc đẩy sự dịch chuyển của dòng vốn đầu tư quốc tế, trong đó các thị trường mới và cận biên như Việt Nam có thể hưởng lợi. Ở trong nước, lĩnh vực sản xuất và xuất khẩu có xu hướng phục hồi, đơn hàng dần tăng trở lại; tiêu dùng nội địa cải thiện cũng sẽ thúc đẩy sự cải thiện về kết quả kinh doanh của các doanh nghiệp trong năm tới - động lực quan trọng thúc đẩy tăng trưởng của thị trường chứng khoán.

Đặc biệt mặt bằng kết quả kinh doanh trong năm 2023 với mức nền thấp sẽ khuếch đại hơn mức tăng trưởng của năm 2024.

Định giá thị trường cũng đang ở mức hấp dẫn. P/E của VN-Index hiện được giao dịch ở 13,9 lần (tính đến cuối 2023). Đối với 2024, VISC dự báo tăng trưởng lợi nhuận của các doanh nghiệp niêm yết ước đạt 15%, từ đó kỳ vọng P/E của VN-Index sẽ phục hồi về mức trung bình 5 năm (khoảng 15 lần) do thị trường tài chính trở lại điều kiện bình thường, trong khi EPS tăng trưởng tích cực.

VIG cũng sẽ trình cổ đông thông qua phương án chào bán cổ phiếu riêng lẻ. Trước đó, ĐHĐCĐ thường niên năm 2023 cũng đã thông qua phương án chào bán cổ phiếu riêng lẻ, song do thị trường chứng khoán diễn biến chưa thuận lợi nên ban lãnh đạo chưa triển khai thực hiện.

Nhằm đảm bảo tăng cường nguồn vốn cho hoạt động kinh doanh của công ty trong năm 2024, VIG trình cổ đông thông qua việc chào bán 50 triệu cổ phiếu riêng lẻ với giá 10.000 đồng/cp. Đối tượng chào bán là các nhà đầu tư chứng khoán chuyên nghiệp theo quy định của pháp luật. Cổ phiếu mới lẻ sẽ bị hạn chế chuyển nhượng 1 năm. Thời gian thực hiện dự kiến trong quý 3/2024 hoặc thời gian thích hợp sau khi được UBCKNN chấp thuận bằng văn bản theo quy định của pháp luật.

VIG dự kiến thu về 500 tỷ đồng, công ty dự kiến sử dụng nhằm bổ sung vốn cho vay giao dịch ký quỹ margin (400 - 450 tỷ đồng) và tự doanh (50 – 100 tỷ đồng).

Hoàn tất chào bán riêng lẻ, vốn điều lệ của VIG sẽ tăng từ 451 tỷ đồng lên 951 tỷ đồng.

Trên thị trường, cổ phiếu VIG chốt phiên 22/3 đạt 8.800 đồng/cp, cổ phiếu vẫn thuộc diện bị cảnh báo do LNST chưa phân phối tại thời điểm cuối năm 2021 là số âm. (chủ yếu do kinh doanh thua lỗ giai đoạn 2011-2012). Tính tới 31/12/2023, VIG vẫn lỗ luỹ kế 134 tỷ đồng.

An ninh Tiền tệ