Năm 2023 đặc biệt của 11 ngân hàng

Trong đó, nhiều nhà băng để lại dấn ấn sâu đậm trên thị trường tài chính Việt Nam, góp phần tạo nên một cuộc cạnh tranh thú vị giữa các ngân hàng tư nhân và ngân hàng quốc doanh. Thậm chí, ở một số khía cạnh quan trọng, họ đang là Top 1 của thị trường.

- 22-01-20234 CEO tuổi Mão quyền lực của ngành ngân hàng: Người đi lên từ nhân viên tín dụng, người xuất phát từ ngành hàng không

- 22-01-2023CEO các ngân hàng nhận định gì về năm 2023?

Ngành ngân hàng đã có hơn 70 năm thành lập và phát triển, trong đó, giai đoạn 1990-1995 là giai đoạn hệ thống ngân hàng chứng kiến sự bùng nổ về mặt số lượng nhà băng được thành lập. Giai đoạn này gắn liền với sự kiện Hội đồng nhà nước ký pháp lệnh cho phép Hệ thống ngân hàng hai cấp được hoạt động ở nước ta, từ đó mở ra một trang mới cho ngành ngân hàng. Đặc biệt, năm 1993 là năm có nhiều ngân hàng thành lập nhất trong lịch sử. Bởi vậy, năm 2023, sẽ có tới 10 ngân hàng cùng kỷ niệm 30 năm thành lập/có mặt tại Việt Nam, có thể kể đến có thể kể đến Techcombank, ACB, VPBank, SHB, ABBank, PGBank, GPBank, OceanBank, Shinhan Bank Việt Nam, UOB Việt Nam. Ngoài ra, năm 2023 cũng là năm đặc biệt với Vietcombank khi ngân hàng sẽ đón tuổi 60.

Cùng thành lập năm 1993 nhưng vị thế của 10 ngân hàng trên có sự khác biệt đáng kể. Trong đó, OceanBank, GPBank đã bị NHNN mua lại với giá "0" đồng và đang tiếp tục lộ trình tái cơ cấu.

PGBank sau 30 năm phát triển vẫn đang ở nhóm ngân hàng nhỏ với tổng tài sản hơn 46.000 tỷ đồng (tính đến cuối quý 3/2022). Trong những năm qua, hoạt động kinh doanh PGBank khó bứt phá một phần do các kế hoạch sáp nhập vào ngân hàng lớn đổ bể. Từ VietinBank, MB đến HDBank,…đều từng có ý định M&A với PGBank để mở rộng quy mô, nhưng cuối cùng đều không thành công.

Cũng là ngân hàng nhỏ, nhưng chuẩn bị bước sang tuổi 30, ABBank có tâm thế khác hơn. Năm 2022 vừa qua, ngân hàng đã tăng vốn điều lệ lên gần 10.000 tỷ đồng, đánh dấu sự phát triển về quy mô lên mức độ mới. ABBank cũng thực hiện cải tổ mạnh mẽ về cơ cấu tổ chức và vận hành, tham gia cuộc đua chuyển đổi số để khẳng định là một tổ chức tài chính uy tín, có khả năng thích ứng trước những khó khăn, có đủ năng lực và điều kiện để trở thành một tên tuổi lớn trên thị trường trong tương lai.

SHB với tổng tài sản gần 530 nghìn tỷ đồng (cuối quý 3/2022), đang nằm trong Top 10 ngân hàng có quy mô lớn nhất Việt Nam. Khác với những ngân hàng trên, SHB là ngân hàng lớn và từng nhận sáp nhập một ngân hàng nhỏ là Habubank (2012), cho đến nay vẫn được đánh giá là một trong những thương vụ M&A điển hình và thành công của ngành ngân hàng. Sau thời gian tái cơ cấu hậu sáp nhập, SHB bứt tốc mạnh mẽ những năm trở lại đây. 9 tháng đầu năm 2022, lợi nhuận ngân hàng đạt hơn 9.000 tỷ đồng, nằm trong Top 5 ngân hàng tư nhân có lãi cao nhất.

Shinhan Bank và UOB là 2 ngân hàng nước ngoài liên tục mở rộng hoạt động kinh doanh tại Việt Nam những năm gần đây. Đặc biệt, Shinhan Bank là ngân hàng có tốc độ tăng trưởng hàng đầu, năm 2021 báo lãi cao nhất trong các ngân hàng 100% vốn ngoại.

Còn Techcombank, VPBank, ACB, là những cái tên nổi bật nhất trong những nhà băng được thành lập năm 1993. Với chiến lược khác biệt, bộ 3 này đã tạo nên cuộc cạnh tranh thú vị giữa các ngân hàng tư nhân và ngân hàng quốc doanh. Thậm chí, ở một số khía cạnh quan trọng, họ đang là Top 1 của thị trường.

Techcombank đăng ký thành lập ngày 7/9/1993 với vốn điều lệ ban đầu chỉ 20 tỷ đồng. Đến nay, vốn điều lệ của ngân hàng đã lên hơn 35.100 tỷ đồng. Năm 2022 vừa qua, Techcombank trở thành ngân hàng tư nhân đầu tiên trong hệ thống ngân hàng Việt có vốn chủ sở hữu vượt mốc 100.000 tỷ đồng. Tại thời điểm cuối quý 3/2022, vốn chủ sở hữu của nhà băng này đứng thứ 2 hệ thống, chỉ sau Vietcombank.

Trong nhiều năm trở lại đây, Techcombank là ngân hàng số 1 về tỷ lệ tiền gửi không kỳ hạn (CASA) tại Việt Nam, từng thiết lập kỷ lục trên 50% vào cuối năm 2021. Trong năm 2022, do nhiều biến động trên thị trường tài chính, tỷ lệ CASA của Techcombank ghi nhận sự sụt giảm (còn khoảng 46,5% vào cuối quý 3/2022), tuy nhiên vẫn cao nhất hệthống.

Trước khi Techcombank trở thành ngân hàng đứng đầu về CASA, MB và Vietcombank là 2 ngân hàng có lợi thế lớn nhất về chi phí vốn, về tiền gửi không kỳ hạn. Vị thế của MB và Vietcombank khi đó là rất vững chắc và khó có một nhà băng nào cạnh tranh được.

Tuy nhiên, khi Techcombank tiến hành chiến lược chuyển đổi số và thực hiện chính sách "Zero Fee" từ năm 2016, "cuộc chơi" đã có sự thay đổi ngoạn mục, giúp Techcombank chỉ trong thời gian ngắn đã vươn lên Top 1 về CASA. Từ chỗ là "hiện tượng", sự bứt phá ở Techcombank đã tạo nên xu thế lan toả trong hệ thống là "cuộc đua" miễn phí dịch vụ. Đến nay, hầu hết người dùng đã có thể sử dụng dịch vụ ngân hàng với chi phí thấp hơn nhiều so với trước đây, thậm chí là hoàn toàn miễn phí. Có thể nói, Techcombank đóng một vai trò không nhỏ cho sự phát triển dịch vụ ngân hàng nói riêng và xu hướng thanh toán không dùng tiền mặt nói chung ở Việt Nam.

Ngoài ra, ngân hàng cũng đang có nhiều thế mạnh khác, chẳng hạn như vị trí dẫn đầu về mảng thẻ tín dụng, về cho vay mua nhà, ….đồng thời cũng là ngân hàng năng nổ trong hoạt động chuyển đổi số nhiều năm qua.

Trong năm 2022 vừa qua, số lượng khách hàng cá nhân và doanh nghiệp của Techcombank chính thức vượt mốc 10 triệu. Ngân hàng cũng nổi tiếng với chính sách lương thưởng cho cán bộ nhân viên, ghi nhận mức thu nhập bình quân đạt gần 47 triệu đồng/tháng/người trong 6 tháng đầu năm 2022, cao nhất trong các ngân hàng Việt.

Ngay những ngày đầu năm 2023, Techcombank có một sự kiện lớn là chính thức chuyển trụ sở chính về số 6 phố Quang Trung, quận Hoàn Kiếm, Hà Nội. Đây là tòa nhà có vị trị đắc địa tại trung tâm thành phố Hà Nội, với 2 mặt tiền đường Quang Trung giao Lý Thường Kiệt tại quận Hoàn Kiếm.

ACB được thành lập ngày 4/6/1993 với vốn điều lệ ban đầu chỉ 27 tỷ đồng và nhanh chóng trở thành một trong những ngân hàng tư nhân lớn nhất trên thị trường. Đến nay, vốn điều lệ của ACB đã tăng lên 33.800 tỷ đồng.

Trong 30 năm trở lại đây, ACB là một trong những ngân hàng có câu chuyện tạo nhiều cảm hứng nhất về hành trình vượt qua khủng hoảng. Còn nhớ sự kiện "bầu Kiên" năm 2012 đã khiến ACB rơi vào khó khăn lớn nhất kể từ khi thành lập, từ một ngân hàng tư nhân hàng đầu rơi vào khủng hoảng thanh khoản, hoạt động kinh doanh đi xuống. Năm 2013, ngân hàng bắt đầu "thay máu" nhân sự, bổ nhiệm những gương mặt mới vào đội ngũ lãnh đạo, trong đó phải kể đến việc trao "ghế nóng" Chủ tịch HĐQT cho ông Trần Hùng Huy. Từ đây, ACB bắt đầu công cuộc tìm lại vị thế từng có của mình.

Cho đến nay, trải qua nhiều thăng trầm, ACB có thể nói đã rất thành công, với vị thế khá vững chắc và khác biệt trên thị trường. Chiến lược của ACB trong những năm gần đây là tập trung vào mảng bán lẻ và đã trở thành ngân hàng dẫn đầu ở lĩnh vực này tại Việt Nam. Cuối quý 3/2022, danh mục tín dụng của ACB có đến 94% là cho vay cá nhân và cho vay doanh nghiệp nhỏ và vừa.

Trong năm 2022 khó khăn vừa qua, chiến lược kinh doanh thận trọng và quản trị rủi ro chặt chẽ mà ACB đã lựa chọn đã giúp ngân hàng này dễ dàng vượt qua những cú sốc trên thị trường. Với việc tập trung bán lẻ, ACB bị ảnh hưởng rất ít bởi những khó khăn trên thị trường trái phiếu doanh nghiệp và thị trường bất động sản.

Do danh mục đầu tư lành mạnh, ACB ghi nhận kết quả kinh doanh tích cực trong 9 tháng đầu năm 2022. Lợi nhuận trước thuế hợp nhất 9 tháng của của ACB đạt 13.500 tỉ đồng, hoàn thành hơn 90% kế hoạch năm 2022. Đồng thời, ACB có tỉ suất lợi nhuận trên vốn chủ sở hữu (ROE) tiếp tục nằm trong top dẫn đầu thị trường, lên trên mức 27%. Chất lượng tài sản của ACB cũng nằm trong nhóm tốt nhất ngành, với tỷ lệ nợ xấu thường duy trì dưới 1%.

Sau những thăng trầm, ACB càng chú trọng nâng cao năng lực quản trị rủi ro, đặc biệt đối với rủi ro thanh khoản cũng như quản trị rủi ro chung toàn ngân hàng thông qua chỉ số an toàn vốn. Cuối năm 2022, ngân hàng công bố chính thức hoàn thành Basel III, trở thành một trong số ít nhà băng áp dụng toàn diện bộ chuẩn mực khắt khe này tại Việt Nam.

VPBank được cấp phép thành lập ngày 12/8/1993 với vốn điều lệ ban đầu chỉ hơn 10 tỷ đồng. Đến nay, VPBank đã là ngân hàng có vốn điều lệ cao nhất hệ thống, đạt hơn 67.400 tỷ đồng, vượt xa nhóm Big 4 (Vietcombank, VietinBank, BIDV, Agribank).

Nhắc đến những ngân hàng bứt tốc mạnh mẽ nhất kể từ năm 2015 đến nay, không thể thiếu VPBank, với chiến lược đẩy mạnh tín dụng tiêu dùng. Việc thành lập FE Credit là năm 2015 là một bước ngoặt lớn, giúp VPBank thống lĩnh thị trường tài chính tiêu dùng tại Việt Nam, với thị phần có thời điểm đạt trên 50%. Trong nhiều năm liền, FE Credit được xem là "gà đẻ trứng vàng", đóng góp tới gần một nửa lợi nhuận cho VPBank hợp nhất.

Năm 2021, VPBank gây bất ngờ cho thị trường khi công bố thỏa thuận bán 49% vốn FE Credit cho Tập đoàn Tài chính SMBC (Nhật Bản). Ngân hàng thu về được 1,4 tỷ USD từ đợt bán vốn này, tương đương định giá của FE Credit lên tới 2,8 tỷ USD. Giá trị thương vụ gây ngỡ ngàng cho giới quan sát, không chỉ vượt xa mọi dự báo được đưa ra trước đó mà còn xác lập kỷ lục mới trên thị trường tài chính Việt Nam.

Năm 2022 vừa qua, VPBank tiếp tục gây bất ngờ khi bứt tốc mạnh mẽ trong quý 1 nhờ ký thỏa thuận độc quyền với đối tác bảo hiểm, từ đó ghi nhận lợi nhuận đạt trên 11 nghìn tỷ đồng, tăng gấp gấp 3 lần cùng kỳ và tạm "soán ngôi" lợi nhuận của Vietcombank. 9 tháng đầu năm 2022, ngân hàng này có lãi trước thuế hợp nhất đạt hơn 19.800 tỷ đồng, tăng 69% so với cùng kỳ, đứng thứ 3 trong hệ thống.

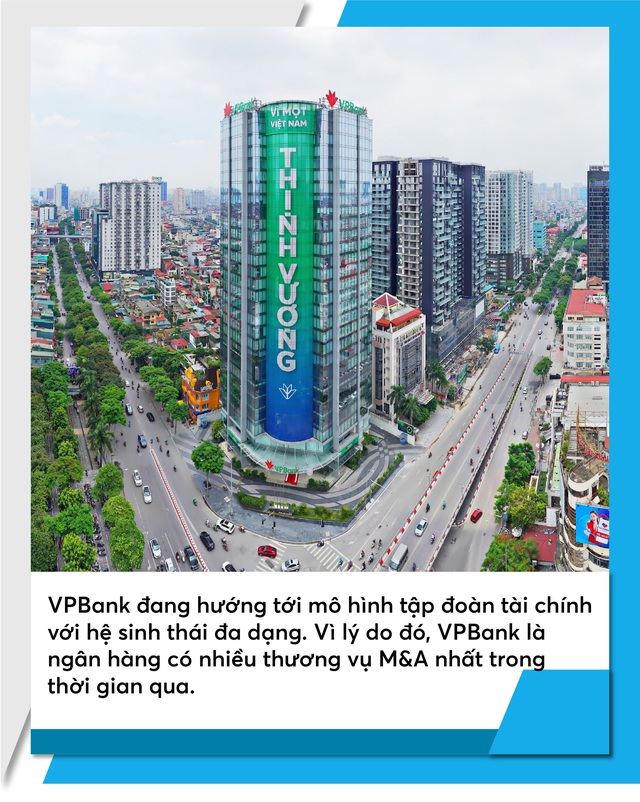

Trước thềm sinh nhật tuổi 30, VPBank công bố tái định vị thương hiệu trong năm 2022, đặt mục tiêu trở thành ngân hàng tư nhân hàng đầu Việt Nam cam kết với sứ mệnh "Vì một Việt Nam thịnh vượng", đồng thời đánh dấu một giai đoạn phát triển mới của VPBank trong những năm tới. Đó là kế hoạch mở rộng các mảng kinh doanh, đưa VPBank theo mô hình của 1 tập đoàn tài chính, cung cấp những sản phẩm, dịch vụ tài chính phù hợp nhu cầu của mọi phân khúc khách hàng, không còn bị giới hạn ở dịch vụ ngân hàng như trước đây nữa. Vì lý do đó, VPBank là ngân hàng có nhiều thương vụ M&A nhất trong thời gian qua. Cuối năm 2021, VPBank đã tiến sang lĩnh vực ngân hàng đầu tư với thương vụ mua lại công ty chứng khoán ASC và đổi tên thành Công ty Chứng khoán VPBank Securities. Song song với đó, VPBank cũng thực hiện thâu tóm công ty bảo hiểm OPES - một công ty chuyên về các sản phẩm bảo hiểm phi nhân thọ, bảo hiểm sức khỏe và quản lý quỹ…

Ngoài ra, đáng chú ý, VPBank có kế hoạch bán 15% vốn cổ phần cho cổ đông chiến lược nước ngoài trong 2 năm gần đây tuy nhiên chưa được tiến hành. Bước sang năm đặc biệt kỷ niệm 30 năm thành lập, thị trường càng kỳ vọng kế hoạch này sẽ được hiện thực hóa, góp phần tạo động lực tăng trưởng cho VPBank.

Ngân hàng mẹ của Shinhan Bank Việt Nam thuộc Tập đoàn Tài chính Shinhan, một tổ chức tài chính có vị thế "khủng" tại Hàn Quốc. Bên cạnh ngân hàng Shinhan, tập đoàn này đang sở hữu Shinhan Card, Shinhan Life Insurance, Shinhan Investment đều là những công ty/ quỹ đầu tư hàng đầu xứ Kim Chi.

Tại Việt Nam, Shinhan Bank xuất hiện lần đầu tiên vào năm 1993 theo hình thức mở văn phòng đại diện. Đến năm 2008, Shinhan Bank được NHNN cho phép đi vào hoạt động dưới hình thức ngân hàng thương mại 100% sở hữu nước ngoài. Hiện ngân hàng này có 46 chi nhánh và Phòng giao dịch trên toàn quốc.

Trong thập kỷ qua, nhiều ngân hàng nước ngoài đã phải thu hẹp hoạt động tại Việt Nam bởi rất khó để cạnh tranh với các nhà băng nội địa. Shinhan Bank thì ngược lại, liên tục mở rộng hoạt động kinh doanh với nhận định Việt Nam là thị trường đầy tiềm năng. Năm 2017, Shinhan Bank chính thức mua lại mảng bán lẻ của ANZ, không giấu tham vọng sẽ trở thành một trong những ngân hàng top đầu về kinh doanh thẻ tín dụng.

Năm 2021, Shinhan Bank trở thành là ngân hàng có lợi nhuận cao nhất trong các ngân hàng 100% vốn ngoại với lợi nhuận trước thuế đạt 3.162 tỷ đồng, vượt qua HSBC – ngân hàng nước ngoài lâu đời nhất tại Việt Nam. Tổng tài sản Shinhan Bank cuối năm 2021 cũng tăng lên hơn 149 nghìn tỷ đồng.

Vietcombank tiền thân là Sở Quản lý Ngoại hối thuộc Ngân hàng Quốc gia Việt Nam được thành lập ngày 20/01/1955 theo Nghị định 443/TTg của Thủ tướng Chính phủ. Đến 1/4/1963, Vietcombank chính thức đi vào hoạt động với mô hình ngân hàng thương mại. Tương tự các ngân hàng có vốn chi phối bởi nhà nước, Vietcombank là cánh tay nối dài của NHNN, đóng vai trò quan trọng trong sự phát triển của hệ thống tài chính nói riêng và nền kinh tế Việt Nam nói chung.

Từ một ngân hàng chuyên doanh phục vụ kinh tế đối ngoại, Vietcombank ngày nay đã trở thành một ngân hàng đa năng, hoạt động đa lĩnh vực, cung cấp cho khách hàng đầy đủ các dịch vụ tài chính.

Đây là ngân hàng thương mại nhà nước đầu tiên được Chính phủ lựa chọn thực hiện thí điểm cổ phần hoá, chính thức hoạt động với tư cách là một Ngân hàng Thương mại Cổ phần từ ngày 02/06/2008 sau khi thực hiện thành công kế hoạch cổ phần hóa thông qua việc phát hành cổ phiếu lần đầu ra công chúng. Sau đó, năm 2009, cổ phiếu Vietcombank chính thức được niêm yết trên HoSE.

Năm 2023, Vietcombank sẽ chính thức đón sinh nhật tuổi 60, là ngân hàng lâu đời thứ 2 tại Việt Nam (sau BIDV). Từng là "em út" trong nhóm Big4 về quy mô cũng như lợi nhuận, đến hiện tại Vietcombank đã trở thành ngân hàng có lợi nhuận cao nhất trong hệ thống, thậm chí đã bỏ xa 3 ngân hàng quốc doanh còn lại. Từ năm 2017 đến nay, Vietcombank liên tục là "quán quân" lợi nhuận, riêng năm 2023 đạt trên 36.700 tỷ đồng.

Không chỉ về lợi nhuận mà Vietcombank còn là một trong những ngân hàng có chất lượng tài sản tốt nhất hệ thống. Tổng dư nợ xấu cuối năm 2022 của ngân hàng là 7.662 tỷ đồng với tỷ lệ nợ xấu ở mức 0,67%. Đây cũng là năm thứ 5 liên tiếp Vietcombank duy trì tỷ lệ nợ xấu dưới 1%, thuộc nhóm thấp nhất ngành. Chất lượng tài sản của Vietcombank còn thể hiện ở quỹ dự phòng rủi ro đã lên tới 35.603 tỷ đồng. Tỷ lệ dự phòng bao nợ xấu nội bảng đạt 465%, cao nhất trong hệ thống. Trước đó, giữa năm 2022, tỷ lệ này còn lên tới hơn 500%, là kỷ lục của chính Vietcombank và cũng là của toàn ngành.

Hiện cổ phiếu VCB của Vietcombank là mã có thị giá cao nhất trong ngành ngân hàng với 89.400 đồng/cp. Vốn hóa Vietcombank đứng đầu thị trường chứng khoán Việt Nam, đạt hơn 423 nghìn tỷ đồng, tương đương với gần 18 tỷ USD.

Bài: Minh Vy

Thiết kế: Nhật Vũ

Nhịp sống thị trường

Sự kiện: Mốc son toả sáng

Xem tất cả >>- Khách sạn Sheraton Hà Nội kỷ niệm 20 năm tận tâm theo đuổi sự xuất sắc

- Khởi – Sắc – Thăng hoa: PGBank bước vào hành trình phát triển mới

- SHB nhận Huân chương Lao động hạng Ba nhân kỷ niệm 30 năm thành lập

- [Clip] Phó Chủ tịch SHB Đỗ Quang Vinh hát siêu hay, chiếm spotlight trong lễ kỷ niệm 30 năm thành lập ngân hàng

- SeABank bán 100% vốn góp tại Công ty Tài chính PTF cho AEON Financial Service của Nhật, thu về 4,3 nghìn tỷ đồng

CÙNG CHUYÊN MỤC

Ông Phạm Hồng Hải làm Quyền Tổng giám đốc OCB

22:02 , 03/05/2024