Ngân hàng cho vay nhiều nhất lĩnh vực nào?

Lĩnh vực thương mại chiếm tỷ trọng dư nợ lớn nhất với 23% cơ cấu, tương đương 2,3 triệu tỷ đồng, tại cuối tháng 6.

- 16-08-2021Lãi suất cho vay của ngân hàng nào thấp nhất?

- 14-08-2021Lãi suất cho vay vẫn còn có thể giảm thêm

- 13-08-2021Cho vay nặng lãi 'giúp đỡ người khó khăn', đối tượng có phải chịu án?

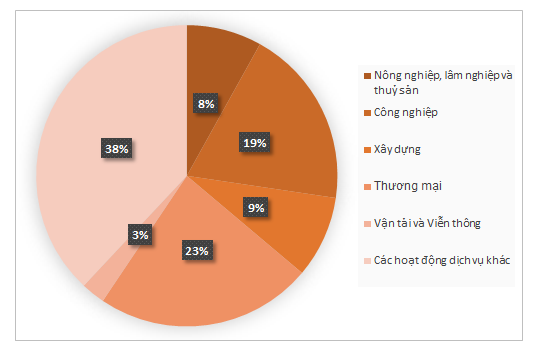

Theo số liệu của Ngân hàng Nhà nước (NHNN) tới cuối tháng 6, tổng dư nợ tín dụng đối với nền kinh tế ở mức hơn 9,78 triệu tỷ đồng, tăng 6,44% so với so với cuối năm 2020. Các hoạt động dịch vụ khác là lĩnh vực chiếm tỷ trọng dư nợ cao nhất gần 38% với hơn 3,7 triệu tỷ đồng, tăng 6% so với cuối năm trước.

Theo sau, lĩnh vực thương mại chiếm 23% cơ cấu, với gần 2,3 triệu tỷ đồng, tăng 8%. Số liệu tài chính các ngân hàng trên sàn chứng khoán công bố cũng cho thấy một số đơn vị tăng giải ngân vào lĩnh vực này, như MSB tăng dư nợ thương mại 35%, lên gần 13.790 tỷ đồng, hay VPBank tăng 21% lên 38.676 tỷ đồng. Một số nhà băng khác như MB, VietCapital Bank, TPBank… tăng 6-12%.

Tỷ trọng dư nợ tín dụng các lĩnh vực trong nền kinh tế. Đơn vị: %. Nguồn: NHNN

Lĩnh vực công nghiệp cũng chiếm tỷ trọng cao trong cơ cấu dư nợ với 19%, ở mức 1,9 triệu tỷ đồng, tăng gần 9% so với đầu năm – đây cũng là nhóm tăng cao nhất trong nửa đầu 2021. Các nhóm tiếp theo lần lượt là xây dựng, nông - lâm nghiệp& thủy sản tỷ trọng 8-9% dư nợ, cuối cùng là vận tải viễn thông với 3%.

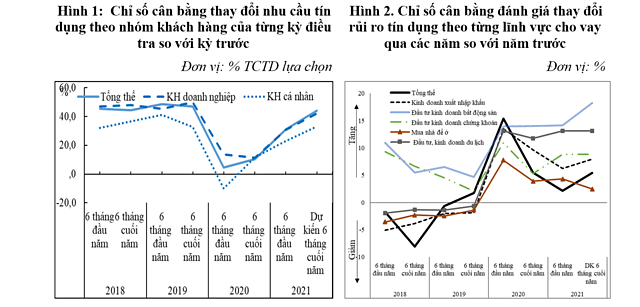

Kết quả từ cuộc khảo sát của NHNN, các tổ chức tín dụng (TCTD) nhận định, bán buôn, bán lẻ, xuất, nhập khẩu và cho vay phục vụ nhu cầu đời sống tiếp tục là động lực chính tăng trưởng tín dụng của hệ thống trong 6 tháng đầu năm, cả năm nay và năm sau. Năm 2021, dệt may là lĩnh vực xếp thứ tư, thay lĩnh vực xây dựng được đánh giá tại kỳ điều tra trước và tiếp tục được thay thể bởi lĩnh vực sản xuất đồ ăn, thức uống trong năm 2022.

Theo các TCTD, nhu cầu tín dụng tổng thể của khách hàng “tăng” trong 6 tháng đầu năm 2021 và dự báo tiếp tục “tăng” trong 6 tháng cuối năm ở tất cả các đối tượng, loại tiền, kỳ hạn và lĩnh vực, ngoại trừ nhu cầu tín dụng cho “đầu tư, kinh doanh du lịch” “giảm” trong 6 tháng đầu năm 2021 và được dự báo phục hồi nhẹ trong 6 tháng cuối năm 2021.

Nguồn: NHNN |

Các TCTD cũng điều chỉnh thu hẹp bớt mức kỳ vọng về xu hướng “gia tăng” nhu cầu tín dụng năm 2021 qua các kỳ điều tra, trong đó, thu hẹp đáng kể đối với kỳ vọng về sự “gia tăng” nhu cầu vay vốn trong lĩnh vực xây dựng, du lịch, vận tải, kho bãi, xuất nhập khẩu, sản xuất phân phối điện, vay mua nhà để ở, công nghiệp hỗ trợ” và đầu tư ứng dụng công nghệ cao.

Trong 6 tháng đầu năm 2021, tỷ lệ TCTD nhận định đã đáp ứng 100% nhu cầu vay vốn của khách hàng đủ điều kiện, cao nhất trong vòng 4 năm trở lại đây với 38 đơn vị, tương đương 44,9% toàn ngành. Tỷ lệ TCTD nhận định đáp ứng từ “75-100%” nhu cầu vay vốn của khách hàng tiếp tục duy trì ở mức cao hơn 90%.

Rủi ro tín dụng được nhận định “tăng” với tốc độ chậm hơn trong nửa đầu năm, so với 6 tháng cuối ở tất cả các lĩnh vực, ngoại trừ các khoản vay kinh doanh tài chính, ngân hàng và bảo hiểm, kinh doanh chứng khoán và kinh doanh du lịch được đánh giá rủi ro “tăng” mạnh hơn.

Mức độ rủi ro của các khoản vay kinh doanh du lịch tiếp tục được nhiều TCTD đánh giá “tăng” cao thứ hai chỉ sau khoản vay đầu tư, kinh doanh bất động sản trong 6 tháng đầu năm 2021. Trước tác động khó lường của dịch Covid-19, rủi ro tín dụng được dự báo “tăng” mạnh hơn trong 6 tháng cuối năm 2021. Rủi ro tín dụng tổng thể năm 2022 được kỳ vọng “giảm nhẹ” so với năm 2021.

Dù mặt bằng rủi ro được nhận định tiếp tục tăng nhẹ trong 6 tháng đầu năm, nhóm 17 ngân hàng thương mại trọng yếu cho biết có xu hướng “nới lỏng” hơn tiêu chuẩn tín dụng đối với khách hàng doanh nghiệp và giữ “không đổi” đối với khách hàng cá nhân trong 6 tháng đầu năm 2021.

Đánh giá 6 tháng cuối năm, các TCTD dự kiến “nới lỏng nhẹ” tiêu chuẩn tín dụng tổng thể của đơn vị mình đối với hầu hết các nhóm khách hàng, trong đó, ưu tiên “nới lỏng” đối với nhóm khách hàng là cá nhân và doanh nghiệp nhỏ và vừa, và áp dụng với hầu hết các lĩnh vực, ngành nghề ưu tiên. Các lĩnh vực dự kiến vẫn “thắt chặt” gồm “đầu tư kinh doanh chứng khoán”, “đầu tư kinh doanh bất động sản”, “kinh doanh tài chính, ngân hàng và bảo hiểm” và “đầu tư, kinh doanh du lịch”.

Các TCTD cho biết cơ sở để dự kiến “nới lỏng” nhẹ tiêu chuẩn tín dụng là các yếu tố “triển vọng kinh tế vĩ mô” khả quan, “chính sách và định hướng của Chính phủ, NHNN” cùng với “năng lực tài chính của TCTD” được cải thiện hơn.

Người đồng hành

CÙNG CHUYÊN MỤC

Sáng tạo bền vững bắt đầu từ môi trường làm việc tích cực

15:30 , 15/11/2024SeABank bầu bổ sung 2 thành viên Ban kiểm soát, có Trưởng BKS mới

15:17 , 15/11/2024Agribank, Nam A Bank tăng lãi suất tiết kiệm online từ hôm nay ngày 15/11

14:58 , 15/11/2024