Ngân hàng nào đang có lãi suất thẻ tín dụng “dễ chịu” nhất hiện nay?

Một trong những loại phí người dùng thẻ thường quan tâm nhất là lãi suất phải trả trên dư nợ hàng tháng, sau khoảng thời gian miễn lãi...

- 23-05-2019Các ngân hàng đang tính lãi thế nào với thẻ tín dụng?

- 22-05-2019Khách hàng "choáng" vì lãi suất thẻ tín dụng quá hạn như tín dụng đen, HSBC nói gì?

- 22-05-2019Chi tiêu lớn, khách hàng “choáng” với cách tính lãi suất khi dùng thẻ tín dụng HSBC

Những năm gần đây, với sự bùng nổ của công nghệ, sự phát triển của hệ thống thanh toán, thì thẻ tín dụng đã trở thành phương tiện thanh toán quen thuộc của nhiều người dân vì sự tiện lợi, bảo mật và nhiều ưu đãi.

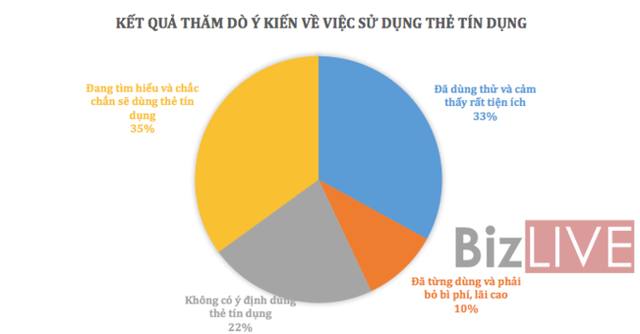

Kết quả khảo sát trực tuyến của BizLIVE cho thấy, trong số hơn 3.000 lượt bạn đọc tham gia bình chọn, có tới hơn 1.000 người, tương đương 35% ý kiến cho biết đang tìm hiểu và chắc chắn sẽ dùng thẻ tín dụng. 33% ý kiến cho biết đang dùng và cảm thấy thẻ tín dụng rất tiện ích.

Sự tiện ích nằm ở chỗ, với thẻ tín dụng, người dùng có thể chi tiêu trước và trả tiền sau. Đặc biệt, do các ngân hàng thường có chính sách miễn lãi lên đến 45-55 ngày nên giúp người dùng chủ động hơn trong chi tiêu, giải quyết những nhu cầu cấp bách về tài chính.

Bên cạnh đó, hiện nay, nhiều nhà băng có sự liên kết với các đơn vị đối tác như trung tâm thương mại, cửa hàng điện máy, công ty bảo hiểm... thực hiện các chương trình bán hàng trả góp lãi suất 0%.

Theo đó, khách hàng có thể chia nhỏ một khoản tiền lớn để thanh toán dần trong một khoảng thời gian nhất định, phù hợp với tình hình ngân sách của bản thân và gia đình.

Ngoài ra, việc sử dụng thẻ tín dụng để mua sắm cũng giúp khách hàng tận dụng được triệt để những ưu đãi khác cho chủ thẻ như hoàn tiền, tích điểm, đổi quà, vốn là những ưu đãi khách hàng ít khi có được khi sử dụng phương thức thanh toán bằng tiền mặt hay bằng thẻ ATM.

Điều này vẫn thường được nói vui là giúp người dùng có thể kiếm tiền ngay cả khi đang chi tiêu.

Như trên, thẻ tín dụng mang lại nhiều lợi ích. Nhưng nó cũng có nhược điểm bởi các loại phí và lãi suất thường ở mức khá cao. Cũng vì lý do này, 10% bạn đọc được khảo sát cho biết đã từng dùng thẻ tín dụng, tuy nhiên, sau đó đã phải bỏ thẻ.

Trong đó, một trong những loại phí người sử dụng thẻ thường quan tâm nhiều nhất là lãi suất phải trả trên dư nợ hàng tháng, sau khoảng thời gian miễn lãi.

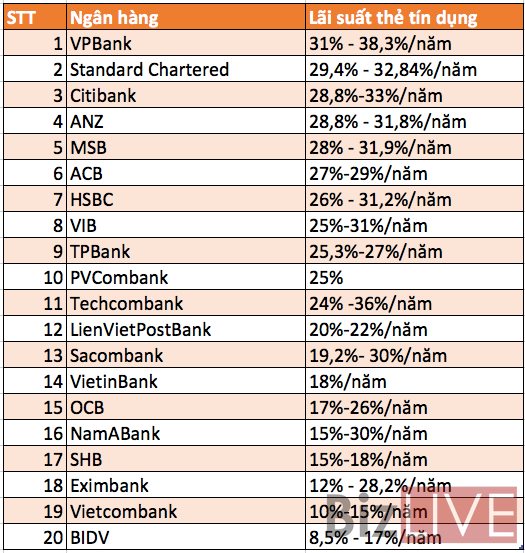

Khảo sát của BizLIVE tại một số ngân hàng cho thấy, khoản lãi này thường ở mức 2 con số, tùy từng ngân hàng và hạng thẻ khác nhau.

Như đối với thẻ Visa Precious của BIDV, mức lãi suất áp dụng là 10,5% - 17,0%/năm.

Lãi suất của thẻ Chuẩn/Vàng/Visa Business của Ngân hàng ACB là 29%/năm, đối với hai loại thẻ tín dụng cao cấp Visa Platium và World Mastercard là 27%/năm.

Tại HSBC , mức lãi suất áp dụng cho thẻ Premier World MasterCard là 26%/năm, cho thẻ Visa Bạch Kim là 27,8%/năm, cho thẻ Visa Vàng là 28%/năm và cho thẻ Visa Chuẩn là 31,2%/năm.

Điều kiện để sử dụng các hạng thẻ phụ thuộc vào hồ sơ tài chính của khách hàng. Theo đó, khách hàng có thu nhập càng cao, lịch sử tín dụng tốt hoặc số tiền gửi tiết kiệm tại ngân hàng lớn thì càng có cơ hội sở hữu thẻ hạng cao. Lãi suất phải trả đối với hạng thẻ này cũng cạnh tranh hơn so với hạng chuẩn.

Ngoài ra, trong trường hợp cần gấp một khoản tiền mặt, khách hàng cũng có thể sử dụng thẻ tín dụng để rút tiền tại ATM. Tuy nhiên, đây thường chỉ được sử dụng như một biện pháp “chống cháy” do mức phí rút tiền thường rất cao, lên tới 4% tổng số tiền giao dịch. Đồng thời, khách hàng sẽ bị tính lãi ngay sau khi tiền được rút ra chứ không phải được miễn lãi 45-55 ngày như khi quẹt thẻ.

Đối với việc sử dụng thẻ tín dụng để thanh toán ở các quốc gia khác, người dùng sẽ phải chịu một loại phí khác là phí chuyển đổi ngoại tệ. Loại phí này cũng khá cao, dao động từ 1% đến 4%, tùy vào chính sách của từng ngân hàng.

Ngoài ra, trường hợp khách hàng thanh toán, trả chậm thẻ tín dụng cũng có thể bị phạt một khoản từ 4% - 6% số tiền thanh toán chậm.

Về bản chất, thẻ tín dụng cũng là một hình thức cho vay tiêu dùng, do vậy, như trên, lãi suất còn ở mức khá cao và biên lãi suất giữa các loại và giữa các ngân hàng khá rộng.

Do vậy, theo các chuyên gia tài chính, để sử dụng thẻ một cách hiệu quả nhất và tránh những rắc rối không đáng có liên quan đến tài chính, người dùng nên nắm rõ các chi phí, lãi suất này để có những điều chỉnh hợp lý.

Đồng thời, cần theo dõi chi tiêu hàng tháng và trả hết số nợ tín dụng tối thiểu đúng kỳ hạn mỗi tháng để có thể tận dụng hết những lợi ích mà thẻ tín dụng mang lại.

BizLive

CÙNG CHUYÊN MỤC