Ngoài Warren Buffett, đây là 5 nhà đầu tư giá trị lỗi lạc nhất thế giới

Để thành công trên thị trường chứng khoán, ngoài việc xây dựng được hệ thống lý luận vững chắc, các nhà đầu tư cần phải tuyệt đối tuân thủ các nguyên tắc đã đề ra.

- 13-04-20185 nguyên tắc cơ bản của đầu tư giá trị

- 11-04-2018Trung Quốc gỡ bỏ hàng loạt rào cản ngành tài chính cho nhà đầu tư nước ngoài

- 10-04-2018Đây là những thứ người giàu không bao giờ đầu tư

- 10-04-2018Vì sao các nhà đầu tư giá trị đích thực luôn có khả năng mua đáy bán đỉnh?

- 06-04-2018Huyền thoại đầu tư Jack Bogle: Cả sự nghiệp chưa bao giờ thấy mức biến động này

Kể từ khi bắt đầu được giảng dạy sau Đại Suy Thoái 1929 – 1933, các triết lý đầu tư giá trị của Benjamin Graham và David Dodd đã mang lại niềm tin và sự thành công vượt trội cho nhiều nhà đầu tư trên thế giới.

Trong số đó, người nổi tiếng nhất chính là nhà đầu tư huyền thoại Warren Buffett. Ông luôn tự nhận mình là người chịu ảnh hưởng lớn bởi các nguyên tắc của Benjamin Graham. Trong suốt giai đoạn 1965 – 2017, ông đã đạt được tỷ suất sinh lời lên tới 20,9%/năm với tập đoàn Berkshire Hathaway của mình .

Điều thú vị ở hầu hết các nhà đầu tư giá trị đó là họ gặt hái thành công nhờ việc lựa chọn phân bổ những khoản tiền khác nhau vào những công ty khác nhau, và ở các thời điểm khác nhau. Mặc dù cách tiếp cận đầu tư của họ là dựa trên cùng một nhóm nguyên tắc được đề xuất bởi Benjamin Graham, và thậm chí một vài người trong số họ đôi khi còn hợp tác cùng nhau, nhưng thành công của họ dường như đến một cách độc lập. Rất ít người trong số họ có chung những khoản đầu tư lớn trong danh mục của mình.

Bởi thế, khi tìm hiểu về đầu tư giá trị, nhà đầu tư Việt Nam nên xem xét kỹ các lý luận đầu tư của những người khác nhau đã thực sự thành công từ việc áp dụng hệ thống các triết lý này.

Dưới đây là 5 nhà đầu tư giá trị được biết tới nhiều nhất nhờ các khoản đầu tư giá trị của họ, ngoài Benjamin Graham và Warren Buffett.

Seth Klarman (1957)

Nhà đầu tư người Mỹ nổi tiếng này đã thành lập quỹ đầu tư mạo hiểm của riêng mình với tên gọi Baupost Group. Quỹ của ông chỉ thua lỗ trong 3 năm kể từ khi thành lập vào năm 1983.

Ông là người theo sát các triết lý về đầu tư giá trị của Benjamin Graham và đặc biệt bị ảnh hưởng bởi khái niệm Biên an toàn. Quỹ của ông ưa thích việc mua những tài sản có giá trị khi chúng đang bị định giá thấp dưới một mức biên an toàn so với giá trị nội tại của nó. Khi các cơ hội cho việc đầu tư giá trị trên thị trường trở nên khan hiếm, ông có thể nắm giữ lượng tiền mặt lên tới 50% danh mục, hoặc thậm chí trả lại tiền mặt cho cổ đông.

Mặc dù vậy, ông vẫn gặt hái được những thành tựu vĩ đại trong suốt sự nghiệp mua bán cổ phiếu của mình. Quỹ của ông đạt tỷ suất sinh lời gần 20%/năm trong suốt quá trình hoạt động của mình , và hiện tại nắm giữ lượng tài sản ròng 1,5 tỷ USD.

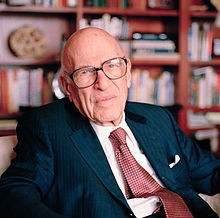

Walter Schloss (1916 – 2012)

Chưa từng học đại học, Schloss bắt đầu công việc đầu tiên liên quan đến cổ phiếu của mình ở vị trí gần như thấp kém nhất trong một văn phòng môi giới tại phố Wall . Sau khi tham gia lớp học về phân tích đầu tư do Benjamin Graham giảng dạy, ông được mời về làm việc tại quỹ Graham-Newman Partnership cùng với Warren Buffett.

Tuy nhiên, trong khi Buffett rất xuất sắc trong việc đánh giá con người và các mô hình kinh doanh, Schloss lại tự nhận mình không có khả năng đó. Chính vì thế, ông chọn cho mình cách làm tuân thủ tuyệt đối các triết lý về đầu tư giá trị của Benjamin Graham. Ông chỉ đánh giá cổ phiếu dựa trên số liệu trong báo cáo tài chính, chuyên săn lùng những công ty có giá thị trường thấp hơn cả vốn lưu động ròng (tài sản lưu động sau khi trừ đi toàn bộ nợ ngắn hạn). Ngoài ra, ông cũng quan tâm đến những công ty hoạt động có tính chu kỳ và đa dạng hóa danh mục lên tới cả trăm cổ phiếu.

Trong suốt cuộc đời đầu tư của mình (1955 – 2002), ông đạt tỷ suất sinh lời hàng năm 15,3%, gấp đôi so với chỉ số S&P 500 trong cùng thời gian trên.

Christopher H.Browne (1946 – 2009)

Sau khi tốt nghiệp Đại học Pennsylvania năm 1969, ông làm việc tại công ty Tweedy-Browne, một công ty môi giới đầu tư sáng lập bởi cha mình, Forrest Tweedy, trong suốt 40 năm. Triết lý đầu tư của ông hoàn toàn dựa trên những gì được Graham giảng dạy.

Một trong các thương vụ nổi tiếng nhất là giúp Warren Buffett thâu tóm Berkshire Hathaway. Ngoài ra, công ty môi giới của ông cũng là địa chỉ mà Benjamin Graham đã giao dịch trong suốt ba thập kỷ. Đồng thời, ông cũng có mối quan hệ thân thích với Walter Schloss.

Ông là tác giả cuốn sách nổi tiếng về đầu tư giá trị có tên The Little Book of Value Investing (tạm dịch Cẩm nang về đầu tư giá trị).

Irving Kahn (1905 – 1915)

Là một trong những đệ tử đầu tiên của Benjamin Graham, ông có một thời gian dài làm trợ giảng cho vị giáo sư cha đẻ của thuyết đầu tư giá trị tại trường Columbia. Ông là một trong những người đóng góp nội dung cho cuốn sách "Phân tích chứng khoán", cuốn sách được xem như kinh thánh của các nhà đầu tư trong suốt thế kỷ XX.

Kahn là một trong những người đầu tiên được cấp chứng chỉ Nhà phân tích tài chính chuyên nghiệp (CFA) bởi Hiệp hội CFA do Benjamin Graham sáng lập. Ngày nay, chứng chỉ CFA là một trong những chứng nhận uy tín nhất trong lĩnh vực phân tích đầu tư tài chính.

Ông thành lập công ty môi giới và đầu tư Kahn Brothers Advisors ở New York năm 1978 với hai người con trai của mình. Công ty tuân thủ tuyệt đối các nguyên tắc của Graham và Dodd, khi chỉ đầu tư vào các công ty có giá thị trường thấp hơn giá trị thực, đặc biệt là những công ty kinh doanh trong các lĩnh vực tẻ nhạt. Tuy nhiên, thay vì tập trung vào các cổ phiếu vốn hóa lớn như Warren Buffett, Kahn Brother lại tìm những công ty nhỏ và vừa.

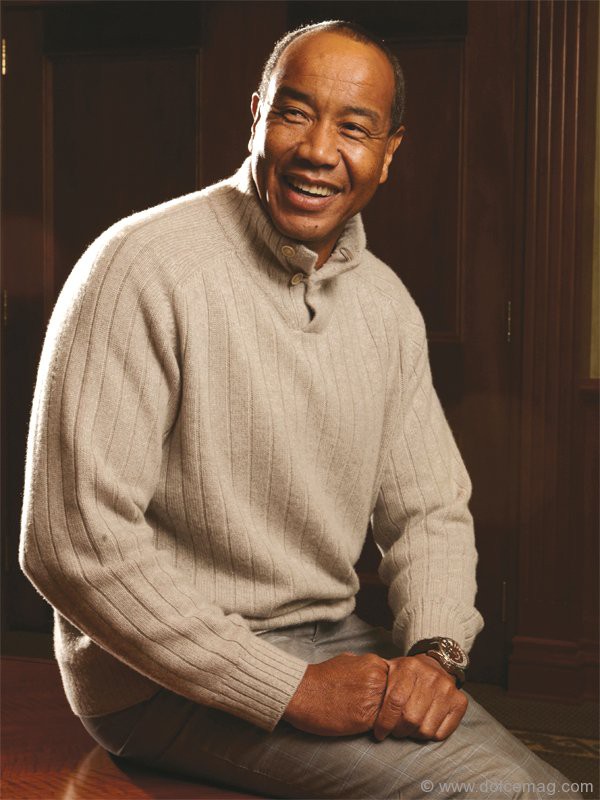

Michael Lee-Chin (1957)

Ông là một trong những tỷ phú giàu nhất Canada hiện nay với tài sản ròng hơn 3 tỷ USD thu được từ các khoản đầu tư của mình. Sinh ra tại Jamaica sau đó chuyển đến Canada để học về kỹ thuật. Lee-Chin bước vào lĩnh vực tài chính ở tuổi 26 với vị trí nhân viên bán hàng cho một quỹ tương hỗ.

Ông thừa nhận mình là người theo đuổi các triết lý đầu tư của Benjamin Graham và những học trò của ông, đặc biệt là Warren Buffett. Ông tổng kết phương pháp lựa chọn doanh nghiệp của mình bao gồm 5 điểm chính: (1) Doanh nghiệp có hoạt động kinh doanh tạo dòng tiền tốt, (2) Hiểu rõ doanh nghiệp mà mình đầu tư, (3) Thận trọng khi đưa ra quyết định, (4) Đảm bảo doanh nghiệp kinh doanh trong một ngành có triển vọng tăng trưởng, (5) Nắm giữ dài hạn.

Hiện nay, ông là Chủ tịch của Portland Holdings, một công ty đầu tư sở hữu danh mục gồm các khoản đầu tư đa dạng trên khắp Caribe và Bắc Mỹ.

Triết lý đầu tư giá trị vẫn là nền tảng thành công

Mặc dù mỗi người phát triển những cách tiếp cận cho riêng mình, cơ sở lý luận của cả 5 nhà đầu tư đều xuất phát từ nền tảng cơ bản là hệ thống các triết lý đầu tư giá trị của Benjamin Graham.

Hiện tại, trong bối cảnh thị trường bị tác động mạnh bởi sự phát triển công nghệ và các hình thức đầu tư mới lạ, nhiều người trong số họ vẫn tuyệt đối trung thành với phương pháp đã khiến họ thành công trong nhiều thập kỷ.

Bởi thế, để thành công trên thị trường chứng khoán, ngoài việc xây dựng được hệ thống lý luận vững chắc, các nhà đầu tư cần phải tuyệt đối tuân thủ các nguyên tắc đã đề ra.