Nhiều tổ chức lớn tranh mua đẩy giá trúng bình quân của Idico lên 23.940 đồng/cp, cao hơn 33% so với giá khởi điểm

Những nhà đầu tư đặt giá thấp hơn 23.200 đồng đều không trúng. Nhà đầu tư nước ngoài trúng 75% lượng đấu giá.

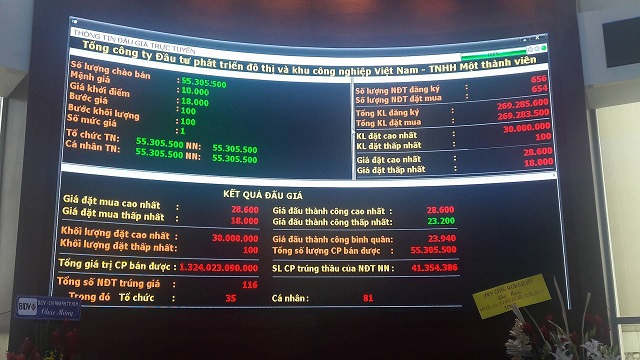

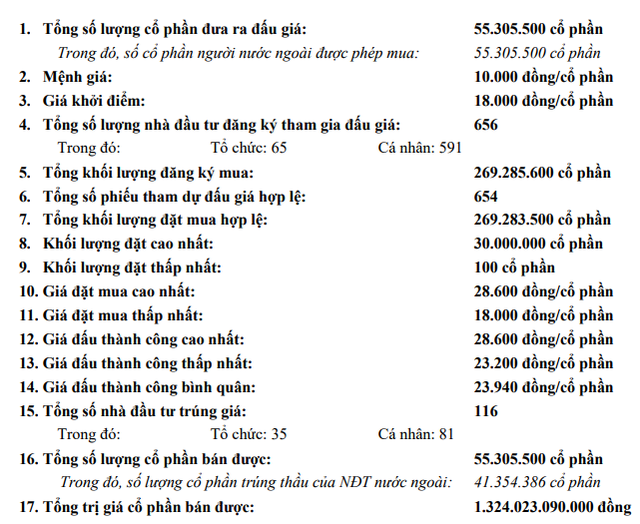

Sáng nay 05/10), tại Sở Giao dịch Chứng khoán Thành phố Hồ Chí Minh (HOSE), Tổng công ty Đầu tư Phát triển đô thị và khu công nghiệp Việt Nam (IDICO) đã tổ chức buổi đấu giá cổ phần lần đầu ra công chúng (IPO).

Khối lượng cổ phiếu đấu giá là 55,3 triệu cổ phần với mức giá khởi điểm 18.000 đồng/cổ phiếu. Có tổng cộng 656 nhà đầu tư tham gia đấu giá, trong đó có 582 cá nhân trong nước, 9 cá nhân nước ngoài, 25 tổ chức trong nước và 40 tổ chức nước ngoài. Tổng khối lượng cổ phần đăng ký mua là 269,28 triệu đơn vị, gấp 5 lần khối lượng chào bán.

Phiên đấu giá kết thúc với mức giá trúng thấp nhất 23.200 đồng/cổ phiếu. Mức giá bình quân 23.940 đồng/cổ phiếu.

Nhà đầu tư nước ngoài đã trúng 41,35 triệu cổ phiếu, tương đương 75% lượng đấu giá.

3 mức giá có khối lượng đặt mua cao nhất tính đến 11.30 phút sáng là mức giá 19.100 đồng với khối lượng lên đến 30,4 triệu đơn vị (chủ yếu đến từ CTCK HSC); mức giá 22.200 đồng/cổ phiếu được đặt mua với khối lượng 30,1 triệu đơn vị; mức giá 21.600 được đặt mua với khối lượng 27,5 triệu cổ phiếu.

Theo đề án cổ phần hóa, IDICO sẽ có số cổ phần dự kiến là 300 triệu đơn vị, tương ứng vốn điều lệ 3.000 tỷ đồng. Trong đó, số cổ phần Nhà nước là 108 triệu, tương ứng tỷ lệ sở hữu 36% vốn điều lệ; cổ phần ưu đãi bán cho người lao động 1,69 triệu CP (0.54%); còn 55,3 triệu cổ phần sẽ được bán đấu giá công khai (tương đương tỷ lệ 18.44% vốn điều lệ); chào bán 135 triệu cổ phần (45% vốn điều lệ) cho nhà đầu tư chiến lược.

Trong buổi roadshow được tổ chức trước thềm IPO, Tổng giám đốc IDICO Nguyễn Văn Đạt cho biết, số nhà đầu tư quan tâm muốn trở thành cổ đông chiến lược của Idicco có tới 12 nhà đầu tư. IDICO cũng đã chính thức nhận đặt cọc của 3 nhà đầu tư lớn.

IDICO cũng đã xác nhận Tổng Công ty Phát triển Đô thị Kinh Bắc (KBC), Tập đoàn Bitexco và Tập đoàn SSG là 3 cái tên đã nộp đủ hồ sơ và đặt cọc.

Trao đổi bên lề cuộc đấu giá, đại diện IDICO cho biết nhiều khả năng đối tác chiến lược của IDICO sẽ bao gồm cả 3 cái tên trên nếu tổng lượng đặt mua thấp hơn 45% vốn. Trong trường hợp sau kiểm tra hồ sơ của 3 nhà đầu tư mà lượng đặt mua cao hơn 45% thì mới tổ chức đấu giá. Mức giá tham chiếu phải trên mức giá IPO bình quân.

Tiêu chí lựa chọn nhà đầu tư chiến lược mà IDICO đưa ra là nhà đầu tư phải có kinh nghiệm trong ít nhất 1 trong 3 lĩnh vực kinh doanh chính của Công ty bao gồm: 1) đầu tư, kinh doanh hạ tầng kỹ thuật khu công nghiệp và hạ tầng giao thông; (2) sản xuất và kinh doanh điện năng; (3) đầu tư, kinh doanh phát triển nhà và đô thị, thi công xây lắp.

Đồng thời, tiêu chí dành cho các nhà đầu tư tiềm năng muốn trở thành cổ đông chiến lược của IDICO là phải có tổng tài sản tối thiểu 2.500 tỷ và vốn chủ sở tối thiểu 1.500 tỷ đồng vào thời điểm kết thúc niên độ tài chính. Báo cáo tài chính 3 năm gần nhất (2014, 2015, 2016) đảm bảo đủ khả năng tài chính để mua tối thiểu 15% vốn điều lệ của Công ty.

Đại diện của IDICO cũng cho biết, chiến lược kinh doanh trong giai đoạn tiếp theo của IDICO phụ thuộc rất nhiều vào các cổ đông chiến lược.

Trí Thức Trẻ