Đến chiều 25/4, đã có 15 ngân hàng công bố lợi nhuận quý I: VPBank tăng mạnh, ACB hé lộ nguyên nhân sụt giảm

Tính đến chiều ngày 25/4, đã có 15 ngân hàng công bố con số lợi nhuận quý I/2024. Trong đó, VPBank, BVBank, OCB, ABBank là các ngân hàng mới công bố kết quả kinh doanh với nhiều số liệu đáng chú ý.

- 25-04-2024Quý I/2024, BVBank tăng trưởng mạnh từ thu nhập lõi, hoàn thành 35% kế hoạch lợi nhuận năm

- 24-04-2024VPBank báo lợi nhuận trước thuế hợp nhất quý 1/2024 tăng 64% so với cùng kỳ

- 22-04-2024Vì sao lợi nhuận quý 1/2024 của MB sụt giảm so với cùng kỳ?

- 20-04-2024Cập nhật lợi nhuận ngân hàng quý 1: Nhiều ông lớn báo lãi sụt giảm, một nhà băng tăng 85%

- 09-02-2024[Video] Toàn cảnh cuộc đua lợi nhuận ngân hàng 10 năm: Vietcombank "cô đơn" trên đỉnh suốt 8 năm

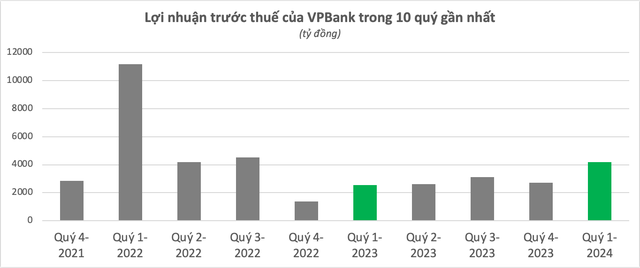

VPBank lãi hợp nhất gần 4.200 tỷ, tăng 64% so với cùng kỳ 2023

Trong quý đầu năm 2024, VPBank ghi nhận lợi nhuận trước thuế hợp nhất đạt gần 4,2 nghìn tỷ đồng, tăng gần 66% so với quý liền trước và 64% so với cùng kỳ. Riêng tại ngân hàng mẹ, lợi nhuận trước thuế của quý 1 đạt hơn 4,9 nghìn tỷ đồng, tăng gần gấp đôi so với quý 4/2023, với tổng thu nhập hoạt động tăng 15% và thu nhập lãi thuần tăng 25% so với cùng kỳ.

Tính gộp lợi nhuận ngân hàng mẹ với VPBankS và OPES, VPBank thu về gần 5.200 tỷ đồng, tăng xấp xỉ 2 lần so với quý cuối năm 2023.

Kết thúc quý 1, tín dụng hợp nhất của VPBank tăng 2,1% so với đầu năm – cao hơn mức trung bình ngành (1,3%), và tăng gần 22% so với cùng kỳ, đạt gần 613 nghìn tỷ đồng.

Huy động vốn từ khách hàng và giấy tờ có giá của ngân hàng hợp nhất tăng 2,4% so với cuối năm 2023 và tăng hơn 21% so với cùng kỳ.

OCB lãi trước thuế hơn 1.200 tỷ, tăng 23%

Tổng kết quý 1/2024, OCB ghi nhận lợi nhuận trước thuế đạt 1.214 tỷ đồng, tăng 23% so với cùng kỳ.

Trong 3 tháng đầu năm, tổng thu thuần của OCB đạt 2.287 tỷ đồng, tăng 9,4% so với cùng kỳ năm 2023, trong đó, đóng góp chính cho tăng trưởng đến từ thu nhập lãi thuần và hoạt động kinh doanh ngoại hối.

Thu nhập lãi thuần trong quý đạt 1.901 tỷ đồng, tăng 8,6% so với cùng kỳ và chiếm 83,12% tổng thu thuần.

Nguồn thu nhập ngoài lãi cũng tăng trưởng tốt với mức tăng 13,8% lên 386 tỷ đồng. Riêng lãi thuần từ kinh doanh ngoại hối đạt 118 tỷ đồng, gấp 2,4 lần cùng kỳ năm trước nhờ tận dụng cơ hội biến động mạnh của tỷ giá trong những tháng đầu năm.

Tính đến ngày 31/3/2024, dư nợ thị trường 1 của OCB tăng 3,5% so với cuối năm 2023, đạt 153.199 tỷ đồng. Tổng tài sản duy trì ổn định, đạt gần 237 nghìn tỷ đồng. Huy động vốn thị trường 1 đạt hơn 163.400 tỷ.

Các chỉ số liên quan về quản trị rủi ro như hệ số an toàn vốn (CAR), hệ số nguồn vốn ngắn hạn cho vay trung dài hạn, hệ số cho vay trên huy động (LDR), được OCB đảm bảo ở mức an toàn. Tỷ lệ nợ xấu kiểm soát dưới 3%, đáp ứng mọi quy định của NHNN. Chỉ số thanh khoản ổn định với bộ đệm tài sản thanh khoản đầy đủ.

BVBank lãi 69 tỷ trong quý I

Ngân hàng Bản Việt (BVBank - mã chứng khoán: BVB) vừa công bố kết quả kinh doanh quý 1/2024. Theo đó, Nhờ tăng trưởng cao từ nguồn thu từ hoạt động kinh doanh cốt lõi, trong 3 tháng đầu năm, BVBank đã hoàn thành 35% kế hoạch lợi nhuận năm, ghi nhận lãi trước thuế đạt 69 tỷ đồng.

Kết thúc 3 tháng đầu năm, BVBank ghi nhận quy mô tổng tài sản đạt gần 84.000 tỷ đồng, tăng 7% so với cùng kỳ năm 2023.

Tính đến thời điểm 31/3/2024, tổng dư nợ tín dụng của ngân hàng đạt gần 66.500 tỷ đồng, tăng trưởng 10% so với cùng kỳ năm trước. Trong đó, động lực tăng trưởng chính đến từ cho vay cá nhân và tổ chức kinh tế, với dư nợ cho vay đạt hơn 57.000 tỷ đồng, tăng trưởng 6,7% so với cùng kỳ.

Dư nợ cho vay giảm nhẹ 1,2%, trong đó dư nợ cho vay giảm vào tháng 1 và nhanh chóng tăng trở lại trong 2 tháng cuối quý.

Ở chiều thanh khoản, tổng huy động tăng trưởng 6,4% so với quý I/2023.

MSB: Lợi nhuận trước thuế 1.530 tỷ đồng

MSB mới công bố kết quả kinh doanh quý I với lợi nhuận trước thuế đạt 1.530 tỷ đồng, tăng nhẹ so với với cùng kỳ 2023 và tương đương 22,5% kế hoạch cả năm.

Tổng thu nhập hoạt động quý 1 của MSB đạt hơn 3.100 tỷ đồng, tăng gần 9% so với cùng kỳ 2023. Thu nhập lãi thuần vẫn là trụ cột tăng trưởng khi đạt gần 2.400 tỷ đồng, tăng 9,6%. Thu nhập ngoài lãi/tổng thu nhập giữ tỷ trọng hiệu quả với tỉ lệ trên 24%.

Trong quý 1, tăng trưởng tín dụng quý 1 đạt 5,6%. Tổng tài sản của MSB đạt gần 279.000 tỷ đồng khi kết thúc 3 tháng đầu năm.

Ở khía cạnh khác, tiền gửi khách hàng tăng 4,1% so với cuối năm 2023. Trong đó, tổng tiền gửi không kỳ hạn của ngân hàng đạt gần 40.300 tỷ đồng, tăng 14,64%, đưa tỷ lệ CASA/Tổng tiền gửi đạt mức 29,21%, tăng hơn gần 3 điểm % so với 31/12/2023.

Trong bối cảnh tổng tài sản và tổng thu thuần đều tăng, ngân hàng duy trì biên lãi ròng (NIM) ở mức 3,87%. Chi phí hoạt động của ngân hàng được kiểm soát tốt hơn giúp hệ số chi phí hoạt động trên doanh thu (CIR) giảm xuống mức 33,6% so với mức 39,26% cuối năm 2023.

Tại thời điểm 31/3/2024, tỷ lệ cho vay trên tiền gửi (LDR) ở mức 71,9% và tỷ lệ nguồn vốn ngắn hạn cho vay trung - dài hạn (MTLT) ở mức 28,78%. Tỷ lệ an toàn vốn (CAR) hợp nhất ở mức 12,15% vào cuối quý 1, cao hơn nhiều so với mức tối thiểu 8% theo quy định.

ACB lãi 4.900 tỷ trong quý I, giảm nhẹ so với cùng kỳ 2023

Tính đến cuối tháng 3/2024, lợi nhuận trước thuế hợp nhất của ACB đạt 4,9 nghìn tỷ, hoàn thành 22% kế hoạch năm. Lợi nhuận Quý giảm nhẹ so với cùng kỳ do cùng kỳ năm 2023 có khoản thu nhập bất thường và tăng trích lập dự phòng nợ vay. Hiện tỷ lệ nợ xấu của ACB ở mức 1,45%. Nếu không gồm tác động của nhóm nợ theo CIC thì tỷ lệ nợ xấu của ACB chỉ ở mức 1,3%.

Theo báo cáo, tín dụng của ACB đạt 506 nghìn tỷ, huy động đạt gần 493 nghìn tỷ. So với đầu năm, mức tăng trưởng lần lượt của tín dụng và huy động là 3,8% và 2,1%, cao hơn mức tăng trưởng của ngành. Trong đó, tỷ lệ CASA ghi nhận mức tăng trưởng ấn tượng với 23,7%. Bên cạnh đó, tăng trưởng tốt từ các hoạt động kinh doanh cốt lõi, thu nhập lãi và thu nhập từ hoạt động dịch vụ đưa tổng thu nhập ACB đạt gần 8,2 nghìn tỷ, tăng trưởng 3,1%. Tỷ lệ ROE của ACB ở mức 23,4%, ACB tiếp tục dẫn đầu thị trường về mức độ hiệu quả.

Quý I, ABBank lãi 178 tỷ đồng

Ngân hàng TMCP An Bình (ABBank) vừa công bố kết quả kinh doanh quý đầu năm 2024 với lợi nhuận trước thuế quý I/2024 đạt 178 tỷ đồng.

Cụ thể, tính đến hết ngày 31/3/2024, ABBank ghi nhận tổng huy động đạt 127.382 tỷ đồng, tổng dư nợ đạt 125.108 tỷ đồng, lần lượt tăng 8,29% và 10,06% so với cùng kỳ năm 2023.

Trong quý I, ABBank đã trích lập 177 tỷ đồng vào quỹ dự phòng rủi ro tín dụng, tương đương tăng 51,51% so với cùng kỳ năm 2023. Sau trích lập dự phòng.

Tại thời điểm cuối tháng 3, ABBank duy trì chỉ số CAR ở mức 11,49%, cao hơn so với yêu cầu tối thiếu (>= 8%) của Ngân hàng Nhà nước. Chất lượng tài sản cũng được đảm bảo theo quy định với tỷ lệ nợ xấu duy trì mức dưới 3%.

TPBank: Lợi nhuận trước thuế đạt hơn 1.800 tỷ đồng

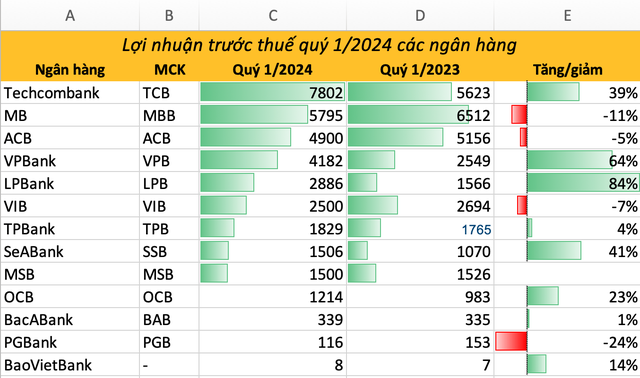

Techcombank: Lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 38,7%.

MB: Lợi nhuận trước thuế gần 5.800 tỷ đồng, giảm 11%.

LPBank: Lợi nhuận trước thuế gần 2.900 tỷ đồng, tăng 84%.

BacABank: Lợi nhuận trước thuế 339 tỷ đồng, tăng 1%.

PGBank: Lợi nhuận trước thuế 116 tỷ đồng, giảm 24%.

VIB: Lợi nhuận trước thuế hơn 2.500 tỷ đồng.

SeABank: Lợi nhuận trước thuế hơn 1.500 tỷ, tăng 41%.

BaoVietBank lãi 8 tỷ đồng, tăng so với mức lãi 7 tỷ đồng của năm 2023.

Như vậy, Techcombank hiện đang tạm dẫn đầu ngành ngân hàng với lợi nhuận trước thuế đạt 7.802 tỷ đồng, tăng 39% so với cùng kỳ năm trước. MB đứng vị trí thứ hai với lợi nhuận 5.795 tỷ đồng, giảm 11%. Cùng kỳ năm trước, MB từng ghi nhận lợi nhuận cao hơn Techcombank. Đứng thứ ba là ACB với mức lợi nhuận trước thuế dự kiến đạt 4.900 tỷ đồng.

Xét về tốc độ tăng trưởng lợi nhuận, LPBank đứng đầu khi cao hơn 84% so với quý I/2023. Đứng sau lần lượt là VPBank (+64%), SeABank (+41%), Techcombank (+39%), OCB (+23%).

An ninh Tiền tệ

Sự kiện: KQKD ngân hàng quý 1/2024

Xem tất cả >>- 3 ngân hàng nào đang giữ gần 100.000 tỷ đồng của Kho bạc Nhà nước?

- Toàn cảnh bảng xếp hạng lợi nhuận quý 1/2024 của 28 ngân hàng

- Quý I/2024 - Nam A Bank ghi nhận lợi nhuận tăng hơn 30%

- HDBank báo lợi nhuận 4.028 tỷ đồng trong quý I, tăng 46,8% so với cùng kỳ, ROE đạt 26,7%

- Đến trưa 27/4, đã có 21 ngân hàng công bố lợi nhuận quý I: VietinBank vượt MB; HDBank, Nam A Bank và nhiều nhà băng báo lãi kỷ lục

CÙNG CHUYÊN MỤC

LPBank bắt đầu các thủ tục đổi tên thành Ngân hàng Lộc Phát Việt Nam

15:37 , 04/05/2024

Tỷ giá sẽ giảm từ quý III?

14:26 , 04/05/2024