Sửa đổi Thông tư 36: Giãn lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn

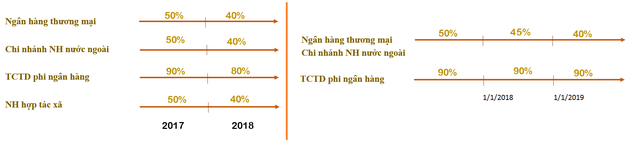

Tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn đối với các tổ chức tín dụng sẽ áp dụng tỷ lệ 40% vào năm 2019 thay vì năm 2018 như Thông tư trước đó quy định. Theo dự thảo này, tỷ lệ trên sẽ chỉ giảm xuống 45% khi tới năm 2018.

- 05-07-2014Doanh nghiệp muốn lãi suất cho vay ngắn hạn từ 5-6%, trung hạn dưới 10%

- 21-08-2013Quan ngại lãi suất trung hạn

- 07-05-2013Thủ tướng Chính phủ phê duyệt Chương trình Quản lý nợ trung hạn 2013 – 2015

Thay đổi lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn

Ngân hàng Nhà nước mới đây đã công bố để lấy ý kiến đóng góp Dự thảo Thông tư sửa đổi, bổ sung một số điều của Thông tư số 36/2014/TT-NHNN ngày 20/11/2014. Như vậy, đây đã là lần thứ hai Thông tư 36 được sửa đổi.

Trước đó, vào ngày 27/5/2016, Thông tư 06/2016/TT-NHNN sửa đổi, bổ sung một số điều của Thông tư 36/2014/TT-NHNN quy định các giới hạn, tỷ lệ an toàn trong hoạt động của các tổ chức tín dụng cũng đã chính thức được áp dụng với những thay đổi chính nằm ở tỷ lệ vốn ngắn hạn cho vay trung dài hạn và hệ số rủi ro đối với một số lĩnh vực.

Tại dự thảo sửa đổi lần này, lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn một lần nữa được điều chỉnh. Theo đó, tỷ lệ này sẽ ở mức 45% vào năm 2018 và xuống mục tiêu 40% vào năm 2019 đối với Ngân hàng, chi nhánh ngân hàng nước ngoài. Nếu được thông qua, việc giảm tỷ lệ sử dụng vốn ngắn hạn cho vay trung dài hạn từ 60% (năm 2016) xuống 40% sẽ được lùi lại 2 năm so với những ý kiến ban đầu khi thực hiện sửa đổi Thông tư 36.

Thay đổi lần này được thực hiện dựa trên cơ sở đánh giá tác động số liệu giám sát của NHNN và số liệu kinh tế vĩ mô, tình hình kinh tế các tháng đầu năm 2017, cũng như định hướng điều hành chính sách kinh tế vĩ mô của Chính phủ trong những tháng cuối năm. Trước đó, tại phiên họp Chính phủ thường kỳ tháng 5/2017, Thủ tướng cũng đã ra Nghị quyết giao NHNN xem xét, điều chỉnh mở rộng hạn mức tín dụng cho vay trung dài hạn của các tổ chức tín dụng.

Ngoài ra, với các ngân hàng, chi nhánh ngân hàng nước ngoài tham gia các chương trình, dự án theo chỉ đạo của Chính phủ, việc xác định các giới hạn, tỷ lệ bảo đảm an toàn cũng có đặc thù riêng. Như chương trình tín dụng khuyến khích phát triển nông nghiệp công nghệ cao, Phó Thủ tướng Vương Đình Huệ cũng đã giao NHNN theo thẩm quyền xem xét đề nghị của các NHTM, quyết định việc cho phép loại trừ dư nợ cho vay trung, dài hạn đối với lĩnh vực nông nghiệp công nghệ cao trong việc đáp ứng tỷ lệ sử dụng nguồn vốn ngắn hạn để cho vay trung, dài hạn này.

Lộ trình giảm tỷ lệ vốn ngắn hạn cho vay trung dài hạn theo Thông tư 06 và dự thảo dự kiến.

Trái phiếu DATC nâng hệ số rủi ro lên 20%

Cách phân nhóm và tính tổng tài sản có rủi ro cũng có thay đổi về hệ số rủi ro đối với một số khoản mục. Những thay đổi này có thể ảnh hưởng đến mẫu số trong công thức tính hệ số CAR của các ngân hàng. Thông tư 06 trước đó đã tăng tăng hệ số rủi ro khoản phải đòi để kinh doanh bất động sản từ 150% lên 200% (thay vì 250% như dự kiến trước đó).

Trong lần thay đổi này, có ba nhóm chính được điều chỉnh hệ số rủi ro. Cụ thể, tài sản có là trái phiếu do DATC phát hành có hệ số rủi ro 20% thay vì 0% trước đó. Như vậy, trái phiếu do DATC phát hành cũng sẽ được đối xử tương tự trái phiếu VAMC khi tính tổng tài sản có rủi ro.

Cùng đó, khoản phải đòi TCTD, chi nhánh ngân hàng nước ngoài (NHNNg) khác hoặc do TCTD, chi nhánh NHNN khác bảo lãnh thanh toán được nâng hệ số rủi ro từ 20% lên 50% để dần tiếp cận với quy định tại Thông tư 41.

Ngoài ra, cũng để tiệm cận Thông tư 41, hệ số rủi ro các khoản phải đòi đối với Ủy ban nhân dân tỉnh, thành phố trực thuộc TW giảm từ 20% xuống 0%.

Người đồng hành