Ngân hàng đầu tư ở Trung Quốc: Nội đánh bật ngoại

Đừng ngạc nhiên khi nhìn thấy một số căn phòng làm việc trống rỗng tại các “ông lớn” ngân hàng đầu tư toàn cầu ở châu Á trong những ngày này.

- 11-05-2015Ngân hàng đầu tư ở châu Á mất 43 tỷ USD vì giá dầu giảm

- 23-10-2014Khi ngân hàng đầu tư không còn hấp dẫn

- 10-06-2014Chuyện làm ăn mùa World Cup của nhân viên ngân hàng đầu tư

Luật lệ siết chặt cùng với sự trỗi dậy của các đối thủ cạnh tranh đến từ Trung Quốc đã làm giảm số vụ IPO và M&A mà các ngân hàng Mỹ và châu Âu được chỉ định là ngân hàng bảo lãnh. Năm ngoái, các dịch vụ này đã đem về cho họ 7 tỷ USD tiền phí.

Tuy nhiên, trong môi trường kinh doanh ở châu Á đã thay đổi, các ngân hàng đầu tư phương Tây giờ đây sẵn sàng để trống các vị trí lãnh đạo cấp cao từng thuộc về những người mang lại các thương vụ sinh lời lớn bằng cách tận dụng mối quan hệ cá nhân với lãnh đạo của các tập đoàn lớn ở Trung Quốc. Đồng thời, các quy định chặt chẽ hơn cũng khiến nhân sự trong ngành ngân hàng vốn là những người rất tham vọng không còn mặn mà với vị trí lãnh đạo ở một ngân hàng toàn cầu.

“Môi trường pháp lý trở nên khắc nghiệt hơn, trong khi mỗi ngân hàng đều đang thực hiện các bước điều chỉnh chiến lược theo nhiều cách khác nhau, bởi vậy những người có trình độ cao không muốn làm việc tại các ngân hàng đầu tư ở châu Á nữa”, David Chin (47 tuổi) nói. Tháng 6 vừa qua, Chin vừa rời khỏi vị trí lãnh đạo mảng ngân hàng đầu tư ở châu Á của UBS.

Chin đã có tới 21 năm làm việc ở UBS và thực hiện những thương vụ đình đám như vụ IPO 4 tỷ USD ngân hàng Minsheng (Trung Quốc) năm 2009 hay vụ IPO 11,2 tỷ USD của Bank of China năm 2006. Anh đang có kế hoạch cộng tác giảng dạy ở ĐH Cambridge vào tháng 9 tới.

Tới nay UBS vẫn chưa hề thông báo người sẽ thay thế Chin.

Bắt đầu từ năm ngoái, nhiều người đã từng có hàng chục năm kinh nghiệm làm việc tại các chi nhánh châu Á của Deutsche Bank, Credit Suisse và Citigroup đã lũ lượt ra đi trong bối cảnh hoạt động ở Trung Quốc ngày càng khó khăn hơn và các ngân hàng toàn cầu đang đối mặt với áp lực từ cổ đông buộc họ phải gia tăng lợi nhuận.

Trong khi đó, các ngân hàng và công ty môi giới chứng khoán của Trung Quốc đang lấp vào khoảng trống này. 6 tháng đầu năm nay, họ kiếm được 2,7 tỷ USD tiền phí từ hoạt động ngân hàng đầu tư. Đây là tiền phí thu được từ các dịch vụ tư vấn M&A, thu xếp các khoản vay hợp vốn và bảo lãnh phát hành chứng khoán.

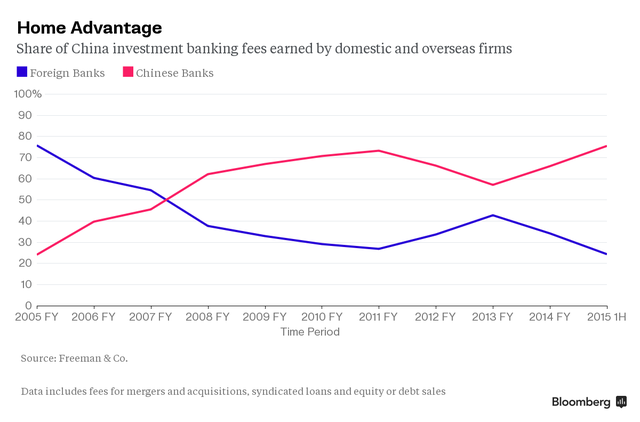

Tỷ trọng số phí thu được từ mảng ngân hàng đầu tư ở Trung Quốc của các ngân hàng Trung Quốc và ngân hàng ngoại

Lần đầu tiên, 8 ngân hàng kiếm được nhiều phí nhất từ các thương vụ ở Trung Quốc đều là ngân hàng Trung Quốc. UBS là ngân hàng toàn cầu duy nhất lọt top 10. Cùng kỳ năm 2014, có tới 5 ngân hàng trong top 10 là ngân hàng ngoại.

Cũng giống như Chin, Henry Cai từng là Chủ tịch khối tài chính doanh nghiệp tại khu vực châu Á – Thái Bình Dương của Deutsche Bank. Ông được gọi là “bố già của các doanh nghiệp tư nhân Trung Quốc” vì vai trò trong làn sóng niêm yết ở nước ngoài của các doanh nghiệp Trung Quốc được bắt đầu từ cuối những năm 1990. Cai cũng có vai trò to lớn trong làn sóng niêm yết trên sàn Hồng Kông của các tập đoàn nhà nước Trung Quốc.

Tuy nhiên, tháng 2 vừa qua Cai đã quyết định rời Deutsche Bank và hiện đang làm cố vấn cho cả chính phủ Đức và Trung Quốc. Dường như Deutsche Bank cũng không có kế hoạch thay thế.

Zhang Liping, 56 tuổi, tháng trước cũng rời khỏi vị trí CEO tại chi nhánh Trung Quốc của Credit Suisse sau 11 năm gắn bó. Zhang có mối quan hệ rất thân thiết với các định chế tài chính của Trung Quốc như ICBC – ngân hàng đã thực hiện vụ IPO trị giá 16 tỷ USD trên sàn Hồng Kông năm 2006 với ngân hàng bảo lãnh là Credit Suisse.

Cùng với sự cạnh tranh khốc liệt hơn từ các ngân hàng Trung Quốc, các ngân hàng đầu tư toàn cầu cũng phải thận trọng hơn khi thực hiện các thương vụ mới vì những rủi ro pháp lý. Trên khắp thế giới, các ngân hàng ráo riết kiểm tra nội bộ sau những khoản tiền phạt khổng lồ có liên quan đến rửa tiền và trốn thuế.

Đối với các thương vụ ở Trung Quốc, cuộc điều tra của Bộ Tư pháp Mỹ có liên quan đến các “thái tử” ở JPMorgan Chase đã tạo ra hiệu ứng đặc biệt.

Một nguyên nhân khác khiến các ngân hàng bỏ ngỏ vị trí lãnh đạo là rất khó để tìm ra người thay thế. Sau đó là môi trường ngày càng khắc nghiệt đối với tất cả các ngân hàng đầu tư trên toàn thế giới kể từ sau khủng hoảng tài chính.

Chin cho rằng giờ đây các ngân hàng đang tập trung vào các lĩnh vực sinh lợi nhiều hơn như quản lý tài sản, phân phối nợ hoặc phát hành chứng khoán hay giao dịch hợp đồng phái sinh. Do đó các ngân hàng cần những người thành thạo các kỹ năng này thay vì những nhân viên có mối quan hệ tốt như trước đây.

CÙNG CHUYÊN MỤC