Thấy gì từ 'cơn điên' của dòng tiền?

Dòng tiền đầu cơ đang ồ ạt chảy vào những mã cổ phiếu có nội tại kém hoặc chưa rõ ràng, nhưng đang được bơm thổi, thậm chí bởi chủ tịch của mình. Các chuyên gia nhận định nhà đầu tư chỉ nên dành tỷ trọng nhỏ danh mục thử "vận may" với dòng cổ phiếu này.

Sôi động nhóm penny

Trong phiên 15/9, VN-Index tiếp tục giằng co và biến động trong biên độ hẹp, kết phiên tăng 6,13 điểm, còn nhóm VN30 tăng 6,69 điểm lên 1.444,85 điểm, GTGD là hơn 7.437 tỷ đồng, chỉ chiếm 38,7% giá trị giao dịch toàn sàn HOSE.

Trong khi đó, thanh khoản dồi dào ở các cổ phiếu tầm trung lẫn vốn hóa nhỏ lại đang là yếu tố giữ nhiệt cho thị trường. Hàng loạt cổ phiếu đã tăng giá chóng mặt bất chấp các nhịp giảm hoặc đi ngang của VN-Index. Phần lớn nhà đầu tư nhỏ lẻ giao dịch ở hai nhóm cổ phiếu này và đang kiếm lợi nhuận rất tốt. Vì vậy thị trường vẫn đem lại cảm giác khá sôi động dù điểm số chung đi lên hầu như không đáng kể.

Thống kê cho thấy, từ đầu tháng 8 đến nay, cổ phiếu VNSmallcap và VNMidcap đã có đà tăng mạnh bất kể sự biến động của toàn thị trường, trong đó nhóm Louis Holdings bao gồm TGG, BII, APG, GKM, SMT và AGM là những cái tên được nhắc đến nhiều nhất khi tăng giá chóng mặt.

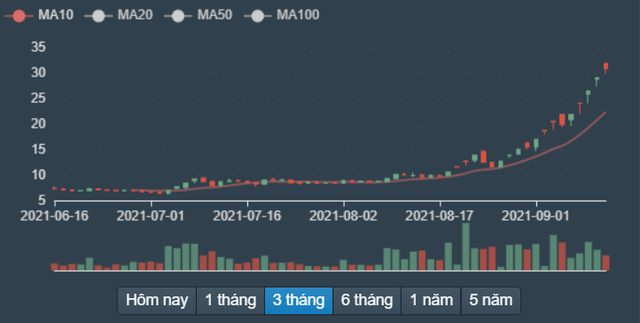

Diễn biến cổ phiếu BII từ tháng 6/2021 đến nay

Điển hình như mã BII của Louis Land trần nhiều phiên liên tiếp, khối lượng giao dịch cũng tăng từ vài trăm nghìn lên hàng triệu cổ phiếu một phiên. Hiện thị giá ở mức 31.000 đồng/CP, tương đương tăng giá 3,8 lần kể từ đầu tháng 6. Vốn hóa của BII nhờ đó cũng tăng mạnh từ 397 tỷ đồng thời điểm tháng 6 lên 1.788 tỷ đồng ở thời điểm hiện tại.

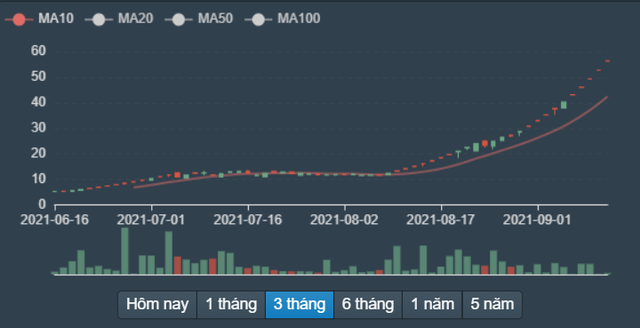

Biến động cổ phiếu TGG từ tháng 6/2021 đến nay

Chuỗi tăng trần 11 phiên liên tiếp của cổ phiếu Đầu tư và Xây dựng Trường Giang (HoSE: TGG) cũng bắt đầu từ phiên 21/6 sau khi Louis Holdings mua 5,11% vốn từ ông Đỗ Thành Nhân. Cổ phiếu này tiếp tục tăng kịch trần 22 phiên trong từ tháng 8 đến nay, nâng thị giá lên 56.400 đồng/CP, gấp 13,6 lần so với phiên 1/6 (5.150 đồng/cp). Vốn hóa doanh nghiệp hiện hơn 1.539 tỷ đồng.

Tương tự, game M&A cũng thu hút dòng tiền đầu cơ tập trung vào các cổ phiếu khác cùng nhóm Louis Holdings là SMT, AGG hay APG, dù trước đó gần như không có mua bán giao dịch gì trên thị trường.

Tuy vậy cần nhấn mạnh rằng, phần lớn các doanh nghiệp thuộc nhóm này lại có kết quả kinh doanh không mấy khả quan. Đơn cử như Louis Land khi liên tục thua lỗ nhiều năm, lỗ lũy kế đến năm 2020 là 22 tỷ đồng. Sau khi có sự xuất hiện của Louis Holdings, nửa đầu năm 2021 kết quả của BII có phần khởi sắc hơn với lợi nhuận sau thuế đạt 34,9 tỷ đồng. Dù vậy, kiểm toán lại đưa ra loạt vấn đề nội tại của doanh nghiệp này và cho rằng việc sử dụng toàn bộ vốn góp để tạm ứng cho cá nhân, tổ chức thực hiện dự án có thể ảnh hưởng đến nguồn vốn kinh doanh còn lại trong việc duy trì và hoạt động kinh doanh bình thường của BII.

Về phần mình, TGG cũng từng kinh doanh sa sút, thua lỗ, đến năm 2020 lỗ lũy kế 34,4 tỷ đồng dẫn đến kiểm toán viên nhấn mạnh về khả năng hoạt động liên tục. Tuy nhiên, bắt đầu từ quý 2/2021 trở đi công ty này đã có lãi 42,3 tỷ đồng và không còn khoản lỗ lũy kế đến ngày 30/6/2021. Trong năm nay, công ty đặt kế hoạch đạt 70 tỷ đồng doanh thu, gấp 7 lần thực hiện năm trước. Lợi nhuận sau thuế kỳ vọng đạt 2 tỷ đồng, cải thiện so với khoản lỗ 43 tỷ năm ngoái.

Trước đó vào đầu tháng 6, nhiều cổ phiếu tí hon ngành dược phẩm cũng bất ngờ nổi sóng sau thông tin Bộ Y tế công bố danh sách 36 đơn vị được cấp giấy phép chứng nhận đủ điều kiện kinh doanh phạm vi nhập khẩu vaccine, kinh doanh dịch vụ bảo quản vaccine.

Nhưng đà tăng này cũng nhanh chóng dừng lại trong đợt điều chỉnh sâu của thị trường vào tháng 7, khi chỉ số chính VN-Index có thời điểm mất tới 200 điểm so với mức đỉnh 1.420 ngày 2/7 thì phần lớn các mã cổ phiếu dược phẩm đã không giữ được đà tăng và mất hàng chục % chỉ sau một tháng như DP1 (-15%), DDN (-13%), VMD (-16%), DNM (-17%)...

Tương tự, trong khi VN-Index có những phiên sụt giảm mạnh trong tháng 7 do diễn biến phức tạp của dịch COVID-19 thì trên sàn chứng khoán vẫn có một nhóm cổ phiếu "lội ngược dòng". Đó chính là nhóm cổ phiếu cảng, vận tải biển nhờ thông tin giá cước vận tải biển tăng cao.

Tuy nhiên phần lớn doanh nghiệp, đặc biệt là vận tải biển, giá cước được dự báo chỉ tăng cao trong ngắn hạn khó lòng có thể bù đắp được cả thập kỷ hoạt động khó khăn, thua lỗ vừa qua. MVN - anh cả của ngành dù lãi nghìn tỷ nửa đầu năm, song tới cuối quý 2 còn lỗ luỹ kế hơn 3.000 tỷ đồng, chênh lệch đánh giá lại tài sản âm 3.700 tỷ đồng, khiến vốn chủ sở hữu chỉ là 10.259 tỷ đồng, thấp hơn gần 2.000 tỷ đồng so với vốn điều lệ.

Điều này phần nào đã phản ánh vào thị giá cổ phiếu này trên thị trường ngay sau đà tăng nóng. Cụ thể, chỉ trong 1 tháng, MVN đã tăng từ 18.000 đồng lên gần 60.000 đồng trong phiên 12/8, với một chuỗi phiên tăng trần hết biên độ (15%) trên sàn UpCOM. Vốn hoá của MVN theo đó cũng đạt gần 61.000 tỷ, tương đương 2,4 tỷ USD, nằm trong Top doanh nghiệp có vốn hoá lớn nhất cả nước. Dù vậy sau đà tăng trên, mã này giảm điểm mạnh và kết phiên 15/9 ở mức 41.500 đồng/CP.

Rủi ro hiện hữu

Theo ông Đỗ Bảo Ngọc - Phó Tổng giám đốc Công ty Chứng khoán Kiến Thiết Việt Nam (VNCS), đối với thị trường hiện tại, những thông tin xấu về kết quả kinh doanh hay tăng trưởng kinh tế trong quý 3 thì hầu hết các nhà đầu tư cũng đã nắm bắt được, chính vì thế đây là thời điểm dòng tiền trong thị trường rất thận trọng. Nhà đầu tư hiện lo ngại vấn đề dịch bệnh ảnh hưởng đến những cổ phiếu Bluechip và đấy là lý do vì sao dòng tiền có xu hướng chạy vào nhóm cổ phiếu vốn hóa nhỏ và dù lượng tiền không lớn nhưng vẫn làm cho giá cổ phiếu tăng mạnh.

Ông Ngọc phân tích thêm, bản chất mỗi cổ phiếu tăng mạnh vừa qua đều có câu chuyện cụ thể, có thể ví dụ như nhóm cảng biển là tăng giá cước vận tải, nhóm phân bón là thuế giá trị gia tăng, hay câu chuyện hàng không, du lịch sẽ khôi phục khi nền kinh tế mở cửa trở lại,… và khi có những câu chuyện ấy thì dòng tiền đầu cơ đẩy khá mạnh và hút được dòng tiền khá lớn từ nhà đầu tư cá nhân.

Tuy nhiên, theo ông Ngọc, về bản chất các doanh nghiệp ấy vẫn chưa cải thiện kết quả kinh doanh thậm chí trong quý 3 còn rất khó khăn, đấy là lý do vì sao câu chuyện đầu cơ chỉ là sự kỳ vọng trong tương lai.

"Trong câu chuyện này tôi cho rằng nó có yếu tố cơ hội và có nhiều nhà đầu tư khi tham gia đã có lãi, dù vậy nếu dòng tiền đầu cơ nhưng không gắn với vấn đề cơ bản của doanh nghiệp thì rủi ro dành cho nhà đầu tư đến sau là rất lớn. Nhà đầu tư có thể tham gia vào những cơ hội này nhưng cần có nguyên tắc, một là chỉ dành lượng tiền vừa phải trong khoảng 10-20% lượng tài sản để tham gia, hai là cần tuân thủ nguyên tắc cắt lỗ. Ví dụ như khi tham gia ở vùng giá cao nhưng sau đó giá cổ phiếu giảm từ 7-10% thì phải nhanh chóng cắt lỗ cho một quyết định sai lầm", ông Đỗ Bảo Ngọc khuyến nghị.

Đồng quan điểm, ông Huỳnh Minh Tuấn - Giám đốc Môi giới CTCP Chứng khoán Mirae Asset nhận định việc nhóm cổ phiếu vốn hóa nhỏ vẫn duy trì đà tăng nóng mà động lực không xuất phát từ yếu tố nội tại là điều không mới. Diễn biến này đang tái hiện lại giai đoạn 2011-2012, tức là đầu cơ toàn cổ phiếu nhỏ.

Cụ thể hơn, ông Huỳnh Minh Tuấn lấy ví dụ đơn cử như nhóm cổ phiếu họ Louis có đà tăng xuất phát từ game M&A, giới chủ của những doanh nghiệp này đưa ra những triển vọng về việc tái cơ cấu. Tuy nhiên trên thực tế, hiệu quả M&A chỉ có thể kiểm chứng sau khoảng 2-3 năm bởi họ cũng là người ngoài ngành.

"Quan điểm của tôi là họ đang tạo ra xu hướng đầu cơ hơn là M&A thực sự, điều này sẽ tạo ra rủi ro rất lớn cho nhà đầu tư cá nhân "đu" theo khi chỉ quan tâm đến dòng tiền mà bỏ qua những cổ phiếu có cơ bản tốt. Hơn nữa điều này cũng ảnh hưởng xấu đến thị trường và niềm tin của nhà đầu tư, một khi rủi ro xảy ra, những nhà đầu tư này sẽ quay lại đổ lỗi cho thị trường", Ông Tuấn nói.

Theo ông Huỳnh Minh Tuấn, những doanh nghiệp này rất am hiểu tâm lý của F0, họ tạo ra những room và dùng kỹ thuật đánh tiếng, từ đó tận dụng những sức cầu của nhà đầu tư nhỏ để họ chốt lời danh mục của mình đã tích lũy từ trước. Về lâu dài, giá trị doanh nghiệp sẽ đồng biến với thị giá, cho nên khi đầu tư vào một mã cổ phiếu, nhà đầu tư cần phải hiểu rằng, xác suất thành công của câu chuyện M&A không quá lớn. Một doanh nghiệp nhỏ không có tài sản, không có chất lượng cũng như quản trị thì rủi ro tích tụ sẽ ngày càng lớn và khi giá càng tăng cao thì độ vỡ của bong bóng sẽ ngày càng lớn. Do đó nhà đầu tư nhỏ nên chọn vị thế an toàn.

Như vậy, theo nhận định của các chuyên gia, sóng penny có thể sẽ vẫn còn, tuy nhiên nhà đầu tư cần thận trọng khi tham gia. Một phần đến từ biên độ dao động của các mã này khá lớn ở cả những nhịp tăng và giảm. Thêm vào đó, chu kỳ sóng penny thường rất nhanh và nhà đầu tư cần kỉ luật với điểm mua, điểm chốt lời để đạt được hiệu quả trong quá trình đầu tư.

Nhà Đầu Tư