Thị trường chứng khoán 2017: Quên vốn ngoại đi và sống bằng nội lực

Việc FED tăng lãi suất lần đầu tiên trong năm 2016 và dự kiến có 3 lần tăng lãi suất trong năm 2017 sẽ khiến cho áp lực rút vốn của khối ngoại diễn ra rất nhanh.

- 15-12-2016Ông Nguyễn Duy Hưng: Chúng ta không cần bán vốn nhà nước bằng mọi giá!

- 12-12-2016Khối ngoại bán ròng, tổng lợi nhuận DN không tăng, sao VN-Index năm 2016 vẫn tăng?

- 16-06-2016240 triệu USD vốn ngoại chảy qua SSI, Chủ tịch Nguyễn Duy Hưng lạc quan về Việt Nam

Khi thị trường chứng khoán năm 2016 dần khép lại, bên cạnh việc đánh giá kết quả đầu tư của một năm vất vả thì câu hỏi mà các nhà đầu tư chứng khoán – những người chưa bao giờ ngừng suy nghĩ – đặt ra là câu chuyện thị trường năm 2017 sẽ ra sao?

Trong câu chuyện đó, vốn ngoại luôn là vấn đề được quan tâm.

Nỗi buồn của 2 quỹ ETFs ngoại

Trên trang cá nhân, ông Nguyễn Duy Hưng – Chủ tịch HĐQT của CTCK Sài Gòn (SSI) mới đây đã đánh giá rằng năm 2017 sẽ là năm khó khăn nếu nhìn theo hướng kỳ vọng vào dòng vốn ngoại. Với chính sách đồng Dollar mạnh và chính sách phản đối toàn cầu hoá của tổng thống Mỹ Donald Trump thì các nền kinh tế và thị trường chứng khoán của các nước đang phát triển sẽ bị ảnh hưởng tiêu cực, trong đó có Việt Nam.

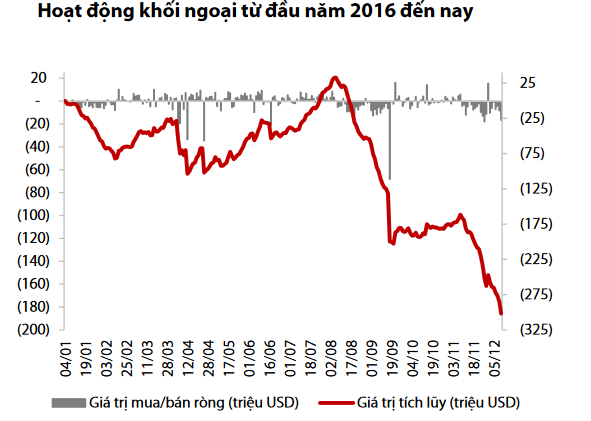

Có thể thấy, tính từ đầu năm 2016 tới đầu tháng 12, khối ngoại đã bán ròng tổng cộng hơn 6.500 tỷ đồng trên TTCK Việt Nam. Cùng kỳ năm trước, họ mua ròng hơn 2.600 tỷ đồng.

Việc bán ròng mạnh của khối ngoại bắt đầu từ giai đoạn cuối năm 2015. Trong 6 tháng sau đó, họ mua ròng và rồi lại quay sang bán ròng rất mạnh kể từ tháng 8.

Mặc dù thực tế, nếu loại bỏ giao dịch thỏa thuận của khối này tại cổ phiếu VIC thì họ chỉ bán ròng hơn 250 tỷ đồng – một con số không đáng kể, nhưng không thể phủ nhận sự thật rằng làn sóng chốt lời của các quỹ ngoại đầu tư lâu năm tại Việt Nam và sự thoái lui của dòng vốn ngoại khỏi 2 quỹ ETFs đã khiến cho thị trường chứng khoán Việt sống được nhờ dòng vốn nội.

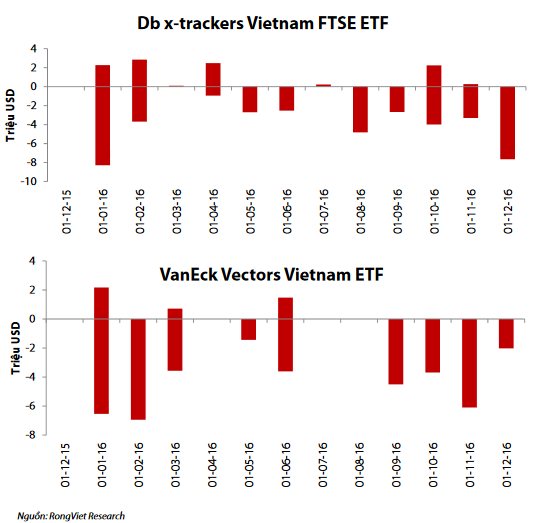

Nhìn lại hoạt động của 2 quỹ ETFs là Db x-trackers FTSE Vietnam ETF và VanEck Vectors Vietnam ETF, trong báo cáo mới đây, CTCK Rồng Việt thống kê, tính đến ngày 9/12 vừa qua, FTSE Vietnam ETF bị rút ròng 71 triệu USD trong khi VanEck Vectors Vietnam ETF bị rút ròng thậm chí còn nhiều hơn, 78,53 triệu USD. Lợi nhuận từ đầu năm của FTSE ETF là 0,14%, của VNM ETF là âm 9,08%. Cũng trong thời gian đó, VN-Index tăng trưởng 17,76%.

Rồng Việt cho rằng, việc 2 quỹ này tự xây dựng chỉ số riêng để theo dõi thay vì theo dõi trực tiếp các chỉ số như VNIndex hay VN30 Index đã khiến các quỹ không theo kịp các yếu tố đặc thù ở Việt Nam. Do đó, nhà đầu tư nước ngoài hẳn sẽ cảm thấy hơi thất vọng khi 2 quỹ đã không thực hiện được tốt việc mô phỏng chỉ số VN-Index. Thực tế cũng cho thấy thanh khoản giao dịch 2 ETFs này tại các thị trường như Mỹ, Đức, London có dấu hiệu suy giảm trong trong 2 năm gần đây.

Quỹ ETFs đã không còn là lựa chọn của dòng vốn đầu tư gián tiếp vào Việt Nam.

Quên vốn ngoại đi và sống bằng nội lực

Cục dự trữ liên bang Mỹ (FED) vừa công bố quyết định tăng lãi suất lần đầu tiên trong năm 2016 với mức tăng thêm là 0,25%, đồng thời dự báo sẽ có 3 lần tăng lãi suất trong năm 2017, mỗi lần tăng 0,25%. Một số dự báo nêu ý kiến, đến năm 2018 lãi suất liên bang sẽ ở mức 2,125%. Với mức độ tăng lãi suất như vậy, các chuyên gia cho rằng áp lực rút vốn của nhà đầu tư nước ngoài sẽ rất nhanh.

Ông Nguyễn Duy Hưng nhận định, năm 2017, nền kinh tế sẽ phát triển dựa vào nội lực. Theo đó, “thị trường trong nước với 90 triệu dân sẽ bù đắp thâm hụt và nâng đỡ thị trường xuất khẩu”.

Với thị trường chứng khoán, vốn ngoại chủ yếu đến từ các nhà đầu tư chiến lược. Họ sẽ chỉ tìm đến các công ty cụ thể phù hợp với tiêu chí đầu tư lâu dài hoặc mục tiêu của từng nhà đầu tư. Dòng vốn ngắn hạn sẽ bị hạn chế đầu tư vào các thị trường chậm phát triển như Việt Nam và sẽ tăng khi thị trường chứng khoán Việt Nam được nâng hạng vào thị trường mới nổi (MSCI Emerging Market).

Nhưng phải nhắc lại rằng, lãnh đạo cấp cao của Ủy ban Chứng khoán Nhà nước mới đây đã nhận định, việc nâng hạng cho TTCK Việt Nam cần ít nhất 2 năm nữa.

Vậy thị trường chứng khoán 2017 liệu cũng sẽ sống bằng nội lực? Thực tế năm 2016 đã chứng minh, dòng tiền nội đủ sức nâng đỡ thị trường trước cảnh khối ngoại bán ròng, nhất là khi dòng tiền margin từ các công ty chứng khoán đang khá dồi dào. Trong 2 năm qua, các CTCK đã huy động vốn khá thuận lợi trong bối cảnh lãi suất thấp, hệ thống ngân hàng dư thừa thanh khoản. Dòng tiền từ cho vay margin được các chuyên gia đánh giá là một trong những động lực lớn nhất cho dòng vốn nội

Bên cạnh đó, một kỳ vọng mà CTCK Rồng Việt đặt ra cho dòng vốn nội năm tới là chính sách nới lỏng tiền tệ của Việt Nam và cơ hội sẽ tiếp tục đến từ hoạt động thoái vốn sôi nổi cùng việc lên sàn UPCoM của các ông lớn.