Trung Quốc có nguy cơ đi vào "vết xe đổ" của Nhật Bản cách đây 30 năm: Từng biến động đều trùng hợp tới khó tin

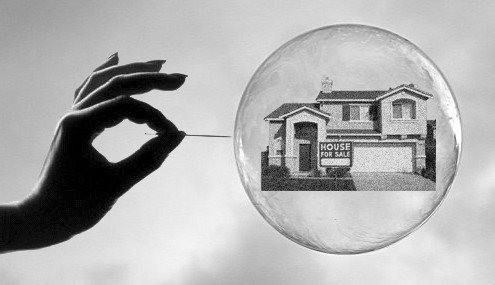

Nghiên cứu mới được Financial Times đăng tải nhận định, nếu không cẩn thận, Trung Quốc có thể sẽ lặp lại đúng sai lầm mà Nhật Bản đã vấp phải trong cuộc khủng hoảng bất động sản.

- 22-02-2023Vì sao tòa nhà chọc trời của Mỹ, Nhật Bản có thể đứng vững trong động đất?

- 21-02-2023Phát hiện ‘vàng lạ’ đầy đường, người đàn ông bỗng chốc trở thành tỷ phú mới nhất của Nhật Bản với khối tài sản 1 tỷ USD

- 21-02-2023Tưởng chậm mà chắc, Nhật Bản ‘đội sổ’ mảng xe điện, đến nhà sản xuất ô tô lớn nhất thế giới cũng thừa nhận lỗi thời

- 20-02-2023Bí mật về xác ướp “nàng tiên cá” được tôn thờ 300 năm ở Nhật Bản cuối cùng cũng được giải mã: Sự thật vô cùng gây sốc

- 19-02-2023Nhật Bản thử nghiệm đồng Yen kỹ thuật số từ tháng 4

Cuộc khủng hoảng ở Nhật Bản

Được thực hiện bởi Ngân hàng Citigroup, nghiên cứu đã chỉ ra những điểm tương đồng đáng kể và cho rằng, Trung Quốc cần những chính sách khéo léo để tránh đi vào "vết xe đổ" của Nhật Bản trong quá trình trở nên giàu có hơn.

Quay ngược trở lại năm 2003, Nhật Bản khi này không còn có thể tự tin rằng mọi chuyện vẫn ổn. Những năm 1990 đã đẩy đất nước này ra khỏi quỹ đạo mà trước đây dường như nó có khả năng đưa Nhật Bản vượt qua Mỹ. Việc xử lý sai lầm đối với "núi nợ xấu" được tích luỹ trong những ngày huy hoàng của thập niên 1980 - tạo ra quan điểm cho rằng đất nước này có thể dễ dàng phục hồi - đã khiến Nhật Bản trả giá đắt.

Những vụ sáp nhập ngân hàng quy mô lớn, được khuyến khích bởi Tokyo trong ba năm trước đó, không đủ để che đậy cho một tập hợp các cuộc khủng hoảng đan xen và bế tắc. Vào tháng 3/2003, Tập đoàn tài chính Sumitomo Mitsui đã tiến hành một vụ sáp nhập ngược "theo kiểu hoảng loạn" với công ty con là Wakashio trong bối cảnh thua lỗ lớn. Sáp nhập ngược được hiểu là việc một công ty chưa niêm yết nhỏ hơn thâu tóm công ty niêm yết lớn hơn.

Vào tháng 4/2003, những dấu hiệu đầu tiên bắt đầu xuất hiện cho thấy một trong những ngân hàng lớn nhất Nhật Bản là Resona đang sụp đổ. Đến tháng 5, chính phủ Nhật Bản đã giải cứu ngân hàng này bằng chương trình quốc hữu hóa trị giá 17 tỷ USD. Cuối năm đó, Ashikaga, ngân hàng hàng đầu của Nhật Bản, cũng tuyên bố phá sản.

Bài viết của Financial Times nhận định, tất cả những sự kiện này đều là những vụ nổ bị trì hoãn, và chúng có thể đã gây ra ít thiệt hại hơn nhiều nếu xảy ra sớm hơn.

Tuần trước, một nhóm các nhà phân tích của Citigroup tuyên bố rằng Trung Quốc ngày nay trông "rất giống" với Nhật Bản trong thời kỳ hậu bong bóng bất động sản. Tình hình nhân khẩu học giữa hai quốc gia này khá tương ứng. Dân số Trung Quốc hiện đang giảm giống như Nhật Bản đã giảm trong những năm trước đó. Đây là một lời nhắc nhở bởi sau năm 1990, chỉ số giá nhà ở của Nhật Bản giảm khi nhóm tuổi từ 35 đến 54 tuổi giảm.

Nghiên cứu tập trung cảnh báo về những rủi ro tiềm ẩn đối với hệ thống ngân hàng của Trung Quốc. Citigroup nêu một số điểm tương đồng như dưới đây.

Cả hai quốc gia đều bước vào giai đoạn mở rộng tăng trưởng GDP mạnh mẽ (Nhật Bản bắt đầu từ thời hậu chiến và Trung Quốc sau khi gia nhập Tổ chức Thương mại Thế giới năm 2001) thông qua đầu tư vào cơ sở hạ tầng và khuyến khích xuất khẩu.

Theo Ngân hàng Thế giới, từ năm 2010 đến 2020, tổng vốn đầu tư trong nước đóng góp trung bình 43% tăng trưởng GDP của Trung Quốc. Khi bong bóng vỡ vào năm 1990, tổng vốn đầu tư của Nhật Bản chiếm khoảng 36% tăng trưởng của GDP và đây được coi là rất cao.

Những điểm tương đồng

Nhật Bản và Trung Quốc đã đầu tư cho tăng trưởng theo cách tương tự nhau.

Kỷ nguyên bong bóng của Nhật Bản được thúc đẩy bởi nguồn tài chính gián tiếp do các ngân hàng thương mại cung cấp, vốn được chính quyền thúc đẩy chuyển các khoản vay ưu đãi cho các ngành công nghiệp được ưa chuộng. Tương tự, Citigroup cho biết, Trung Quốc đã phát triển một hệ thống tài chính chủ yếu phụ thuộc vào tài chính gián tiếp. Ngoài các công cụ sẵn có của Ngân hàng Nhân dân Trung Quốc, chính phủ có thể chỉ đạo các hoạt động cho vay của các ngân hàng thương mại thông qua một loạt các cơ chế.

Bong bóng chứng khoán và bất động sản của Nhật Bản giai đoạn 1987-89 mở rộng nhanh nhất sau khi chính quyền đưa ra các chính sách nới lỏng để thúc đẩy nhu cầu trong nước. Hoạt động cho vay mở rộng đáng kể và tính thanh khoản được chuyển vào cổ phiếu và bất động sản cho đến thời điểm mà đối với các công ty, việc đầu cơ tài chính trở nên sinh lời hơn điều hành một doanh nghiệp.

Trung Quốc, nhiều thập kỷ sau, cũng đã tìm cách tách rời nền kinh tế thực và hệ thống tài chính. Citigroup ước tính thị trường bất động sản sôi động của đất nước này đạt 65 nghìn tỷ USD vào năm 2020, vượt xa các thị trường Mỹ, EU và Nhật Bản cộng lại. Đến năm 2021, 41% tổng tài sản trong hệ thống ngân hàng của Trung Quốc được tính bằng các khoản cho vay và tín dụng liên quan đến tài sản.

Bong bóng bất động sản tại cả hai quốc gia này nổ tung một phần do có sự tồn tại của một thị trường ngân hàng ngầm rộng lớn, không bị kiểm soát nghiêm ngặt, vượt qua các giới hạn cho vay do nhà nước áp đặt và các hạn chế khác.

Cả Nhật Bản và Trung Quốc đều có những "bất đồng" trong mối quan hệ thương mại với Mỹ.

Khi thặng dư thương mại của Nhật Bản tăng vọt, các cạnh tranh với Mỹ đã leo thang thành một cuộc chiến thương mại toàn diện vào những năm 1980, với các mối quan ngại về công nghệ, sở hữu trí tuệ và an ninh là trọng tâm.

Gần đây, do những quan ngại liên quan đến Trung Quốc, Mỹ cũng đưa ra các biện pháp tương tự để hạn chế khả năng tiếp cận công nghệ tiên tiến của những người không phải công dân Mỹ. Những điểm tương đồng này có thể không giống nhau hoàn toàn, nhưng tác động tổng thể của chúng thì có.

Hai mươi năm trước, Nhật Bản mới chạm đáy trong cuộc khủng hoảng hậu bong bóng bất động sản. Nợ của "công ty thây ma" (những công ty không còn hoạt động hiệu quả) bao trùm bảng cân đối kế toán của các tổ chức tài chính.

Cuối nghiên cứu, Citigroup kết luận: Trung Quốc đang có nguy cơ bước vào con đường "Nhật Bản hoá", và đó là những rủi ro trong hệ thống ngân hàng Trung Quốc mà các nhà đầu tư nên lưu ý.

Nhịp sống Thị trường