Từng là tội đồ khiến hệ thống tài chính toàn cầu sụp đổ, giờ đây các ngân hàng Mỹ lại đang ở thế thượng phong và "xâm chiếm" cả thế giới

Các ngân hàng châu Âu nhỏ hơn, ít lợi nhuận hơn và “vội vã chạy khỏi” Phố Wall.

- 24-05-2018Lợi nhuận các ngân hàng Mỹ cao chưa từng thấy

- 05-09-2017Người quan trọng nhất trong ngành ngân hàng Mỹ là ... Warren Buffett

- 30-03-2017Bức tranh ngân hàng đầu tư châu Á: Ngân hàng Mỹ áp đảo, châu Âu bết bát

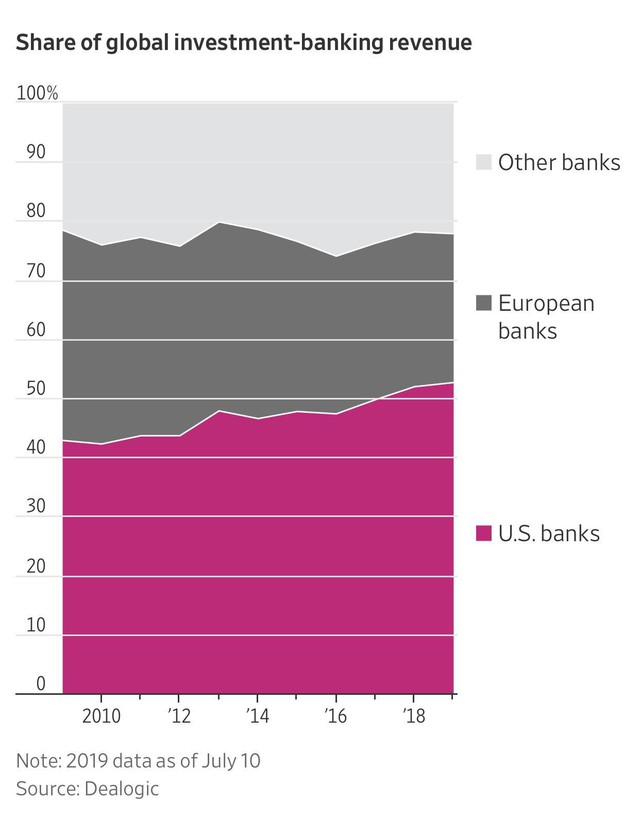

Một thập kỷ sau cuộc khủng hoảng tài chính, các ngân hàng Mỹ giờ đang chi phối hệ thống tài chính toàn cầu. Họ kiếm được 62% phí ngân hàng đầu tư toàn cầu trong năm ngoái, tăng từ mức 53% vào năm 2011, theo công ty cung cấp dữ liệu công nghiệp Coalition. Năm ngoái, các ngân hàng Mỹ đã kiếm được 7 USD cho mỗi 10 USD phí sáp nhập, 6 USD cho mỗi 10 USD hoa hồng chứng khoán và 6 USD mỗi 10 USD phí giữ và chuyển tiền mặt cho các tổ chức.

Các ngân hàng châu Âu nhỏ hơn, ít lợi nhuận hơn và “vội vã chạy khỏi” Phố Wall. Deutsche Bank AG của Đức sa thải hàng ngàn nhân viên ngân hàng đầu tư. UBS Group AG Thụy Sĩ đã từ bỏ sàn giao dịch khổng lồ tại Stanford, tiểu bang Connecticut Mỹ, tập trung hoạt động với tư cách là ngân hàng tư nhân.

Sàn giao dịch Stamford, Connecticut của UBS với sức chứa 1.400 người (năm 2005). Nguồn: Cobris

Riêng Barclays đơn độc theo đuổi tham vọng trở thành một ngân hàng toàn cầu. Dưới thời CEO Jes Staley, ngân hàng này đã phản đối ý định của các cổ đông về việc quay trở lại mục đích thành lập ban đầu là phục vụ người tiêu dùng và các công ty Anh.

Từ vị trí trung tâm ở London và có mối quan hệ chặt chẽ với các nước đang phát triển, các ngân hàng châu Âu được hưởng lợi khi các dịch vụ tài chính mở rộng ra toàn cầu. Họ “bước chân” vào Phố Wall những năm 1990 và tạo ra lợi thế khi các ngân hàng Mỹ đang rệu rã sau cuộc khủng hoảng năm 2008.

Nhưng sau đó, họ lại trao toàn bộ hệ thống cho người Mỹ, theo lời ông Colm Kelleher, cựu giám đốc điều hành của Morgan Stanley. Bước ra khỏi cuộc khủng hoảng, các ngân hàng Mỹ đã nhanh chóng huy động vốn và ngăn chặn rủi ro, giải quyết những nhiệm vụ “khó nhằn” mà châu Âu lảng tránh. Các doanh nghiệp Mỹ phục hồi nhanh chóng, nhu cầu vay và chi tiêu của người tiêu dùng Mỹ tăng lên. Việc cắt giảm thuế năm 2018 đã thúc đẩy lợi nhuận và lãi suất tăng.

Trong khi đó ở châu Âu, các nền kinh tế khu vực đang bấp bênh và các giao dịch cho vay giảm đi. Các ngân hàng trung ương đã cắt giảm lãi suất xuống dưới 0, khiến các ngân hàng phải vật lộn để kiếm lợi nhuận từ các khoản vay. Chính sách ngân hàng ở châu Âu không thống nhất, lãnh đạo các quốc gia và khu vực chạy theo những chương trình nghị sự gây nhiều mâu thuẫn.

25 năm trước, các ngân hàng châu Âu đã tấn công vào thị trường Mỹ. Họ đã mua các ngân hàng như Donaldson, Lufkin & Jenrette và Wasserstein Perella và trả lương cao cho những nhân viên xuất sắc. Khi Deutsche Bank tuyên bố mua lại Bankers Trust với 10 tỷ USD vào năm 1998, họ đã hứa hẹn một khoản lợi tức chia thêm tối thiểu 400 triệu USD để giữ chân các nhân viên hàng đầu.

Những thách thức của việc sáp nhập một ngân hàng châu Âu bảo thủ và một cơ sở phái sinh của Mỹ đã khiến các đối thủ ngập ngừng. Giám đốc điều hành của Goldman, Hank Paulson, đã bày tỏ quan điểm: Deutsche vừa bước vào “10 năm đau khổ”.

Ông Henry Paulson tuyên thệ nhậm chức Thư ký Bộ Tài chính Mỹ vào năm 2006. Trước khi ông lãnh đạo Bộ Tài chính, ông đã điều hành Goldman Sachs. Nguồn: Reuters

Nhưng trong một kỷ nguyên của nợ giá rẻ và quy định lỏng lẻo, việc bước chân vào Mỹ lại mang lại kết quả khả quan. Năm 2007, Deutsche đã có bảng cân đối kế toán trị giá 3 nghìn tỷ USD và kiếm được gấp đôi so với Ngân hàng Mỹ Bank of America trong giao dịch chứng khoán. Ngân hàng Hoàng gia Scotland trở thành ngân hàng lớn nhất thế giới, có bảng cân đối kế toán lớn hơn toàn bộ nền kinh tế của Anh.

Cuộc khủng hoảng tài chính cũng là một cơ hội. Khi Barclays mua Lehman Brothers trong một vụ “bán tống bán tháo”, họ đã “cứu” 10.000 nhân viên ngân hàng của Mỹ và một số khoản nợ xấu. Trên sàn giao dịch của Lehman’s Times Square, loa đã phát quốc ca nước Anh. Deutsche đã “tấn công” khách hàng của Phố Wall.

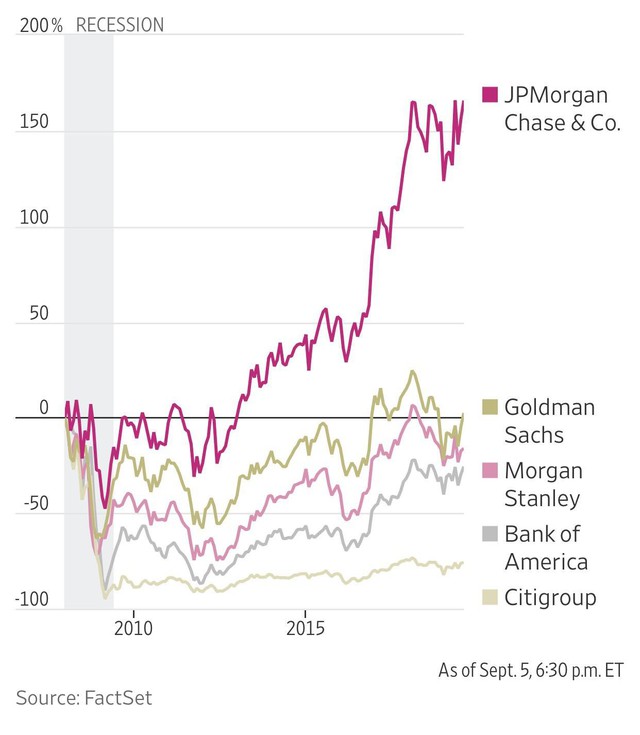

Giá cổ phiếu của các ngân hàng Mỹ kể từ cuối năm 2007. Nguồn: FactSet

Thời kỳ tươi sáng này không kéo dài lâu, năm 2011, phí đầu tư ngân hàng toàn cầu bị tách biệt mạnh mẽ giữa các công ty châu Âu và Mỹ. Một cuộc khủng hoảng nợ chính phủ năm 2012 trên khắp châu Âu gây thêm áp lực cho các ngân hàng lớn nhất khu vực. Tăng trưởng kinh tế chậm lại trên khắp châu lục. Các ngân hàng trung ương giảm lãi suất âm trong năm 2014. Truyền thông Đức gọi đó là “strafzinsen - lãi phạt”.

UBS đã cắt giảm 10.000 việc làm và phần lớn hoạt động giao dịch của mình. Ngân hàng Hoàng gia Scotland đã sa thải hàng nghìn nhân viên ngân hàng đầu tư và bán chi nhánh tại Mỹ để tập trung vào thị trường Anh. 3/4 số ngân hàng Lehman mà Barclays mua được trong năm 2008 đã giải thể trong vòng 5 năm, theo hồ sơ của Cơ quan quản lý ngành tài chính.

Trong khi đó, các ngân hàng Mỹ đang âm thầm lấn chiếm thị trường của đối thủ châu Âu. Năm 2009, JPMorgan đã hoàn tất việc mua lại Cazenove, ngân hàng đầu tư của Vương quốc Anh. Theo Dealogic, kể từ 2014, JPMorgan đạt doanh thu ngân hàng đầu tư hàng năm cao nhất châu Âu.

Khi các ngân hàng Mỹ mạnh hơn và các đối thủ châu Âu suy yếu, sự “chung thuỷ” của khách hàng bắt đầu thay đổi.

Tỷ trọng doanh thu của các ngân hàng đầu tư toàn cầu. Nguồn: Dealogic

Hiện nay, các công ty ngày càng có xu hướng vươn mình ra thế giới. Họ kiếm được nhiều tiền hơn ở Mỹ và tin tưởng vào những ông lớn trong lĩnh vực đầu tư như BlackRock Inc., nơi các ngân hàng Phố Wall được kết nối tốt hơn. Tỷ lệ sỏ hữu cổ phần của người nước ngoài tại các công ty Anh đã tăng từ 16% năm 1994 lên 53% vào năm 2016, theo thống kê của chính phủ.

Fiat Chrysler Automobiles của Ý và Renault Renault SA của Pháp đã đàm phán sáp nhập trong năm nay. Đây là một thỏa thuận sẽ định hình lại ngành công nghiệp ô tô châu Âu. Fiat đã kiếm được 2/3 lợi nhuận tại thị trường Mỹ với dòng xe Chrysler.

Một trong những cố vấn của Chủ tịch Fiat John Elkann, là một nhân viên ngân hàng Goldman Sachs, trong 15 năm qua đều đặn tổ chức một cuộc họp mặt các chủ doanh nghiệp tỷ phú châu Âu hàng năm. Họ trao đổi những câu chuyện, chia sẻ lời khuyên và thường xuyên thuê Goldman trong các giao dịch.

Toàn cầu hóa đã khiến người châu Âu phải trả giá không chỉ bằng các vụ sáp nhập ồn ào, mà còn trong công việc hàng ngày là quản lý tiền cho khách hàng. Deliveroo, một công ty khởi nghiệp giao thực phẩm có trụ sở tại Anh, đã tìm cách mở rộng thị trường ở châu Âu và Trung Đông. Thay vì thuê các ngân hàng địa phương ở mỗi nơi, họ hợp nhất dòng tiền của mình với Citigroup, công ty có giấy phép hoạt động ở 98 quốc gia và một nền tảng kỹ thuật số toàn cầu.

JPMorgan đã thực hiện một nỗ lực lớn để mở rộng giao dịch ngân hàng cho các khách hàng châu Âu. Vào năm 2010, họ đã thành lập một bộ phận ngân hàng toàn cầu để cung cấp dịch vụ giao dịch hàng ngày cho các công ty lớn, và sau đó tiếp quản hàng chục mối quan hệ giao dịch châu Âu từ RBS.

Mới đây, JPMorgan cho biết đang mở rộng hoạt động kinh doanh ngân hàng thương mại trên toàn cầu, nhắm đến hàng trăm doanh nghiệp hạng trung trên khắp châu Âu. Họ đã tìm hiểu để có những bước đi phù hợp với mỗi địa phương, thực hiện những hoạt động như tài trợ cho các chương trình toán học và khoa học cho sinh viên ở Pháp, Đức và Ý.

Năm ngoái, Citigroup và JPMorgan là hai trong số ba nhà cung cấp dịch vụ ngân hàng giao dịch hàng ngày lớn nhất trên toàn cầu, cùng với HSBC Holdings PLC của Anh. Các ngân hàng Mỹ chiếm 57% trong tổng doanh thu giao dịch ngân hàng toàn cầu trong số các ngân hàng lớn nhất về lĩnh vực này, so với châu Âu chỉ chiếm 22%.