Ứng phó thế nào với rủi ro tỷ giá?

Tỷ giá USD/VND sẽ còn diễn biến phức tạp, nên các doanh nghiệp cần chủ động phòng ngừa rủi ro.

- 08-07-2022Tỷ giá USD/VND đột ngột giảm mạnh

- 08-07-2022Chuyên gia dự báo tỷ giá sẽ vẫn tăng nhưng không mạnh như 6 tháng qua

- 06-07-2022Tỷ giá USD/VND chạm mốc 23.500 đồng

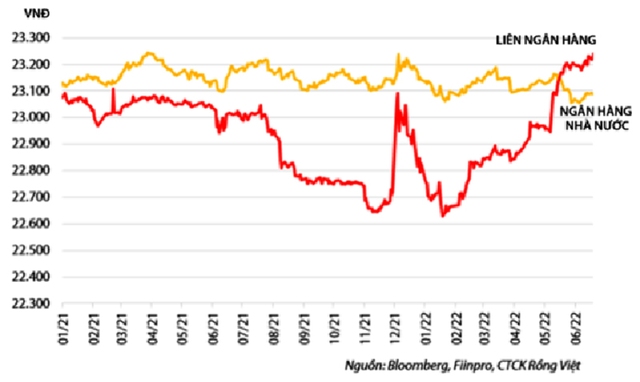

Từ đầu năm đến nay, tỷ giá USD/VND bình quân của các NHTM theo thống kê của Bloomberg, đã tăng 1,7%.

Tỷ giá “leo thang”

Lần tăng lãi suất mạnh nhất trong vòng 28 năm mới đây của FED đã gây ảnh hưởng mạnh mẽ đến nền tài chính toàn cầu, cũng như làm tăng giá USD. Theo đó, chỉ số USD (DXY) đã liên tục “xô đổ” các mức cao kỷ lục cũ, lên mốc trên 105 điểm.

Tỷ giá USD/VND đã tăng khoảng 1,7% từ đầu năm đến nay.

Ngân hàng UOB cảnh báo, động thái tăng lãi suất quyết liệt của FED và lo ngại suy thoái kinh tế Trung Quốc ngày càng sâu, sẽ khiến các đồng tiền châu Á chịu áp lực giảm giá hơn nữa, trong đó VND không đứng ngoài xu thế. Tỷ giá USD/VND quý 2/2022 đã tăng lên 23.215, mức cao nhất kể từ tháng 8/2020.

“Chúng tôi dự báo tỷ giá tiếp tục tăng lên mốc 23.550 VND/USD trong quý 1/2023 và 23.600 VND/USD trong quý 2/2023”, UOB dự báo.

Chủ động phòng ngừa rủi ro

Trong bối cảnh thị trường hàng hóa và ngoại hối còn diễn biến phức tạp, nếu VND tiếp tục giảm giá so với USD không hẳn có lợi cho xuất khẩu, mà còn có nguy cơ tạo ra nhập khẩu lạm phát, vì phần lớn hàng xuất khẩu của Việt Nam có hàm lượng giá trị nhập khẩu lớn. Chưa kể nhiều mặt hàng sản xuất để tiêu thụ trong nước cũng phải nhập khẩu nguyên, nhiên vật liệu từ nước ngoài.

Do đó, doanh nghiệp phải chú ý đến tỷ giá hối đoái giữa VND và các đồng tiền thanh toán ngoại thương, để lựa chọn thị trường xuất khẩu, nhập khẩu và lựa chọn đồng tiền thanh toán có lợi cho doanh nghiệp mình. Doanh nghiệp nên đa dạng hoá các đồng tiền thanh toán quốc tế, tránh việc chỉ sử dụng đồng USD.

Đáng chú ý, lạm phát, chiến sự Nga- Ukraine, dịch bệnh tại Trung Quốc đều tác động đến một số thị trường trọng điểm của Việt Nam như Nhật Bản, Hàn Quốc, Trung Quốc, Mỹ, EU… Vì vậy, việc xây dựng chiến lược thương mại trung hạn dựa trên những dữ liệu mới về thị trường là cần thiết nếu tình trạng kể trên kéo dài.

Ngoài ra, các doanh nghiệp kinh doanh xuất, nhập khẩu lớn, thường xuyên nên lựa chọn những ngân hàng có khả năng tài trợ thương mại tốt, cung cấp các dịch vụ phòng ngừa rủi ro hối đoái đơn giản, thuận lợi. Các doanh nghiệp có thể sử dụng các hợp đồng Swap, mua bán kỳ hạn nhằm đảm bảo cho các hoạt động xuất, nhập khẩu được kế hoạch hoá một cách khoa học, dài hạn.

Điều đó sẽ tạo lòng tin cho ngân hàng tài trợ cũng như là các khách hàng quốc tế của mình, để có thể ứng phó được với bất cứ rủi ro thị trường nào, bao gồm cả đứt gãy chuỗi cung ứng, rủi ro lạm phát, tiền tệ…

Diễn đàn doanh nghiệp

CÙNG CHUYÊN MỤC