VNDirect: Đây là thời điểm thích hợp để đầu tư vào kênh chứng khoán

Theo VNDirect, thị trường còn tiềm tàng nhiều cơ hội khi bức tranh lợi nhuận trong quý 3 dự kiến sẽ tích cực hơn cũng như mặt bằng định giá thị trường đã về vùng hấp dẫn hơn.

- 03-10-2023Doanh nghiệp sữa lâu đời nhất Việt Nam chuẩn bị niêm yết

- 03-10-2023Đất Xanh chào bán riêng lẻ 57 triệu cổ phiếu cho NĐT nước ngoài, lấy tiền mua cổ phiếu DXS sau khi liên tục bị bán giải chấp

- 03-10-2023Một doanh nghiệp điện dồn dập trả cổ tức bằng tiền cho cổ đông

Chứng khoán Việt Nam gặp áp lực điều chỉnh mạnh, giảm 5,8% trong tháng 9 sau nhiều tháng tăng trưởng mạnh mẽ. Báo cáo chiến lược mới đây của Công ty Chứng khoán VNDirect chỉ ra rằng thị trường giảm điểm bởi những áp lực từ rủi ro vĩ mô dần gia tăng.

Điển hình, Fed bỏ ngỏ về khả năng tiếp tục tăng lãi suất điều hành trong năm 2023 và đà tăng của lợi suất TPCP Mỹ gây áp lực lên tỷ giá USD/VND. Đồng thời, thị trường phản ứng với thông tin NHNN phát hành tín phiếu nhằm hút bớt thanh khoản khỏi hệ thống để hỗ trợ đồng tiền nội tệ. Ngoài ra, áp lực chốt lời, hạ tỷ trọng margin của nhà đầu tư sau chuỗi tăng điểm là một phần nguyên nhân khiến chứng khoán giảm mạnh.

Lãi suất huy động giảm mạnh giúp TTCK trở nên hấp dẫn hơn

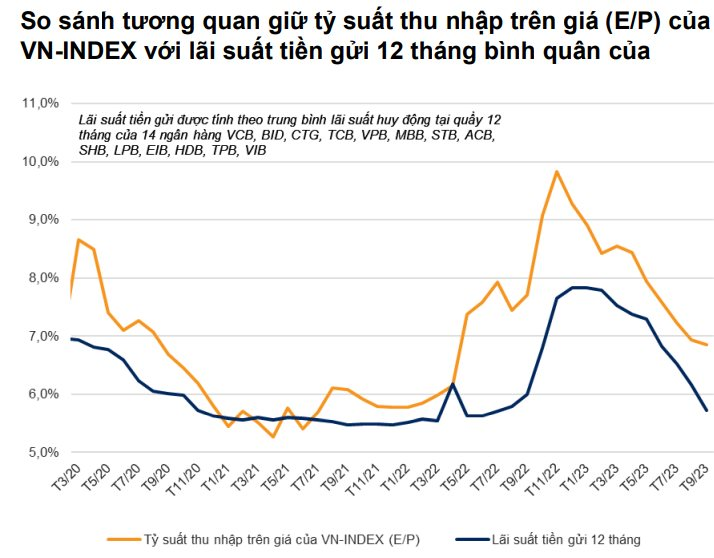

Theo thống kê của VNDirect, tỷ suất thu nhập trên giá (E/P) của VN-Index trung bình trong tháng 9 ở mức 6,9%, không đổi so với tháng trước do VN-Index đã có sự điều chỉnh khá mạnh trong tuần thứ 3 của tháng 9.

Bình quân lãi suất huy động 12 tháng của các NHTM trong tháng 9 giảm mạnh về mức 5,7% sv 6,2% trong tháng 8), khiến khoảng cách giữa E/P và lãi suất tiền gửi ngân hàng được nới rộng.

Động thái phát hành tín phiếu trên thị trường mở gần đây của NHNN nhằm ổn định tỷ giá có thể khiến lãi suất liên ngân hàng tăng lên sau khi đang ở vùng đáy 2 năm gần đây, từ đó lãi suất huy động của các NHTM khó có thể giảm sâu hơn. Tuy nhiên với dự báo lợi nhuận thị trường sẽ dần được cải thiện trong khoảng thời gian còn lại của năm 2023, VNDirect đánh giá đây là thời điểm thích hợp để đầu tư vào kênh chứng khoán.

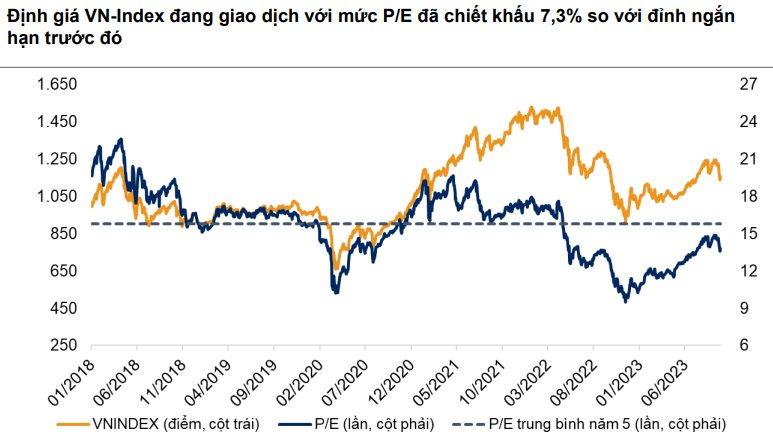

Tại ngày 25/9, VN-Index đang giao dịch ở mức P/E 13,7 lần, chiết khấu 12,5% so với P/E trung bình 5 năm và thấp hơn 7,3% so với đỉnh ngắn hạn trước đó. Nhóm phân tích VNDirect cho rằng định giá thị trường hiện tại đã dần trở nên hấp dẫn hơn sau nhịp điều chỉnh vừa qua.

Bên cạnh đó, xu hướng cải thiện về KQKD của các doanh nghiệp trong 2 quý cuối năm cũng sẽ giúp mặt bằng định giá của thị trường trở nên hấp dẫn hơn. Đội ngũ phân tích dự báo P/E forward 2023 của chỉ số VN-Index ở mức 12-12,5 lần, là mức hấp dẫn trong môi trường lãi suất thấp hiện nay và hoàn toàn đáng cân nhắc để giải ngân cho mục tiêu trung và dài hạn.

Tích lũy trong vùng 1.130-1.210 điểm, cơ hội đầu tư tại 4 chủ đề

Nhận thấy chỉ số VN-Index đã giữ được ở trên đường MA200 tuần thành công và qua đó kỳ vọng hình thành vùng cân bằng để tích lũy trở lại, VNDirect dự báo xu hướng vận động tích lũy trong biên độ từ 1.130 – 1.210 điểm có thể sẽ là kịch bản cho thị trường trong tháng 10.

Theo VNDirect, thị trường còn tiềm tàng nhiều cơ hội khi bức tranh lợi nhuận trong quý 3 dự kiến sẽ tích cực hơn cũng như mặt bằng định giá thị trường đã về vùng hấp dẫn hơn.

"Nhà đầu tư có thể nắm bắt những cơ hội xuất hiện từ các xu hướng đáng chú ý sau: (1) Đầu tư công vẫn là mũi nhọn tăng trưởng kinh tế, (2) Triển vọng xuất nhập khẩu đang dần phục hồi, (3) Theo sau sự phục hồi của lĩnh vực sản xuất, bán lẻ sẽ phục hồi nhờ sức mua cải thiện; (4) dòng vốn FDI duy trì tích cực cải thiện triển vọng nhóm BĐS KCN", báo cáo chiến lược nêu rõ.

Song song, một số rủi ro của thị trường chứng khoán tập trung bởi 2 yếu tố: (1) Áp lực tỷ giá nếu tiếp tục gia tăng sẽ gây sức ép lên chính sách tiền tệ tại Việt Nam; (2) Rủi ro giảm phát từ phía Trung Quốc và đặc biệt từ nhóm ngành bất động sản có thể làm ảnh hưởng tới tâm lý nhà đầu tư về nhóm ngành này. Qua đó, nhóm phân tích khuyến nghị nhà đầu tư nên lưu ý với nhóm ngành nhạy cảm về lãi suất và hạn chế các vị thế mua rủi ro.

Nhịp sống thị trường