Hệ thống ngân hàng Việt Nam trải qua 75 năm, hiện đã có hơn 30 ngân hàng thương mại hoạt động trên thị trường. Trong đó, đầu thập niên 1990 là giai đoạn có nhiều ngân hàng thành lập nhất. Bởi vậy, đến năm 2022-2023 sẽ có tới hơn 10 nhà băng kỷ niệm 30 năm thành lập. Xuất phát điểm cùng giai đoạn 1992-1993 nhưng sau 3 thập kỷ, mỗi ngân hàng đều có những hướng đi khác biệt và có vị thế riêng trên thị trường.

Dù vậy, bất cứ ngân hàng nào cũng đều luôn phải đặt mục tiêu tăng trưởng lợi nhuận bên cạnh việc đảm bảo an toàn hoạt động khi đi qua những thăng trầm, khủng hoảng của quá khứ. Điều này càng trở nên quan trọng sau 2 năm đại dịch Covid-19 và bối cảnh nền kinh tế toàn cầu có nhiều biến động khó lường như hiện nay.

ACB hiện là một trong những ngân hàng có sự hài hòa nhất về sự phát triển ổn định, khả năng sinh lời và chất lượng tài sản.

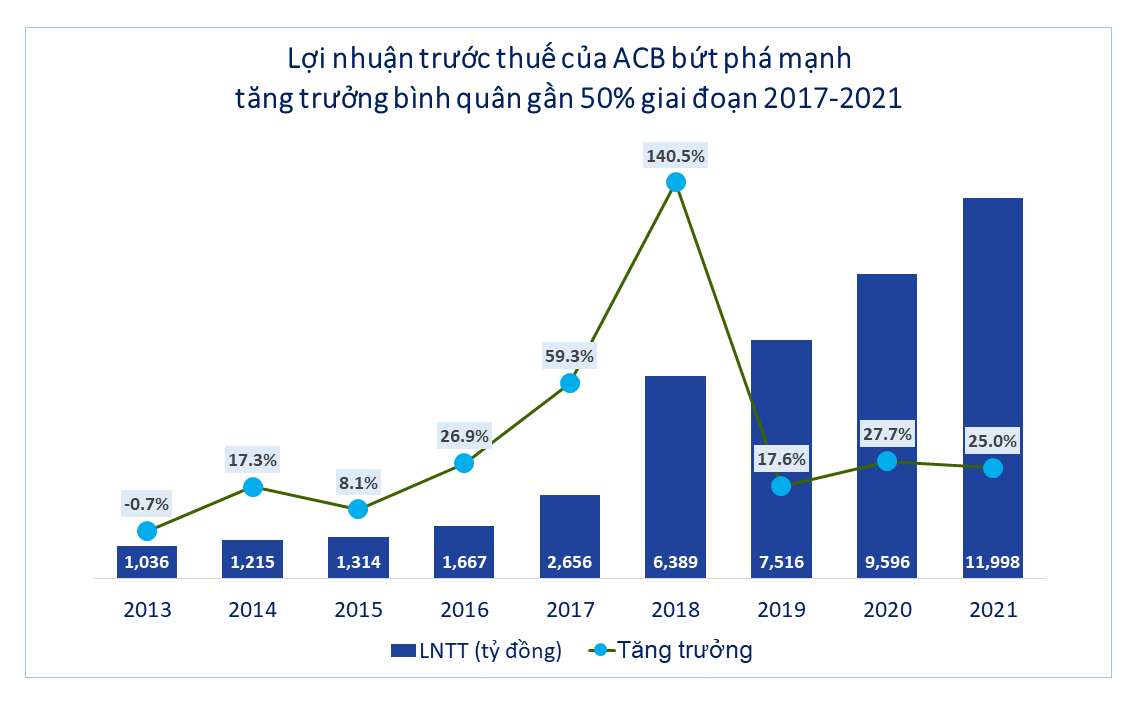

Năm 2021, nhờ vào nỗ lực vượt qua những khó khăn của đại dịch Covid-19, ACB đã đạt mức lợi nhuận trước thuế gần 12.000 tỷ đồng, tăng 25% so với năm 2020 và gấp 4,5 lần 5 năm trước. Trong giai đoạn 2017-2021, ACB bứt phá ngoạn mục với lợi nhuận bình quân tăng 46%/năm. Tỷ suất sinh lời trên vốn chủ sở hữu bình quân (ROE) của ACB năm 2021 đạt 23,9%, đứng thứ 2 trong hệ thống, sau VIB và cao hơn MBBank, TPBank, OCB,…

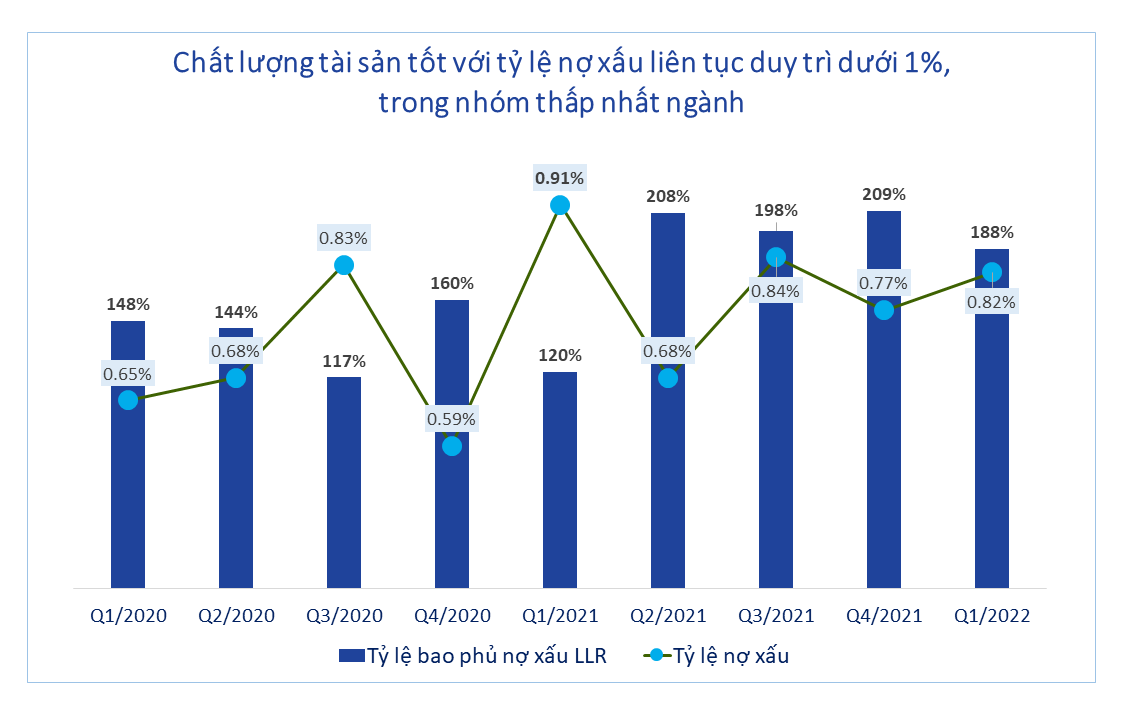

Về mặt chất lượng tài sản, trong giai đoạn 2017-2021, tỷ lệ nợ xấu của nhà băng luôn ở dưới mức 1%, thường chỉ 0,5-0,7%. ACB cũng là một trong những ngân hàng đầu tiên tất toán sớm nợ xấu tại VAMC (năm 2017).

Theo số liệu gần nhất, cuối quý 1/2022, tổng nợ xấu tại ACB chỉ ở mức 3.119 tỷ đồng, chiếm 0,82% trong tổng dư nợ cho vay khách hàng. Tỷ lệ bao phủ nợ xấu đạt 188%, có nghĩa cứ 100 đồng nợ xấu thì ACB đã có dự phòng 188 đồng. Theo đó, ACB đang là ngân hàng có tỷ lệ nợ xấu thấp thứ 4 và tỷ lệ bao phủ nợ xấu cao thứ 4 so với toàn ngành.

Trong một báo cáo phân tích gần đây, công ty Chứng khoán VNDirect đánh giá, mô hình ngân hàng thận trọng của ACB đang giúp nhà băng này có thể bình yên vượt qua những biến động vừa qua trên thị trường trái phiếu doanh nghiệp, thị trường bất động sản – vốn có mối liên hệ mật thiết với hệ thống ngân hàng.

Trong khi nhiều ngân hàng rót vốn mạnh vào trái phiếu doanh nghiệp thì ACB lại không mấy mặn mà mảng kinh doanh này. Đồng thời, phân khúc cho vay bất động sản chiếm 18% danh mục của ACB cũng chủ yếu đến từ cho vay mua nhà khách hàng cá nhân, vì vậy ACB không chịu tác động đáng kể nào trước động thái giám sát chặt chẽ thị trường địa ốc thời gian qua.

Rõ ràng, đó không phải sự may mắn mà là nhờ chiến lược ngân hàng đã theo đuổi trong suốt thời gian qua: tập trung vào bán lẻ (cho vay khách hàng cá nhân và các doanh nghiệp vừa và nhỏ). Hiện tỷ trọng bán lẻ chiếm khoảng 93% danh mục tín dụng của ngân hàng ACB. Tỷ trọng huy động vốn từ khách hàng cá nhân cũng lên đến 80%. Ngoài việc tránh được rủi ro tập trung từ các doanh nghiệp lớn, điều này còn giúp ngân hàng có nguồn thu nhập ổn định, bền vững hơn, dù đòi hỏi nỗ lực triển khai kinh doanh nhiều hơn.

Có thể nói, chiến lược trên đã giúp ACB xây dựng được lợi thế khác biệt so với các đối thủ trong hệ thống.

Ngành ngân hàng Việt Nam đang trong giai đoạn chuyển hướng sang tập trung mở rộng thu nhập từ phí và bancassurance là một động lực cốt lõi cho sự dịch chuyển này. Điều này càng quan trọng khi hiện nay các nhà băng bị phụ thuộc vào hạn mức tín dụng hàng năm của Ngân hàng Nhà nước.

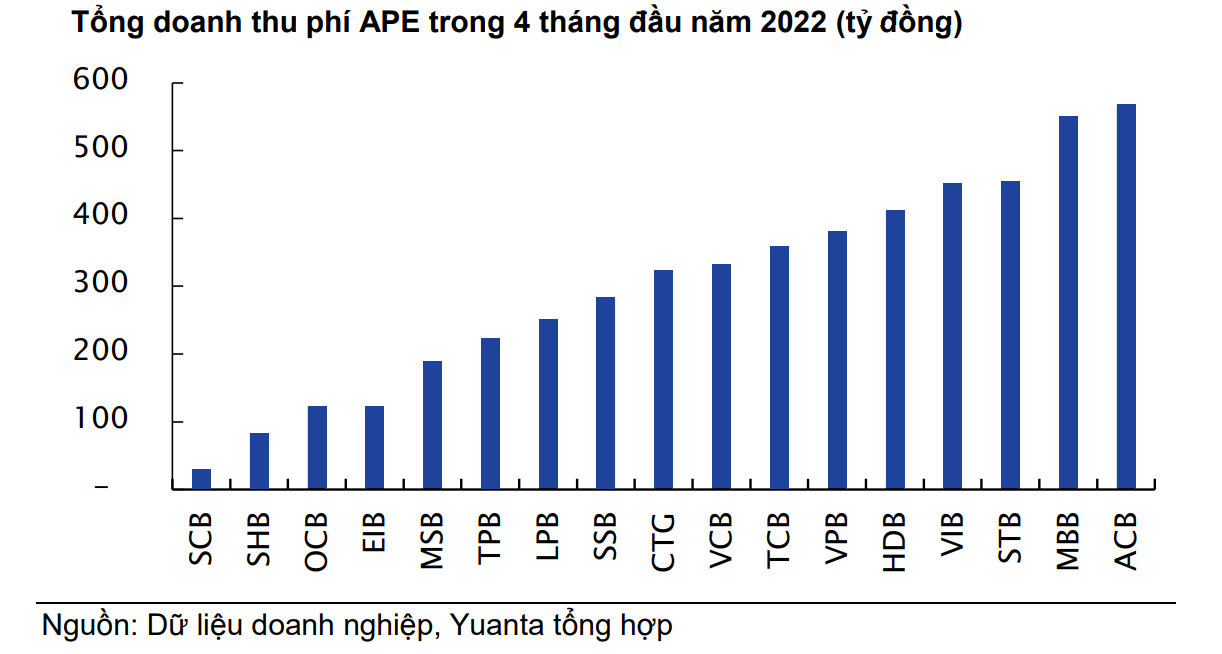

Tại ACB, ngân hàng đã ký kết hợp đồng bancassurance độc quyền có thời hạn 15 năm với Sun Life vào năm 2020. Theo thống kê của Chứng khoán Yuanta Việt Nam, trong năm 2021, ACB đứng thứ 5 xét về doanh thu phí APE với 1,3 nghìn tỷ đồng và trong 4 tháng đầu năm 2022 đã vươn lên mạnh mẽ và xếp thị trí thứ nhất với tổng phí APE đạt 565 tỷ đồng.

Yuanta đánh giá, ACB có lợi thế vượt trội so với các ngân hàng khác trong việc bán bancassurance do ACB là một ngân hàng bán lẻ thực thụ. Tập khách hàng lớn và chất lượng sẽ là động lực thúc đẩy nhu cầu bancassurance của nhà băng này trong thời gian tới.

Là ngân hàng tiên phong trong bán lẻ, chuyển đổi số là một phần không thể thiếu trong chiến lược kinh doanh ACB. Nhà băng này đã khởi động hành trình số hóa từ nhiều năm trước, lấy khách hàng làm trọng tâm và chú trọng nâng cao trải nghiệm người dùng.

Khách hàng ACB đã được giao dịch hoàn toàn miễn phí, được mở tài khoản số đẹp, chuyển khoản 0 đồng những năm qua. Các công nghệ mới, tính năng hiện đại cũng liên tục được Ngân hàng cập nhật để đáp ứng nhu cầu ngày một cao của khách hàng. Nhờ đó, số lượng khách hàng của ACB tăng lên chóng mặt, đặc biệt khi tháng 5 năm 2021 ACB thử nghiệm tích hợp eKYC trên website đăng ký dịch vụ trực tuyến và ứng dụng di động cho khách hàng cá nhân.

ACB đang tăng tốc về số lượng giao dịch ngân hàng số cao hơn trung bình ngành, đạt từ 80-100%/năm trong 3 năm gần nhất. Số lượng khách hàng sử dụng ngân hàng số chiếm 91% tổng số lượng khách hàng toàn hệ thống.

Thành quả từ chuyển đổi số đã được phản ánh rõ trong kết quả hoạt động kinh doanh của nhà băng này thời gian qua.

Cụ thể, các hoạt động số hóa nổi bật như số hóa quy trình thẩm định, phê duyệt, giải ngân online đã giúp ACB gia tăng năng lực cạnh tranh trong mảng tín dụng và tăng trưởng gần 16% dư nợ trong năm 2021.

Cuối tháng 3/2022, ACB là một trong 5 ngân hàng có tỷ lệ tiền gửi không kỳ hạn (CASA) cao nhất trên thị trường. Trong giai đoạn 2016-2019, tỷ lệ này chỉ ở mức 16-19% nhưng hiện đã lên gần 27%. Theo đó, ACB ngày càng tối ưu chi phí huy động vốn, Ngân hàng có thể duy trì lãi suất huy động ở mức hợp lý mà vẫn có tăng trưởng tiền gửi tốt. Điều này cũng là nền tảng để ACB cải thiện biên lãi thuần (NIM), nâng cao sức cạnh tranh với các đối thủ.

Số hóa toàn diện cũng đã giúp ACB cải thiện mạnh mẽ chi phí hoạt động chỉ trong thời gian ngắn. Tỷ lệ chi phí/thu nhập hoạt động của ACB đã giảm mạnh từ mức 45-50% trong năm 2016-2020 xuống chỉ còn 35% trong năm 2021.

Đặc biệt, số hóa cũng là cách để ACB góp phần bảo vệ môi trường xung quanh. Từ nhiều năm nay, ACB đã đạt mục tiêu "4 không": không giấy, không in, không scan, không lưu vật lý, góp phần tiết kiệm 4 tỷ đồng/năm cho giấy in, 18 tỷ đồng/năm cho mực in, 4 tỷ đồng/năm cho việc lưu trữ, từ đó giảm thiểu gần 70 tấn rác thải từ giấy in, xác hộp mực hay máy móc thiết bị hư hỏng.

Hành trình số hóa chưa ngừng lại mà còn được nhà băng này đẩy mạnh hơn nữa. ACB đang chủ động tích hợp những công cụ số vào quy trình vận hành, đẩy mạnh việc sử dụng video call, các kiosk số đặt tại CN/PGD, các AI Bots để học và nhận dạng thói quen của khách hàng, từ đó cải tiến các quy trình tiện lợi và phù hợp hơn.

Ngoài ra, nhiều tính năng mới và tăng tốc độ xử lý giao dịch, dịch vụ số cũng được ACB cập nhật và nâng cấp cho các ứng dụng di động hiện có như ACB Mobile App, ACB Lifestyle App, ACB Business App.

Tháng 2/2022, ACB đã chính thức ra mắt thương hiệu ngân hàng số ACB ONE cùng với việc thành lập Khối Ngân hàng số. Đây được xem là một cột mốc quan trọng đánh dấu bước chuyển đổi lớn của ACB trong số hóa hoạt động kinh doanh, dự kiến sẽ gây nhiều bất ngờ cho thị trường những năm tới.

ACB đang thực hiện chiến lược giai đoạn 2019-2024 mà Hội đồng quản trị thông qua cuối năm 2018. Theo Chiến lược, tầm nhìn của ACB là ngân hàng bán lẻ hàng đầu, có tăng trưởng tổng thu nhập ở mức cao, đem lại trải nghiệm khách hàng tốt nhất, phát triển mạnh mẽ các dịch vụ ngân hàng; tập trung cho các phân đoạn mục tiêu ở khách hàng cá nhân, doanh nghiệp nhỏ và vừa, đồng thời phát triển có chọn lọc khách hàng doanh nghiệp lớn.

Để hiện thực hóa tầm nhìn đó, ACB đặt ra mục tiêu tổng tài sản dự kiến tăng bình quân 15%/năm; Huy động tăng 15%/năm; Dư nợ cho vay tăng 15%/năm; Lợi nhuận trước thuế tăng khoảng 12% - 20%/năm; Tỷ lệ nợ xấu dưới 2%.

Năm 2022, ACB đặt mục tiêu tổng tài sản tăng 11% lên 588.187 tỷ đồng. Tiền gửi của khách hàng tăng 11% lên 421.897 tỷ đồng. Dư nợ cho vay khách hàng dự kiến tăng 10% lên 398.299 tỷ đồng theo chỉ tiêu được Ngân hàng Nhà nước giao hồi đầu năm. Nợ xấu kiểm soát ở mức dưới 2%. Lợi nhuận trước thuế dự kiến ở mức hơn 15.000 tỷ đồng.

Kế hoạch này hoàn toàn có cơ sở khi quý 1/2022, ACB đã ghi nhận lợi nhuận trước thuế đạt 4.114 tỷ đồng, tăng 32,5% so với cùng kỳ và thực hiện được hơn 27% kế hoạch năm.

Và nếu những mục tiêu của năm nay thành công thì ACB sẽ hướng đến tuổi 30 rực rỡ và mở ra chương phát triển mới.

Trong báo cáo phân tích mới đây, các chuyên gia của Công ty chứng khoán SSI đánh giá, ACB duy trì tốt đà tăng trưởng lợi nhuận trong quý 1/2022 với động lực đến từ tăng trưởng tín dụng ổn định, thu nhập ngoài lãi tăng mạnh và hoàn nhập dự phòng do các khoản vay tái cấu trúc phục hồi. Tỷ lệ tiền gửi không kỳ hạn (CASA) cải thiện cũng là một điểm đáng chú ý trong kết quả kinh doanh của ACB cho thấy chi phí huy động vốn ngày càng tối ưu.

SSI cho rằng, năm 2022 là một năm khá thuận lợi với ACB, với lợi nhuận dự báo có khả năng cao sẽ vượt kế hoạch và chi phí dự phòng giảm xuống. Đáng chú ý, do ngân hàng tập trung bán lẻ, không tham gia vào thị trường trái phiếu doanh nghiệp nên có thể sẽ ít bị ảnh hưởng hơn trong giai đoạn thị trường bất ổn hiện nay.

Tại ĐHĐCĐ thường niên 2022, lãnh đạo ACB cho biết, tình hình khách hàng cơ cấu nợ do dịch Covid-19 đã có sự cải thiện tốt, dư nợ từ 17.000 tỷ đồng trong năm 2021 đến quý 1/2022 chỉ còn 15.000 tỷ đồng. Nếu tình hình khả quan, ACB sẽ hoàn nhập dự phòng và có một khoản thu nhập bất thường trong năm nay.

VCSC nhận định, NIM 2022 của ACB tiếp tục cải thiện từ mức đỉnh lịch sử trong năm 2021 nhờ nỗ lực tăng cường tệp khách hàng bán lẻ và nhờ đóng góp từ các nguồn vốn có chi phí thấp hơn. Bên cạnh đó, thế mạnh truyền thống của ACB là chất lượng tài sản vượt trội luôn được các tổ chức uy tín trong và ngoài nước đánh giá cao. Trong đánh giá mới nhất, tổ chức xếp hạng hàng đầu thế giới Fitch đã nhận xét: "ACB có tỷ lệ nợ xấu tốt hơn so với bình quân các ngân hàng cạnh tranh và có chất lượng tài sản vượt trội"; Đồng quan điểm, HSC cũng nhận định "ACB có triển vọng tăng trưởng lợi nhuận bền vững trong dài hạn, chất lượng tài sản thuộc nhóm đầu và công tác quản trị rủi ro được thực hiện một cách thận trọng"./.

Nhịp sống kinh tế