- Ông là người Phần Lan nhưng đã có 23 năm đầu tư ở thị trường tài chính châu Á và gặt hái được nhiều thành công. Tại sao ông lại chọn châu Á, mà đặc biệt là Việt Nam? Và trong 23 năm qua kinh tế châu Á nói chung và Việt Nam nói riêng đã thay đổi như thế nào?

Chúng tôi tìm kiếm những nền kinh tế có tiềm năng tăng trưởng mạnh mẽ nhưng vừa trải qua giai đoạn khủng hoảng kinh tế vĩ mô – điều khiến giá cổ phiếu rơi xuống mức thấp và trở nên đặc biệt hấp dẫn.

Thái Lan đã trải qua khủng hoảng tài chính từ năm 1997 đến 1999, mà trong cuộc khủng hoảng đó có tới 57 định chế tài chính sụp đổ. Và chúng tôi bắt đầu đầu tư vào Thái Lan từ năm 1999.

Còn đối với Việt Nam, GDP của Việt Nam không bị sụt giảm trong các cuộc khủng hoảng kinh tế vì các bạn có lĩnh vực xuất khẩu rất mạnh. Tuy nhiên, ngành bất động sản và ngành ngân hàng đã rơi vào khủng hoảng trong giai đoạn 2009 – 2012. Và chúng tôi đã chờ đến lúc thị trường bất động sản chạm đáy trước bắt đầu quyết định đầu tư vào thị trường chứng khoán Việt Nam.

Thực tế là trong cả năm 2012 không có dự án bất động sản mới nào được triển khai ở Việt Nam. Và đó chính là đáy. Đây là dấu mốc để Pyn Elite Fund bắt đầu rót tiền mua cổ phiếu Việt Nam từ năm 2013.

- Đến nay thì toàn bộ các khoản đầu tư của Pyn Elite đều là ở Việt Nam. Ông có thể chia sẻ lý do vì sao lại thoái toàn bộ vốn khỏi Thái Lan và Trung Quốc để quay sang tập trung vào duy nhất thị trường Việt Nam? Có thể hiểu rằng chứng khoán Việt Nam hấp dẫn hơn?

Thời điểm năm 2012, có thể nói kinh tế Việt Nam đã chạm đáy. Công ty quản lý tài sản VAMC ra đời tháng 5/2013, bắt đầu xử lý nợ xấu của hệ thống ngân hàng. Chúng tôi nhận định đây là thời điểm tốt để rút vốn khỏi Thái Lan, nơi mà nền kinh tế và thị trường chứng khoán đã diễn biến khá tốt trong nhiều năm. Cổ phiếu Thái khi đó đã ở mức khá sát với giá trị thực, đồng nghĩa tiềm năng tăng trưởng bị hạn chế.

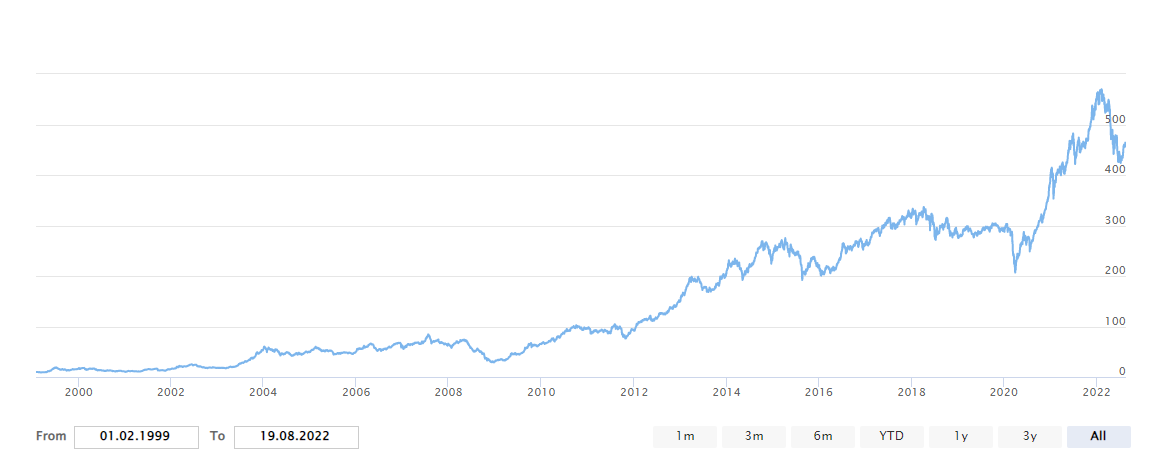

Có thể nhìn vào những con số cụ thể để chứng minh cho điều này: Từ năm 2013 đến 2022, chỉ số Vn Index của Việt Nam đã tăng 196% trong khi chỉ số SET Index của Thái Lan chỉ tăng 33%. Tỷ lệ tăng trưởng kép hàng năm (CAGR) của thị trường Việt Nam lên tới 11,9% trong khi của Thái Lan chỉ là 1,9% (dựa trên EPS).

- Trong thư gửi nhà đầu tư mới đây, ông viết rằng thật phi lý khi hệ số P/E của chứng khoán Việt Nam thấp hơn Thái Lan. Vậy theo ông P/E của TTCK Việt Nam nên ở mức bao nhiêu là hợp lý?

P/E của Thái Lan hiện là 15-20 lần, Việt Nam vào khoảng 10-15 lần. Trong vòng 5 năm tới, cổ phiếu Việt Nam có tăng trưởng lợi nhuận tốt hơn, do đó ít nhất thì hệ số P/E của Việt Nam nên ở mức bằng với Thái Lan.

Tôi có một con số nữa có thể sẽ khiến bạn thấy sốc: 5 năm gần đây, hệ số CAGR của các ngân hàng Việt Nam là 31,2%, còn của các ngân hàng Thái Lan trong cùng kỳ là -1,2%!

- Điều hành quỹ 1 tỷ USD, ông phải chịu đựng áp lực như thế nào, nhất là khi thị trường có những biến động mạnh?

Khách hàng của chúng tôi là những nhà đầu tư cá nhân dài hạn và họ nhận thức rất rõ chúng tôi đang làm gì, tại sao lại làm như vậy. Vì thế, những sự kiện mang tính ngắn hạn trên thị trường hoặc đôi lúc quỹ có hiệu suất thấp hơn so với chỉ số chung không phải là vấn đề.

Bản thân tôi là người luôn thả lỏng, dù tổng tài sản mà quỹ quản lý (AUM) là bao nhiêu hay hiệu suất của danh mục tăng giảm như thế nào. Đối với các khách hàng trung thành của Pyn Elite, điều quan trọng là chúng tôi không bao giờ phải thay đổi mục tiêu theo diễn biến thị trường. Như Kimi Räikkönen, tay đua công thức 1 người Phần Lan, từng nói: "Hãy để tôi yên, tôi biết mình đang làm gì".

- Trước khi trở thành một nhà quản lý quỹ toàn thời gian, được biết ông từng là một doanh nhân trong ngành truyền thông với các sản phẩm liên quan tới phát thanh và truyền hình. Ông có thể chia sẻ về quãng thời gian này cũng như lý do khiến ông chuyển hẳn sang lĩnh vực tài chính?

Tôi là người may mắn khi được góp mặt trong 2 ngành công nghiệp thú vị là truyền thông và quản lý quỹ. Vào năm 1998, tôi bắt đầu đăng ký cấp giấy phép quản lý quỹ.

Lúc đó, tôi thấy rằng các doanh nghiệp phát thanh và truyền hình ở Phần Lan bắt đầu nổi lên. Tôi là một nhà sản xuất độc lập và điều đó có nghĩa là lượng khách hàng của tôi ngày càng ít đi khi cùng một chủ sở hữu lại nắm giữ nhiều nhà đài hơn. Chính điều đó khiến thu nhập của tôi ngày càng ít đi. Để tăng thêm doanh thu, tôi quyết định lựa chọn sản xuất nhiều hơn. Nhưng như vậy bạn phải làm việc nhiều hơn mà thu nhập vẫn giữ nguyên.

Tôi thích công việc sản xuất và cũng thích công việc quản lý quỹ hiện tại. Tuy nhiên, tôi phải nói rằng những gì tôi đang làm có thu nhập cao một cách đáng kinh ngạc.

- Ông thường đưa ra những nhận định và dự báo rất lạc quan về TTCK Việt Nam, kể cả khi có những diễn biến tiêu cực ví dụ như khi thị trường lao dốc mạnh trong tháng 5/2022. Lý do là gì?

Bạn cần phải phân biệt rõ các sự kiện mang tính nhất thời, chỉ có tác động ngắn hạn với những thứ gây ra tác động tiêu cực về dài hạn. Theo ước tính của chúng tôi, các cổ phiếu Việt Nam sẽ có mức tăng trưởng rất hấp dẫn trong các năm 2022, 2023 và 2024. Và dựa trên các con số này, chúng tôi dự báo đến năm 2024 VnIndex sẽ đạt 2.500 điểm, hệ số P/E ở mức hợp lý là 16,5 lần.

Trong khung thời gian này, rất nhiều sự kiện tiêu cực có thể xảy ra, nhưng tôi tin là các yếu tố chủ chốt trong tính toán của chúng tôi đều sẽ diễn biến đúng như dự báo. 2.500 điểm là khả thi và tất cả chúng ta đều sẽ kiếm được nhiều tiền trong thị trường này.

- Những tháng đầu năm 2022, thị trường chứng khoán Việt Nam đã có những biến động mạnh. Những biến động đó tác động như thế nào tới Pyn Elite Fund?

Chúng tôi đã chốt lời vào mùa thu năm 2021, trong đó bán các cổ phiếu có hệ số beta cao (hệ số đo lường mức độ rủi ro của một cổ phiếu cụ thể hay một danh mục đầu tư với mức độ rủi ro chung của thị trường chứng khoán), chẳng hạn như nhóm cổ phiếu CEO hay cổ phiếu của các công ty môi giới chứng khoán…. Điều này cho phép chúng tôi ở một vị thế tốt để đối mặt với những khó khăn, liên quan đến sự bất ổn toàn cầu, vào đầu năm 2022.

Tuy nhiên, các cổ phiếu nhóm ngân hàng và bất động sản của chúng tôi vẫn bị ảnh hưởng bởi cú giảm của thị trường. Tôi không nghĩ đây là vấn đề, nhất là khi các cổ phiếu vốn đã rẻ, lại càng được định giá rẻ hơn. Bạn không cần quan tâm đến việc tâm lý tiêu cực sẽ khiến các cổ phiếu đó giảm đến mức nào.

- Ông đánh giá như thế nào về tiềm năng của TTCK Việt Nam trong ngắn và trung hạn?

Trong ngắn hạn, thị trường có thể bị ảnh hưởng bởi các diễn biến trên thị trường chứng khoán toàn cầu. Triển vọng trong 12 tháng tới không rõ ràng. Chúng tôi đang cố gắng phân bổ danh mục sao cho có thể luôn sẵn sàng để đối phó với cả hoàn cảnh tiêu cực và tích cực trong ngắn hạn.

Còn đối với trung hạn – 3 năm nữa và lâu hơn, thị trường Việt Nam có tiềm năng rất lớn để tăng trưởng vượt trội so với bức tranh chung. Các yếu tố quan trọng nhất gồm tăng trưởng lợi nhuận tốt, mức giá rẻ và cán cân tài chính ổn định.

- Danh mục của Pyn thường khá khác so với các quỹ trên thị trường, ông có thể chia sẻ tiêu chí lựa chọn danh mục của các ông là gì?

Tôi nghĩ mỗi người có những cách lựa chọn cổ phiếu khác nhau. Cả tôi và các đồng nghiệp trong các quỹ khác đều tìm ra những cổ phiếu mà họ cho là tốt nhất. Các chiến lược đầu tư, dù khác nhau, nhưng đều có thể mang lại mức lợi nhuận tuyệt vời.

Hiệu suất của Pyn Elite tăng trưởng vượt trội kể từ khi bắt đầu đầu tư vào thị trường chứng khoán Việt Nam năm 2013. Nguồn: Pyn Elite Fund.

Đối với Pyn, chúng tôi tin tưởng nhu cầu nội địa của Việt Nam sẽ duy trì mạnh mẽ trong vài năm tới. Đó là lý do tại sao chúng tôi đứng ngoài ngành thép, dầu khí, nông sản và các ngành liên quan tới xuất khẩu vì những lĩnh vực này có thể bị tác động nhiều hơn bởi thị trường toàn cầu.

Chúng tôi chạy các mô hình tài chính của riêng mình cho từng doanh nghiệp mà mình đang nắm giữ cổ phiếu, cố gắng giữ cho các thước đo chính luôn đúng. Chúng tôi không nắm giữ một cổ phiếu nếu các số liệu tính toán không cho thấy nó có tiềm năng to lớn. Ngoài ra, chúng tôi cũng không sốt ruột nếu cổ phiếu mình lựa chọn chưa tăng trưởng hiệu quả ngay cả trong một quãng thời gian dài.

- Vậy kế hoạch của các ông trong phần còn lại của năm 2022 và năm 2023 là gì?

Chúng tôi gắn bó với danh mục đầu tư hiện tại của mình. Hai cổ phiếu có tỷ trọng lớn nhất trong danh mục của Pyn Elite Fund chính là CTG và VMH. Tôi nghĩ các doanh nghiệp này sẽ hoạt động tốt trong nửa sau của năm 2022 và cả năm 2023 nữa. Tình hình có vẻ khá thuận lợi với họ.

- Chúng tôi được biết ông đang sinh sống ở Thái Lan. Tạo sao khi hoạt động đầu tư Pyn Elite Fund, với danh mục lên tới gần 1 tỷ USD, chủ yếu ở Việt Nam mà ông lại không sống ở Việt Nam? Có lý do gì đặc biệt hay không?

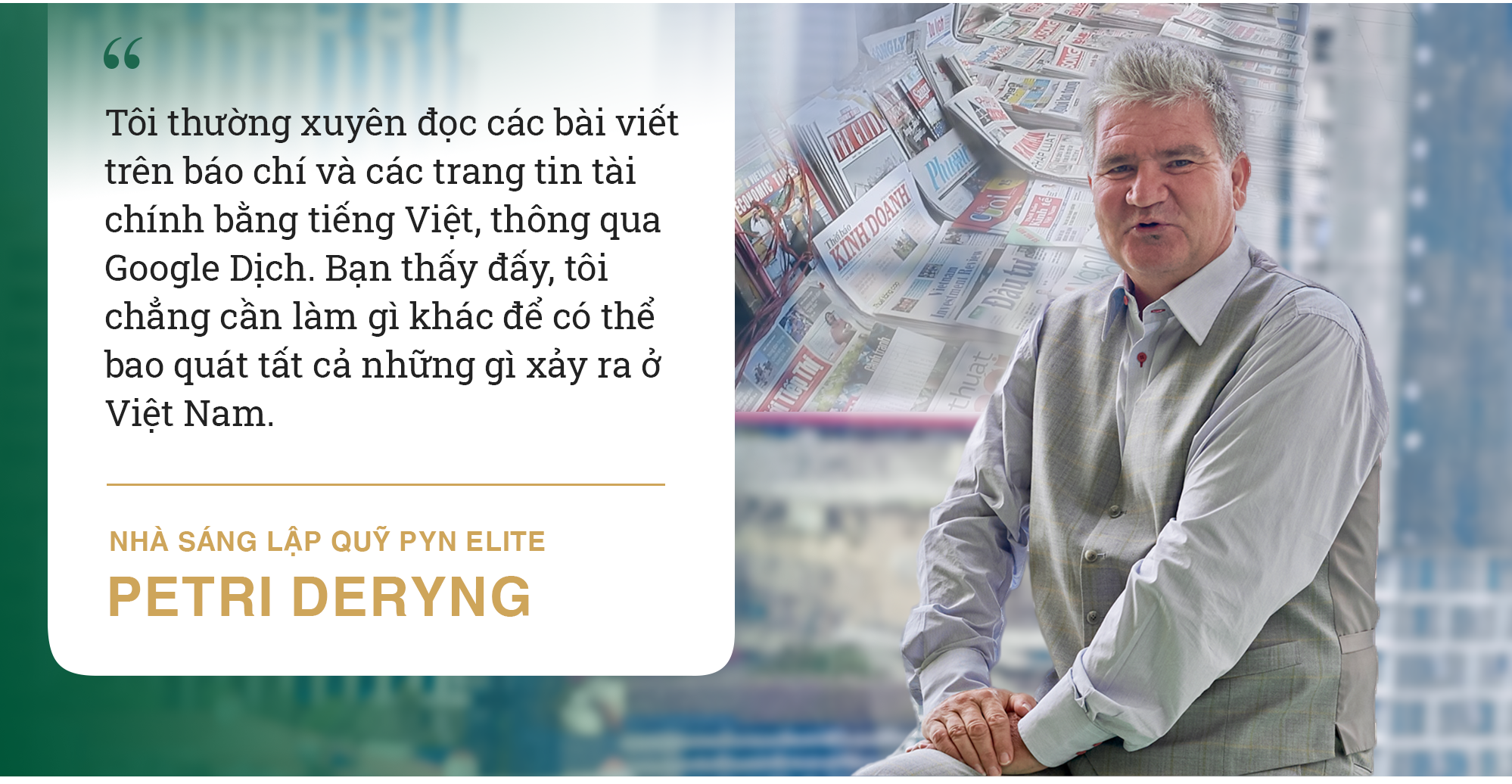

Việt Nam là một thị trường mục tiêu tốt nếu xét về quy mô nền kinh tế và Việt Nam cũng không quá lớn khi nhìn về mặt địa lý. Chính bởi thế, tôi không gặp khó khăn gì để theo dõi tình hình vĩ mô ngay cả khi sống tại Thái Lan.

Với tiến bộ công nghệ, Google hiện đã có thể dịch tất cả mọi thứ sang tiếng Anh chỉ trong vài giây ngắn ngủi. Tôi cũng thường xuyên đọc các bài viết trên báo chí và các trang tin tài chính bằng tiếng Việt, thông qua Google Dịch. Bạn thấy đấy, tôi chẳng cần làm gì khác để có thể bao quát tất cả những gì xảy ra ở Việt Nam.

Tôi thích sống ở Việt Nam hơn ở Thái Lan. Tuy nhiên, tôi đã tới Thái Lan trước và xây dựng tổ ấm của mình ở Bangkok. Đó là lý do tôi tiếp tục sống ở đây.

- Khi nhắc tới Việt Nam, điều gì khiến ông ấn tượng nhất?

Vì tính chất công việc của mình, tôi đã gặp gỡ rất nhiều người, ở nhiều tầng lớp khác nhau trong xã hội của các bạn. Đó có thể là những người được đào tạo bài bản hay là những người chỉ làm những công việc tay chân. Điểm chung là họ nhận thức rất rõ ràng về những gì đang diễn ra ở Việt Nam cũng như trên thế giới. Họ rất chăm chú theo dõi tin tức.

Người Việt Nam gây ấn tượng với tôi bởi sự tự tin to lớn cùng tham vọng lớn. Mỗi cá nhân tôi gặp đều là những người muốn giải quyết vấn đề và bắt tay vào công việc chứ không phải chờ đợi người khác sẽ làm thay họ.

Và tất nhiên, ẩm thực của các bạn cũng là điều tôi ấn tượng. Tôi thích ăn đồ ăn Thái nhưng còn đam mê các món ăn Việt hơn.

- Ông có lời khuyên nào dành cho các nhà đầu tư tại Việt Nam hay không?

Lời khuyên của tôi là: Hãy nhìn những gì đã xảy ra trong lịch sử. Thị trường luôn lặp lại các mô hình tương tự. Qua các sự kiện trong quá khứ, bạn sẽ học được điều gì sẽ xảy ra trong tương lai. Hãy xây dựng các tiêu chí của riêng bạn trong lựa chọn cổ phiếu. Bằng cách đó, bạn sẽ không chịu tác động tâm lý mỗi khi thị trường biến động.

Nhịp sống kinh tế