Kido chào bán ra công chúng 20% vốn của công ty kem với giá 52.000 đồng/cp, định giá gần 3.000 tỷ đồng

Công ty chứng khoán Rồng Việt định giá KDF ở mức giá hợp lý là 64.700 đồng/cp.

Theo thông tin từ CTCP Thực phẩm Đông lạnh KIDO (KDF) - công ty con phụ trách mảng thực phẩm đông lạnh của Tập đoàn Kido (KDC), trong khoảng thời gian từ 31/03/2017 đến 12/04/2017, KDF sẽ tiến hành chào bán cổ phần lần đầu ra công chúng (IPO) với số lượng chào bán là 11,2 triệu cổ phần tương đương 20% vốn điều lệ của công ty. Giá chào bán là 52.000 đồng/cp, tương ứng mức định giá gần 3.000 tỷ đồng.

Theo quy định của KDF thì cá nhân được mua tối thiểu 3.000 cổ phần và tối đa 100.000 cổ phần, còn tổ chức được mua tối thiểu 10.000 cổ phần, tối đa 500.000 cổ phần. Thời gian thanh toán tiền mua từ ngày 12/04/2017 đến 19/04/2017 hoặc 5 ngày làm việc sau khi thông báo đủ số lượng.

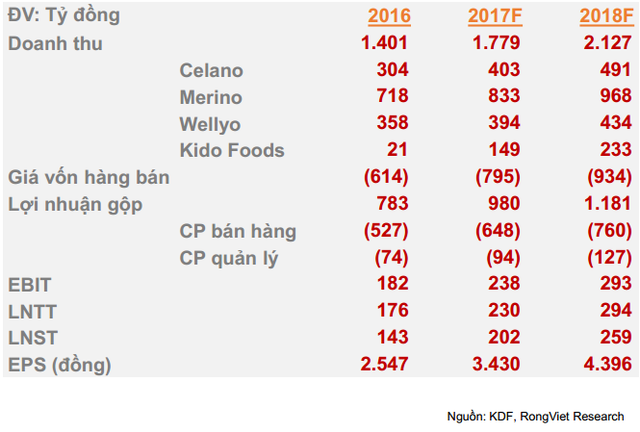

Trong tài liệu công bố, KDF cho biết năm 2016, công ty đạt 1.401 tỷ đồng doanh thu trong đó kem Merino đóng góp lớn nhất với 718 tỷ đồng, LNST năm này đạt 143 tỷ đồng, tương ứng EPS là 2.547 đồng.

Công ty chứng khoán Rồng Việt định giá KDF ở mức giá hợp lý là 64.700 đồng/cp. CTCK này dự phóng năm 2017, mảng kem sẽ tăng trưởng gấp 1,5 lần tăng trưởng của ngành; tăng trưởng của mảng sữa chua ổn định; Sản lượng bánh bao ước tính 1.370 tấn và giá bán bình quân sẽ tăng 5% đối với kem và bánh, tăng 2% sối với sữa chua. Ngoài ra, KDF được hưởng thuế suất 12% do ưu đãi thuế từ nhà máy Bắc Ninh.

Theo đó, Rồng Việt dự báo doanh thu 2017 của KDF có thể đạt 1.779 tỷ đồng và lợi nhuận sau thuế đạt 202 tỷ đồng – tăng trưởng 27% và EPS là 3.430 đồng.

Ngoài 20% chào bán cho công chúng, Kido cũng bán 15% cho đối tác và cổ đông nội bộ.

KDC

Tin tức sự kiện về: Công ty cổ phần Cao su Việt Nam

Xem tất cả >>CÙNG CHUYÊN MỤC

Chủ tịch Công ty Hưng Thịnh Phan Thành Muôn bị khởi tố

19:47 , 07/11/2024