Lần đầu tiên sau gần 7 tháng hệ thống ngân hàng cần nguồn hỗ trợ thanh khoản từ Nhà điều hành

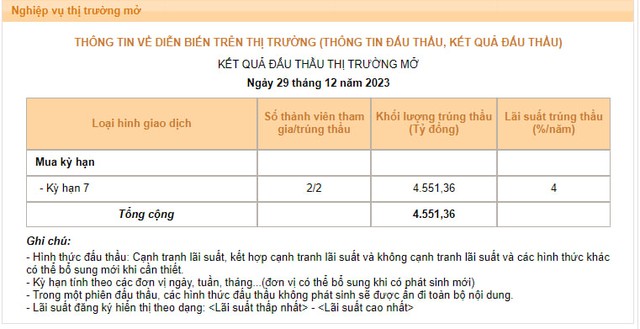

Trong phiên 29/12/2023, NHNN đã cho 2 thành viên thị trường vay hơn 4.550 tỷ đồng thông qua kênh cầm cố giấy tờ có giá với kỳ hạn 7 ngày và lãi suất 4%/năm.

- 31-12-2023Năm 2024, lãi suất thấp và nới lỏng cung tiền sẽ tác động tích cực lên mặt bằng giá cổ phiếu?

- 28-12-2023Lãi suất qua đêm liên ngân hàng tăng gấp 4 lần sau 2 phiên giao dịch, lên cao nhất 2 tháng

- 27-12-2023Một ngân hàng Big4 tiếp tục giảm lãi suất huy động từ ngày 27/12, gửi dưới 1 năm chỉ còn 3,5%

Ảnh minh họa

Phiên giao dịch cuối cùng của năm 2023 (29/12) ghi nhận diễn biến đáng chú ý trên thị trường mở khi lần đầu tiên kể từ đầu tháng 6/2023 kênh cho vay cầm cố giấy tờ có giá (OMO) của Ngân hàng Nhà nước (NHNN) phát sinh giao dịch mới. Cụ thể, trong phiên 29/12, NHNN đã cho 2 thành viên thị trường vay 4.551 tỷ đồng với kỳ hạn 7 ngày và lãi suất 4%/năm.

Trên kênh tín phiếu, NHNN tiếp tục dừng phát hành tín phiếu mới và không có tín phiếu cũ đáo hạn.Tính chung, NHNN đã bơm ròng cho hệ thống hơn 4.551 tỷ đồng trong phiên cuối năm 2023.

Nguồn: SBV

Năm 2023, Nhà điều hành luôn duy trì hoạt động chào mua giấy tờ có giá nhằm hỗ trợ thanh khoản cho các ngân hàng có nhu cầu. Các giao dịch OMO phát sinh thường xuyên trong 5 tháng đầu năm, thậm chí có phiên NHNN cho các ngân hàng vay tới gần 26.900 tỷ đồng.

Nhu cầu vay cầm cố giấy tờ có giá bắt đầu giảm dần từ cuối tháng 5 và ngừng hẳn kể từ đầu tháng 6 trong bối cảnh thanh khoản hệ thống trở nên dư thừa do tăng trưởng tín dụng ở mức thấp. Ngân hàng bí đầu ra, dư thừa thanh khoản đã kéo giảm lãi suất liên ngân hàng xuống vùng thấp kỷ lục, đồng thời các khoản cho vay OMO của NHNN cũng bị "ế" người vay. Thậm chí đến trung tuần tháng 9, NHNN đã phải mở lại hoạt động phát hành tín phiếu để hút bớt thanh khoản VNĐ dư thừa trong bối cảnh tỷ giá liên tục leo thang.

Đến tháng 12/2023, tăng trưởng tín dụng bắt đầu bật tăng mạnh do yếu tố mùa vụ cũng như một loạt các biện pháp kích cầu tín dụng của Chính phủ và NHNN; thanh khoản hệ thống vì thế cũng không còn quá dư thừa.

Tính đến ngày 20/12, tín dụng đã tăng 10,85% so với thời điểm cuối năm 2022, theo thông tin được VTV đăng tải. Trước đó, thông tin đưa ra từ Ngân hàng Nhà nước, dư nợ tín dụng toàn hệ thống đến giữa tháng 12 vẫn tăng chậm, cách xa mục tiêu cả năm đặt ra. Cụ thể, tính đến ngày 13/12, tín dụng tăng 9,87% so với cuối năm 2022, thấp hơn nhiều so với mức tăng cùng kỳ năm trước.

Như vậy, chỉ trong 20 ngày của tháng 12/2023, tăng trưởng tín dụng tiến thêm 1,7%, tương đương với khoảng 202.700 tỷ đồng được bơm ra nền kinh tế. Nếu lấy mốc là ngày 13/12 thì đến 20/12, tức trong 7 ngày tăng trưởng tín dụng đã nhích lên 0,98%, tương đương 116.900 tỷ đồng vốn được bơm ra. Có thể thấy, càng về cuối năm, tốc độ giải ngân tín dụng càng tăng tốc.

Trên thị trường liên ngân hàng, lãi suất cho vay VND bình quân cũng bật tăng mạnh trong 2 tuần cuối cùng của năm 2023.

Số liệu mới nhất của NHNN cho thấy, lãi suất qua đêm (kỳ hạn chính chiếm 80 – 90% doanh số giao dịch) đến hết ngày 28/12 dừng ở 0,51%, dù đã hạ nhiệt đáng kể so với mức cao điểm 1,02% trong phiêm 26/12 nhưng vẫn cao gấp 3 lần so với cuối tháng 11.

Lãi suất các kỳ hạn chủ chốt khác cũng tăng mạnh. Đóng cửa ngày 28/12, lãi suất VND các kỳ hạn từ 1 tháng trở xuống lần lượt là: 1 tuần 1,85% (+1,49 điểm % so với cuối tháng 11); 2 tuần 2,21% (+1,71 điểm %); 1 tháng là 2,29% (+1,16 điểm %).

Sự bật tăng của lãi suất liên ngân hàng cũng là một tín hiệu cho thấy thanh khoản hệ thống đã không còn quá dư thừa khi tăng trưởng tín dung bức tốc mạnh trong tháng 12.

CÙNG CHUYÊN MỤC

Lãi suất tiết kiệm đã chạm đáy?

15:00 , 03/05/2024

Ngân hàng tăng mạnh giá mua vào USD

13:34 , 03/05/2024

LPBank làm việc xuyên kỳ nghỉ để hoàn thành Dự án chuyển đổi CoreBanking T24

13:30 , 03/05/2024