Khi lãi suất tăng…

Kể cả trước khi NHTW quyền lực nhất thế giới hành động, những ảnh hưởng của động thái này đã và đang lan rộng ra toàn bộ nền kinh tế toàn cầu.

- 13-09-2015Tại sao một sự gia tăng lãi suất ở Mỹ vẫn còn tiềm ẩn nhiều rủi ro?

- 10-09-2015Thêm dấu hiệu để Fed tự tin nâng lãi suất

- 10-09-20157 lý do khiến Fed chưa tăng lãi suất vào tuần tới

Lần đầu tiên trong 1 thập kỷ, Cục dự trữ liên bang Mỹ (Fed) đang xem xét có nên tăng lãi suất một chút từ mức thấp kỷ lục hiện nay hay không. Hãy cùng đi tìm câu trả lời cho những câu hỏi phổ biến nhất về vấn đề này.

Tại sao Fed xem xét nâng lãi suất ở thời điểm hiện tại?

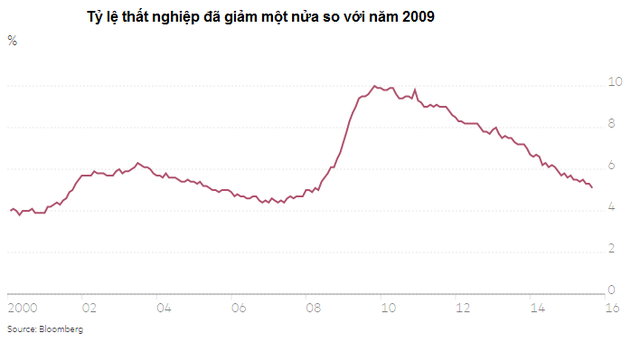

Nước Mỹ đã chứng kiến khu vực tư nhân có tốc độ tăng trưởng việc làm tốt nhất từ trước đến nay, và tỷ lệ thất nghiệp cũng đã giảm xuống còn một nửa so với thời kỳ đỉnh điểm. Fed nghĩ rằng thị trường lao động nóng lên sẽ gây nên lạm phát và đẩy tăng tiền lương. Với nhiệm vụ giữ lạm phát ở mức thấp, Fed phải tính đến chuyện tăng chi phí đi vay để giữ nền kinh tê đi đúng hướng.

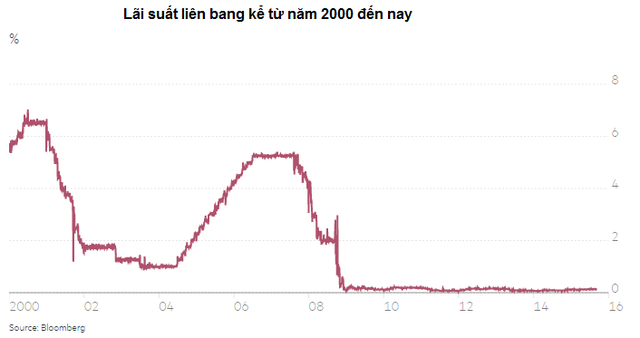

Tại sao lãi suất của Mỹ được giữ ở mức thấp lâu đến vậy?

Từ năm 2007 đến 2009, kinh tế Mỹ đã suy sụp vì thị trường nhà đất và hệ thống ngân hàng sụp đổ. Fed đã thực hiện nhiệm vụ ngăn chặn nền kinh tế rơi vào một cuộc Đại suy thoái khác, trong đó cách mà Fed chọn là giảm chi phí đi vay xuống mức thấp kỷ lục.

Kinh tế Mỹ đã sẵn sàng cho việc nâng lãi suất?

Đó là câu hỏi trị giá hàng nghìn tỷ USD với muôn vàn lựa chọn. Đối với những người lạc quan, Mỹ đã thành công trong việc tạo ra sự phục hồi đáng kể của nền kinh tế, giúp Mỹ “sáng chói” so với nhiều nền kinh tế khác. Họ cho rằng lãi suất tăng thêm 0,25% sẽ mang theo những tác động tiêu cực, nhưng đó là sự hi sinh đúng đắn để Fed đón đầu lạm phát. Còn những người hoài nghi cảnh báo rằng lạm phát vẫn ở mức rất thấp và hành động của Fed có nguy cơ khiến thị trường toàn cầu chao đảo, đồng thời Fed cũng sẽ đẩy đồng USD tăng vọt nếu nâng lãi suất quá sớm.

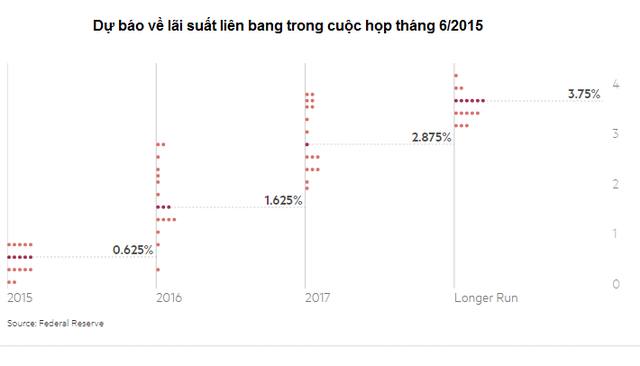

Lãi suất sẽ tăng nhanh hay chậm?

Fed đã nhiều lần khẳng định lãi suất sẽ không tăng quá nhanh. Một trong những “câu thần chú” đã được Chủ tịch Janet Yellen đưa ra hồi đầu năm nay là lãi suất sẽ được nâng lên từ từ. Theo dự báo, lần tăng đầu tiên sẽ chỉ ở mức 0,25% và cuối cùng lãi suất sẽ chỉ ở mức chưa đến 4%.

Lãi suất sẽ trở lại mức trước khủng hoảng?

Theo dự báo của chính các quan chức Fed, trong tương lai gần câu trả lời là không. Fed tin rằng tăng lãi suất là phù hợp với sự ổn định trong tăng trưởng kinh tế, đồng thời giá cả được dự báo sẽ tăng dần lên sau khi chịu tác động của khủng hoảng. Ở thời kỳ sau khủng hoảng như hiện nay, Fed cần phải đi trước một bước.

Fed tăng lãi suất sẽ ảnh hưởng như thế nào đến kinh tế thế giới?

Điều chỉnh lãi suất liên bang – lãi suất mà các ngân hàng áp dụng cho các khoản vay ngắn hạn trên thị trường liên ngân hàng – sẽ ảnh hưởng đến các loại lãi suất ngắn hạn khác mà các hộ gia đình và doanh nghiệp phải trả.

Động thái này cũng tác động lên cả các lãi suất dài hạn, bao gồm các khoản vay thế chấp và trái phiếu doanh nghiệp. Những thay đổi này cũng ảnh hưởng đến giá tài sản, trong đó có thị trường chứng khoán.

Các doanh nghiệp đã sẵn sàng?

Nhiều doanh nghiệp Mỹ đã tận dụng lợi thế lãi suất thấp để vay tiền thông qua thị trường trái phiếu. Hầu hết nói rằng họ không bị áp lực nếu lãi suất tăng lên chút xíu và tin rằng sự kiện này vốn đã được tính vào giá của trái phiếu do mình phát hành.

Tuy nhiên, một số chuyên gia kinh tế cho biết lãi suất của các khoản nợ có mức xếp hạng thấp sẽ tăng mạnh.

Các “công ty xác sống” là gì và tại sao phải lo lắng về họ?

Đây là các doanh nghiệp chỉ có thể sống sót nhờ lãi suất siêu thấp và rất dễ bị tổn thương trước một đợt nâng lãi suất. Tuy nhiên, giống như “vua trái phiếu” Bill Gross đã nói, đây có thể là một điều tốt lành. Lập luận được ông đưa ra là khi các công ty yếu kém nộp hồ sơ xin phá sản, ông chủ và các nhân viên thường quay sang làm việc cho các công ty đầu tư mạo hiểm thành công hơn. Đây là điều tốt cho nền kinh tế.

Lãi suất ảnh hưởng như thế nào đến tài chính cá nhân?

Lãu suất ngắn hạn tăng tác động tích cực đến những người tiết kiệm vì thu được nhiều lãi hơn từ tiền gửi trong ngân hàng. Tuy nhiên, một loạt lãi suất sẽ tăng lên, trong đó có các khoản vay mua nhà, mua xe hơi, lãi suất thẻ tín dụng…

Người tiêu dùng Mỹ đã chuẩn bị cho sự kiện này?

Gánh nặng nợ của các hộ gia đình đã giảm mạnh so với thời khủng hoảng, thể hiện người tiêu dùng Mỹ đã chuẩn bị tốt cho kịch bản chi phí đi vay tăng lên. Thêm vào đó, sau khi tăng 0,25%, lãi suất vẫn ở mức thấp kỷ lục.

Các nhà đầu tư sẽ phản ứng như thế nào?

Đây là câu hỏi nóng nhất và được quan tâm nhiều nhất trong những ngày này. Một số người cho rằng Fed đã đưa ra những tín hiệu rõ ràng đến mức các thị trường đã chuẩn bị kỹ lưỡng. Tuy nhiên một số người lo sợ biến động sẽ là điều không thể tránh khỏi.

Các nhà kinh doanh ngoại hối đã chuẩn bị những gì?

Luôn biến động mạnh là đặc tính của các thị trường tiền tệ, nhưng biến động về lãi suất sẽ ảnh hưởng đến những động thái trong dài hạn. Ví dụ, nếu một nhà đầu tư ở châu Âu vay tiền giá rẻ ở Berlin và mua trái phiếu Mỹ vốn có lợi suất cao hơn sẽ khiến USD tăng giá so với euro.

Kể từ đầu năm đến nay đồng USD đã tăng giá mạnh và thậm chí còn được dự báo sẽ ngang giá với đồng euro. Chỉ số Dollar Index đã tăng vọt lên mức cao nhất 12 năm, vì nhà đầu tư đặt cược rằng Fed sẽ thắt chặt chính sách và chênh lệch lợi suất trái phiếu sẽ tăng cao hơn nữa.

Giới phân tích dự báo đồng bạc xanh sẽ tiếp tục tăng cao hơn nữa trong những năm tới, khi Fed tiếp tục nâng lãi suất.

Các tài sản đầu tư nào nhạy cảm với lãi suất nhất?

Trong những ngày này, gần như tất cả mọi loại tài sản đều bộc lộ những lỗ hổng khiến chúng có thể rơi vào tình trạng bong bóng, nhưng một số đặc biệt mong manh trước động thái nâng lãi suất của Fed.

Mặc dù các cổ phiếu có vẻ đắt đỏ, lãi suất tăng có nghĩa là nền kinh tế tăng trưởng khỏe mạnh, và đây là điều tốt cho các công ty niêm yết. Vàng là loại tài sản thường mất đi sức hấp dẫn khi lãi suất tăng vì không đem lại lãi suất như một tài khoản ngân hàng nhưng đã tăng mạnh trong thời gian gần đây.

Thị trường trái phiếu được cho là sẽ bị tác động nhiều hơn. Những trái phiếu được xếp hạng cao hiện có mức lãi suất rất thấp, có nghĩa là chúng dễ bị tổn thương trước những biến động dù nhỏ của lãi suất. Các trái phiếu bị xếp hạng ở mức rác chắc chắn sẽ gặp rắc rối.

Bất ổn ở Trung Quốc ảnh hưởng như thế nào đến quyết định của Fed?

Về lý thuyết, các quyết định về lãi suất của Fed được đưa ra dựa trên những đánh giá về kinh tế Mỹ. Tuy nhiên, vì các nền kinh tế mới nổi chiếm 39% GDP toàn cầu (doanh nghĩa) và tỷ lệ lên đến 52% nếu tính theo ngang giá sức mua, chính sách tiền tệ của Fed sẽ gây ra rủi ro lớn đối với lực cầu trên toàn cầu và sau đó sẽ tác động ngược lại đến kinh tế Mỹ.

Logic này đặc biệt đúng với Trung Quốc. Fed tăng lãi suất khiến các tài sản USD hấp dẫn hơn so với nhân dân tệ, do đó dòng vốn sẽ chảy ra khỏi Trung Quốc và nước này sẽ không còn nhiều nguồn lực để đầu tư vào trái phiếu Mỹ.

Tất cả các NHTW lớn trên khắp thế giới đều đang rục rịch tăng lãi suất?

Không, NHTW Anh được dự báo sẽ theo bước Fed và nâng lãi suất. Tuy nhiên, vì xu hướng dài hạn của giá dầu là ở mức thấp, kéo theo lạm phát thấp, nhiều NHTW sẽ nới lỏng chính sách tiền tệ hơn nữa và đặc biệt là mở rộng các gói nới lỏng định lượng.

Chủ tịch NHTW châu Âu Mario Draghi mới đây đã “dọn đường” cho việc mở rộng QE và Nhật Bản cũng làm điều tương tự để đưa lạm phát đến mức mục tiêu. NHTW Trung Quốc cũng có thể cắt giảm lãi suất hơn nữa để kích thích tăng trưởng.

Trong khi đó tương lai của các nền kinh tế mới nổi khó đoán hơn. Nếu Fed tăng lãi suất khiến khủng hoảng nổ ra ở châu Phi, châu Á và Mỹ Latinh, các nước phải lựa chọn hoặc hạ lãi suất để cứu nền kinh tế, hoặc tăng lãi suất để ngăn dòng tiền ồ ạt tháo chạy.

Tại sao Mỹ tăng lãi suất lại ảnh hưởng đến các nền kinh tế mới nổi?

Chúng ta đã nhìn thấy những dấu hiệu cảnh báo sớm về tác động: USD tăng giá chắc chắn sẽ làm giảm giá trị đồng nội tệ của các nước mới nổi vốn đang có nền kinh tế yếu ớt. Nhiều đồng tiền mới nổi đã rơi xuống mức thấp kỷ lục.

Chính sách tiền tệ là gì?

Các NHTW kiểm soát nhiều thứ hơn là lãi suất đơn thuần. “Chính sách tiền tệ” là một cụm từ ám chỉ rất nhiều hành động, trong đó có bán hoặc mua các loại tài sản (như trái phiếu chính phủ), tăng hoặc giảm lượng vốn mà các ngân hàng phải dự trữ và tăng hoặc giảm lãi suất.

Tất cả những hành động này ảnh hưởng đến giá cả và nguồn cung tiền tệ của nền kinh tế. Đây là những công cụ chính để các NHTW đạt được mục tiêu về lạm phát và giúp nền kinh tế tăng trưởng ở mức độ bền vững.

Các thay đổi trong chính sách tiền tệ có thể mất tới 18 tháng để thực sự ảnh hưởng đến nền kinh tế thực.

Nới lỏng và thắt chặt

Khi một NHTW “nới lỏng” hay “thắt chặt” chính sách, những thứ được điều chỉnh là nguồn cung tiền vào nền kinh tế và chi phí đi vay.

Có một số nghiệp vụ được sử dụng khi nới lỏng chính sách tiền tệ: hạ lãi suất, mua vào tài sản để tăng thêm lượng tiền lưu thông…

Thắt chặt là chiều ngược lại. Nếu các nhà hoạch định sách lo ngại rằng nền kinh tế quá nóng và có nguy cơ lạm phát, họ sẽ thắt chặt chính sách bằng cách tăng lãi suất.

Các điều chỉnh lãi suất cũng sẽ mất khoảng 18 tháng để thực sự tác động tới nền kinh tế thực.