Thừa vốn, ngân hàng đang rót vào đâu?

Hiện thanh khoản của hệ thống ngân hàng đang dư thừa khá lớn, trong khi tín dụng tăng trưởng ì ạch. Vậy ngân hàng đang rót vốn vào đâu?

- 17-07-2020Ngân hàng Nhà nước có tiếp tục hạ lãi suất điều hành?

- 16-07-2020Lãi suất tiền gửi có thể giảm tiếp, mức 3%/năm chưa phải là đáy?

- 14-07-2020Lãi suất thị trường 2 sẽ đi ngang ở vùng thấp

Thừa vốn nhưng khó cho vay

Thanh khoản ngân hàng đang dư thừa khá lớn, khiến lãi suất giảm mạnh trên cả hai thị trường, và theo đánh giá của KBSV hiện mặt bằng lãi suất đang ở mức thấp nhất trong 10 năm trở lại đây.

Quả vậy, trên thị trường liên ngân hàng, hiện lãi suất mà các nhà băng vay mượn nhau qua đêm dao động quanh mức 0,15%/năm, giảm tới 17 điểm so với thời điểm cận Tết Nguyên đán Canh Tý; lãi suất kỳ hạn 1 tuần cũng chỉ khoảng 0,2%/năm, thấp hơn 13 điểm. Mặt bằng lãi suất huy động trên thị trường 1 cũng giảm mạnh so với đầu năm nay. Hiện lãi suất huy động các kỳ hạn ngắn dưới 6 tháng tại nhiều ngân hàng cao nhất chỉ còn 4%/năm, thậm chí còn thấp hơn mức trần của NHNN là 4,25%/năm, kỳ hạn 6 tháng đến dưới 12 tháng phổ biến từ 5,5 - 6,5%/năm tuỳ thuộc số tiền gửi; kỳ hạn 12 tháng trở lên cũng chỉ trên dưới 7%/năm.

Việc thanh khoản của hệ thống ngân hàng dư thừa một phần cũng bởi gần 150 nghìn tỷ đồng tín phiếu NHNN đáo hạn trong giai đoạn tháng 4 và tháng 5, tương đương với việc NHNN đã bơm vào hệ thống gần 150 nghìn tỷ đồng. Tuy nhiên theo đánh giá của giới chuyên môn, nguyên nhân lớn nhất là do huy động vốn tăng nhanh hơn tín dụng.

Theo số liệu thống kê mới nhất của NHNN, tính đến ngày 29/6, tăng trưởng tín dụng mới chỉ đạt 3,26%, chưa bằng một nửa so với tốc độ tăng 7,36% của cùng kỳ năm trước. Mặc dù NHNN không công bố số liệu về tăng trưởng huy động tại thời điểm này, song số liệu của Tổng cục Thống kê có thể cho thấy huy động vốn tăng tốt hơn nhiều. Cụ thể đến ngày 19/6, tín dụng mới tăng 2,45%, song huy động vốn tăng 4,35%.

Rõ ràng hiện đang tồn tại một nghịch lý, đó là các nhà băng thừa vốn nhưng không thể cho vay được mà nguyên nhân một phần do sức hấp thụ của nền kinh tế bị giảm sút do dịch bệnh; một phần cũng bởi các nhà băng lo ngại rủi ro nên không dám hạ chuẩn cho vay. Hệ quả là không ít doanh nghiệp không thể tiếp cận được tín dụng vì không đáp ứng được các điều kiện mà phía ngân hàng đưa ra, như tài sản đảm bảo, hay chứng minh tính khả thi của dự án kinh doanh trong bối cảnh dịch bệnh, chứng minh dòng tiền trả nợ…

Theo TS. Nguyễn Trí Hiếu – Chuyên gia tài chính, các ngân hàng không nên thực hiện hạ chuẩn cho vay. Bởi hạ chuẩn cho vay tức là các ngân hàng phải chấp nhận nợ xấu thời điểm hiện tại và cả tương lai, đây là điều rất rủi ro rất lớn cho hệ thống ngân hàng.

Bến đỗ an toàn

Thế nhưng, việc không cho vay ra được cũng đang tạo sức ép lớn đến các nhà băng khi mà họ vẫn đang hàng ngày phải trả lãi cho người gửi tiền. Trước đây, các ngân hàng thừa vốn thường kinh doanh trên thị trường liên ngân hàng, nhưng trong bối cảnh "cả làng" đều thừa vốn như hiện nay, "cửa" làm ăn này coi như đã đóng lại.

Trong khi việc đầu tư vào trái phiếu doanh nghiệp cũng đang bị nhà quản lý "tuýt còi". Trong bối cảnh đó, trái phiếu Chính phủ đang được các nhà băng xem như "bến đỗ an toàn", bởi khi cần vốn có thể mang tới NHNN cầm cố để vay. Chưa kể trái phiếu Chính phủ cũng mang lại ít nhiều lợi nhuận để các nhà băng bù đắp cho khoản trả lãi tiền gửi.

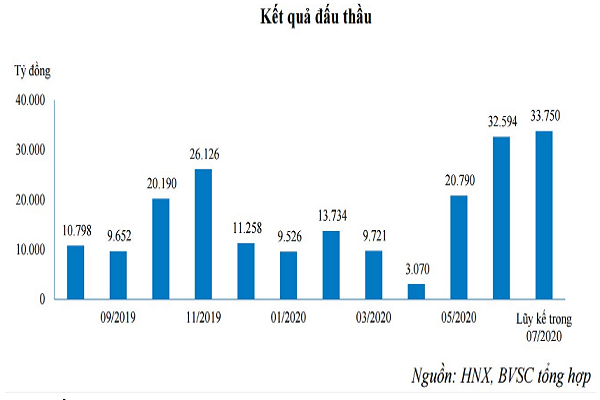

Kết quả đấu thầu trái phiếu Chính phủ trong những tháng qua

Đó chính là lý do mà các phiên đấu thầu trái phiếu Chính phủ gần đây có tỷ lệ thành công rất cao, thậm chí có phiên huy động được toàn bộ khối lượng gọi thầu ban đầu lẫn lượng phát hành thêm. Đơn cử như phiên đấu thầu ngày 15/7 vừa qua, Kho bạc Nhà nước đã huy động được 15.600 tỷ đồng trái phiếu Chính phủ trong tổng số 17.250 tỷ đồng gọi thầu, tỷ lệ thành công tới 90%. Trước đó phiên ngày 8/7, Kho bạc đã huy động được toàn bộ 19.500 tỷ đồng gọi thầu. Tính chung chỉ qua 3 phiên đấu thầu trong tháng 7, Kho bạc Nhà nước đã huy động được tới 33.750 tỷ đồng trái phiếu Chính phủ, lớn hơn toàn bộ các tháng từ đầu năm.

Lãi suất trái phiếu Chính phủ cũng liên tục giảm. Hiện lãi suất trúng thầu kỳ hạn 5 năm chỉ còn 1,92%/năm, 10 năm là 2,78%/năm; 15 năm là 2,99%/năm; 20 năm là 3,34%/năm và 30 năm là 3,5%/năm.

Tuy nhiên theo giới chuyên gia, trái phiếu Chính phủ có thể sẽ giảm dần sự hấp dẫn với các nhà băng trong thời gian tới. Nguyên nhân do thanh khoản của hệ thống sẽ bớt dồi dào hơn khi tín dụng phục hồi trở lại trong những tháng cuối năm nay. Bên cạnh đó, còn do các nhà băng đã "no" sau khi mua vào một lượng lớn trái phiếu Chính phủ từ đầu năm nay.

Diễn đàn doanh nghiệp

CÙNG CHUYÊN MỤC

Xu hướng chi tiêu “xanh” - sống “lành”

19:30 , 03/05/2024Phát hiện nhiều vi phạm tại các tiệm vàng, xử phạt gần 3 tỉ đồng

18:22 , 03/05/2024