Tiền rút ở các kênh nóng, dâng sang ngân hàng, lãi suất qua đêm chìm sâu

Lãi suất VND qua đêm đã trọn hai tuần liên sụt giảm, dù không phát sinh nguồn tiền mới lớn nào…

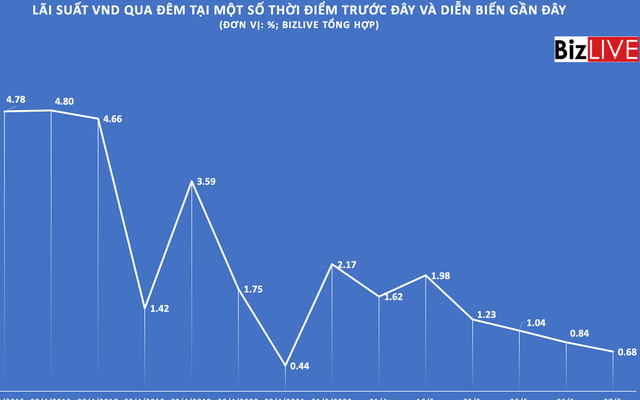

Như dữ liệu BizLIVE thống kê vừa qua, lãi suất VND qua đêm liên tục giảm mạnh trên thị trường liên ngân hàng. Từ quanh 2%/năm, đến cuối tuần vừa qua (phiên 27/5) đã chìm xuống còn 0,68%/năm.

Diễn biến phản ánh trạng thái nguồn ngắn hạn của hệ thống các ngân hàng thương mại dồi dào, thậm chí có phần ứ đọng ở nguồn tiền không kỳ hạn.

Nguồn tiền đó đến từ đầu, được bổ sung dòng mới nào có quy mô lớn?

Trong hai tuần qua, thị trường không có nguồn tiền cung ứng mới quy mô lớn để có thể nhấn lãi suất qua đêm chìm sâu như vậy. Mặc dù Kho bạc Nhà nước có kế hoạch bơm khoảng 78.000 tỷ đồng trong quý 2 này, nhưng thực tế vẫn không lớn.

Ở kênh mua lại ngoại tệ, Kho bạc Nhà nước chào mua không nhiều cả về quy mô lẫn số đợt.

Ở kênh tái tạo tiền ra thị trường qua mua lại trước hạn trái phiếu Chính phủ cũng không lớn, bởi suốt các quý vừa qua quy mô ghi nhận chỉ xoay quanh 400 tỷ đồng/quý.

Tham vấn nhận định của chuyên gia, nguồn tiền được lý giải ở hiện tượng ứ đọng tạm thời tại các ngân hàng thương mại.

Nhận định này lý giải ở các dòng chảy trong nền kinh tế.

Thứ nhất, quý 2 này thị trường chứng khoán Việt Nam lao dốc mạnh, quy mô giao dịch cũng rơi sâu từ hơn 20.000 tỷ đồng/phiên trước đó về quanh 12.000 tỷ đồng, vài phiên gần đây có dấu hiệu cao lên quanh 16.000 – 18.000 tỷ đồng/phiên.

Như vậy, sau khi các cơ quan quản lý vào cuộc rà soát, xử lý các giao dịch "có vấn đề" trên thị trường chứng khoán, một bộ phận dòng tiền đã tạm rút khỏi thị trường như một sự né tránh. Cùng đó, thị trường bộc lộ rủi ro lớn, bản thân các nguồn tiền thông thường của nhà đầu tư cũng rút lui phòng thủ.

Những nguồn tiền đó tạm thời trú ẩn vào các ngân hàng thương mại. Đó là dòng tiền linh hoạt nên chủ yếu dồn ở tiền gửi thanh toán không kỳ hạn.

Thứ hai, việc các cơ quản quản lý vào cuộc xử lý những bất cập trên thị trường trái phiếu doanh nghiệp cũng đã tạm thời "chặn" bớt một kênh đầu tư của dòng tiền từng nóng và mạnh trước đó.

Thực tế trong tháng 4 và dự kiến tháng 5 này quy mô phát hành mới trên thị trường trái phiếu doanh nghiệp sụt giảm; nguồn tiền lẽ ra tập trung cho thị trường này cũng đã rút bớt và tạm thời cũng trú ẩn một phần ở kênh tiền gửi thanh toán của các ngân hàng.

Thứ ba, thời gian gần đây hoạt động đầu tư tiền ảo, "coin" chứng kiến rủi ro lớn. Bên cạnh vẫn có hoạt động bắt đáy thì một phần dòng tiền ở kênh này cũng đã rút lui phòng thủ và một điểm đến là kênh ngân hàng.

Cũng tương đồng, "hoạt động đầu tư" ở kênh cá độ bóng đá – một phần kinh tế ngầm – cũng tạm nghỉ khi các giải bóng đã lớn trên thế giới lần lượt kết thúc. Nguồn tiền ở đây đa dạng, có phần không lộ diện, nhưng cùng không loại trừ vẫn tạm trú ở hệ thống ngân hàng hoặc dịch chuyển vào sàn chứng khoán.

Thứ tư, nguồn tiền đầu tư vào thị trường bất động sản, từng nóng lên cuối 2021 đầu 2022 cũng có phần dịu bớt. Hoạt động con thoi ở kênh này, đảo lướt không còn sôi động như trước, thậm chí thanh khoản có dấu hiệu khó lên khiến một bộ phần dòng tiền con thoi cũng thưa dần hoặc tạm nghỉ và nằm im trên tài khoản thanh toán.

Tựu trung, dòng tiền rút bớt ở các kênh đầu tư nóng trước đó và dâng lên ở kênh tiền gửi ngân hàng, qua đó khiến lãi suất qua đêm chìm sâu.

Đặc điểm của những dòng tiền tạm trú đó cũng phản ánh ở một quan sát: lãi suất VND qua đêm giảm sâu nhưng các kỳ hạn 1 tuần đến 3 tháng vẫn không giảm mạnh. Theo đó, ứng đọng nguồn tiền chỉ mang tính ngắn hạn và tập trung ở tiền gửi thanh toán thay vì có kỳ hạn.

Hiện tượng ứ đọng trên được nhìn nhận thế nào?

Đối với nền kinh tế nói chung cũng như các thị trường, đặc biệt quan trọng với thị trường chứng khoán và thị trường trái phiếu doanh nghiệp, ứ đọng đó là một phản ứng tiêu cực ngắn hạn.

Bởi lẽ, một nền kinh tế và các thị trường, các kênh đầu tư bình thường, sôi động và thông thoáng thì các dòng tiền sẽ năng động thay vì tạm thời nằm im ứ đọng như trên. Các dòng tiền năng động có thể khiến lãi suất liên ngân hàng tăng lên nhưng lại là tích cực vì sẽ tạo nên những giá trị mới cho các thị trường và nền kinh tế.

Vậy nên, tới đây, nếu sự ứ đọng đó dần dần giải tỏa, các dòng tiền năng động lan tỏa ra các kênh, lãi suất liên ngân hàng lại tăng lên, thì như vậy lại là tích cực chứ không hẳn lo ngại vì lãi suất tăng lên.

Bizlive

Sự kiện: Dịch chuyển dòng tiền

Xem tất cả >>- Trung bình mỗi tài khoản thanh toán của người dân hiện có bao nhiêu tiền?

- Cuộc đua lãi suất huy động vì sao vẫn chưa hạ nhiệt?

- Vì sao lãi suất tiền gửi “dậy sóng”?

- Lượng lớn trái phiếu đáo hạn và tín dụng bị kiểm soát, doanh nghiệp BĐS xoay sở dòng tiền trả nợ như thế nào?

- Lãi suất huy động tăng, người dân đua nhau gửi tiền ngân hàng