Vì sao tăng trưởng cung tiền thấp nhất 10 năm?

Cung tiền thu hẹp được giới chuyên môn đánh giá là một trong những nguyên nhân chính khiến nền kinh tế thiếu hụt thanh khoản và lãi suất lên cao.

- 28-12-2022Có bao nhiêu tiền gửi tại hệ thống ngân hàng hiện nay?

- 27-12-2022Tăng trưởng tín dụng đến 21/12 đạt 12,87%, lãnh đạo NHNN nói gì về định hướng năm 2023?

- 27-12-2022Phó Thống đốc Đào Minh Tú: Mức mất giá của VND năm 2022 thấp hơn nhiều nước, NHNN có thể mua vào ngoại tệ để tăng dự trữ ngoại hối

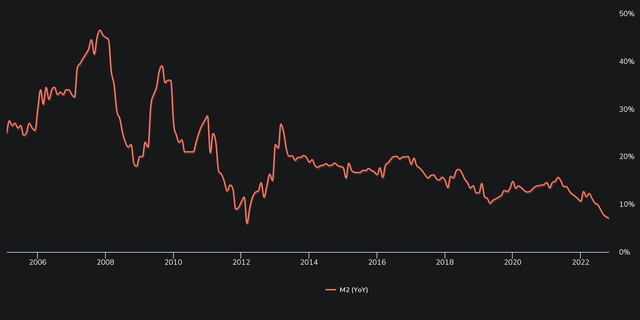

Theo số liệu mới nhất của Ngân hàng Nhà nước (NHNN), tổng phương tiện thanh toán (cung tiền M2) tính cuối tháng 10 đạt 13,815 triệu tỷ đồng, tăng 3,08% so với hồi đầu năm và chỉ tăng 7,03% so với cùng thời điểm năm 2021 – mức tăng trưởng thấp nhất kể từ đầu năm 2012.

Đáng chú ý, trong tháng 10, quy mô cung tiền đã giảm gần 17.941 tỷ đồng, tương đương gần 0,13%. Trước đó, trong quý III, cung tiền M2 cũng ghi nhận mức giảm gần 75.941 tỷ đồng, tương đương gần 0,55%.

Tăng trưởng cung tiền thấp nhất kể từ tháng 2/2012. (Nguồn: Wigroup)

Cung tiền giảm trong quý III và đầu quý IV khi NHNN đẩy mạnh hoạt động bán ngoại tệ để bình ổn thị trường. Theo thống kê của một số đơn vị phân tích, trong 10 tháng đầu năm (chủ yếu là quý III), Nhà điều hành đã bán ra trên 20 tỷ USD để hỗ trợ tỷ giá, con số này tương ứng với với lượng nội tệ bị hút về khoảng 450.000 - 500.000 tỷ đồng.

Mặt khác, trong hầu hết thời gian quý III và đầu quý IV, NHNN thường xuyên duy trì trạng thái hút ròng trên kênh thị trường mở và tín phiếu, có thời điểm lượng tín phiếu – OMO lưu hành lên tới hơn 189.000 tỷ đồng.

Định hướng điều tiết mang tính thắt chặt tiền tệ của NHNN diễn ra trong bối cảnh áp lực tỷ giá và lạm phát liên tục leo thang trong quý III, nhất là sau những đợt tăng lãi suất của FED. Và đến ngày 23/9, NHNN đã tăng các loại lãi suất điều hành và trần lãi suất tiền gửi dưới 6 tháng thêm 1 điểm %.

Cung tiền thu hẹp được giới chuyên môn đánh giá là một trong những nguyên nhân chính khiến nền kinh tế thiếu hụt thanh khoản và lãi suất bật tăng mạnh vào cuối quý III và đầu quý IV.

Trong tháng 10, có tới một nửa số ngân hàng thương mại đã điều chỉnh tăng lãi suất huy động 2 lần, thậm chí có ngân hàng 3 lần nâng lãi suất tiết kiệm như Techcombank. So với cuối tháng 9, mặt bằng lãi suất trên thị trường 1 đã tăng từ 0,7 - 1%/năm, phổ biến quanh mức 7,6 - 8,2%/năm tại các ngân hàng tư nhân lớn và 6,4% tại các ngân hàng quốc doanh.

Trên thị trường 2 (thị trường liên ngân hàng), đầu tháng 10, lãi suất cho vay qua đêm tăng vọt lên trên 8,0%/năm. Tới giữa tháng, lãi suất liên ngân hàng tạm thời hạ nhiệt khi Ngân hàng Nhà nước đẩy mạnh cung cấp thanh khoản thông qua nghiệp vụ thị trường mở (OMO). Tại ngày 1/11/2022, lãi suất cho vay qua đêm cao hơn 1,68%/năm so với cuối tháng 9/2022.

Theo VDSC, thanh khoản hệ thống ngân hàng năm 2022 có xu hướng chung là khó khăn. Thứ nhất là do NHNN bán ngoại tệ với mức cao kỷ lục (khoảng 22 tỷ USD) khiến một lượng tiền đồng bị rút khỏi hệ thống. Thứ hai, từ tháng 6-9/2022, NHNN tái sử dụng kênh bơm/hút vốn trên thị trường mở với xu hướng chủ đạo là rút ròng để đối phó với áp lực tỷ giá, sau đó mới chuyển sang bơm ròng mạnh bắt đầu tháng 10/2022 gắn với sự kiện Vạn Thịnh Phát – SCB.

Hiện tại, việc cho vay cầm cố với kỳ hạn dài hơn là chỉ báo cho thấy NHNN sẽ tiếp tục hỗ trợ thanh khoản cho hệ thống trước áp lực đáo hạn trái phiếu và cuộc đua cạnh tranh lãi suất vẫn còn căng thẳng. Ngoài ra, việc NHNN gần đây kêu gọi các NHTM thống nhất trần lãi suất huy động ở mức 9,5%/năm đang tạm ghìm đà tăng của lãi suất huy động.

Năm 2023, VDSC kỳ vọng một số yếu tố có thể hỗ trợ thanh khoản của hệ thống gồm: 1) với áp lực tỷ giá giảm bớt, NHNN có thể tận dụng cơ hội để tích trữ ngoại tệ, đồng thời là cũng một kênh hỗ trợ thanh khoản tiền đồng; 2) tín dụng tăng chậm hơn, huy động vốn tích cực hơn; 3) tăng trưởng cung tiền sẽ có sự phục hồi nhờ đầu tư công cải thiện và định hướng tiếp tục hỗ trợ thanh khoản từ nhà điều hành; 4) áp lực trái phiếu đáo hạn cho năm 2023 vẫn còn rất lớn, tuy nhiên sẽ có sự chuẩn bị tốt hơn từ các thành viên thị trường so với năm 2022.

Nhịp sống Thị trường

CÙNG CHUYÊN MỤC

NCB ghi nhận tín hiệu kinh doanh tích cực trong quý I/2024

18:10 , 26/04/2024

Chiến lược kiến tạo nên những màn "bứt tốc" của TPBank

16:22 , 26/04/2024