Gemadept chốt chào bán hơn 103 triệu cổ phiếu để mua tàu biển, trả nợ ngân hàng

Gemadept sẽ chào bán gần 103,5 triệu cổ phiếu ra công chúng với giá 29.000 đồng/cổ phiếu, thấp hơn 62% so với thị giá. Với số tiền 3.001 tỷ đồng thu về, GMD dự kiến dùng để mua sắm tài sản cố định, trả nợ vay ngân hàng, tăng vốn vào công ty con....

- 25-06-2024ĐHCĐ Gemadept: Giá cước vận tải biển đã tăng 300% so với cùng kỳ và sẽ còn tăng tiếp đến hết năm 2024

- 10-06-2024Giá cước lập đỉnh mới, DN cảng biển Gemadept, Viconship, Hải An... sôi sục tham vọng

- 05-06-2024Đơn hàng mới ở Việt Nam cao nhất 2 năm, các công ty logistics tập trung vào thương mại quốc tế như Gemadept, SCS, SGP... hưởng lợi ra sao?

CTCP Gemadept (mã GMD – sàn HoSE) vừa công bố bản cáo bạch về việc triển khai chào bán gần 103,5 triệu cổ phiếu ra công chúng với giá 29.000 đồng/cổ phiếu.

Thời gian nhận đăng ký mua từ ngày 31/10-21/11/2024. Thời gian chuyển nhượng quyền mua từ ngày 31/10-15/11/2024. Số lượng cổ phiếu phát hành cho cổ đông trong đợt này là cổ phiếu phổ thông, không bị hạn chế chuyển nhượng. Số lượng cổ phiếu không phân phối hết (nếu có) sẽ được phân phối lại cho các đối tượng khác và bị hạn chế chuyển nhượng trong 1 năm.

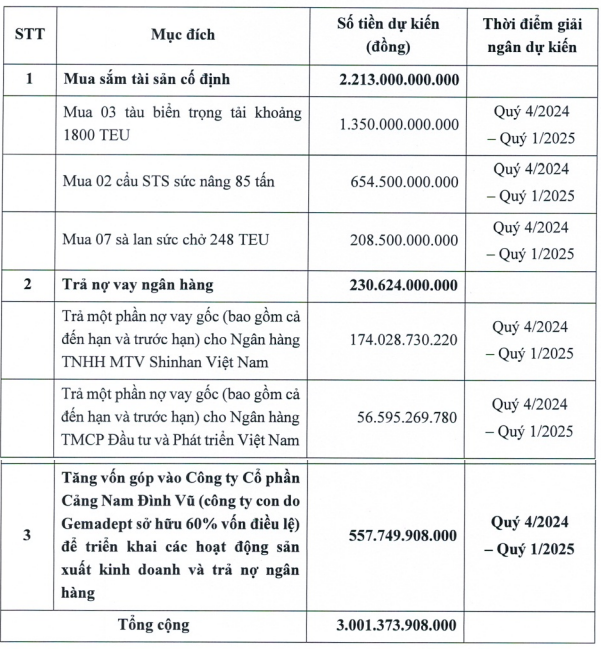

Với số tiền 3.001 tỷ đồng dự kiến huy động được, GMD dự kiến dùng để mua sắm tài sản cố định, trả nợ vay ngân hàng, tăng vốn vào công ty con....

Mục đích sử dụng vốn đợt chào bán. Nguồn: GMD

Trước đó, vào ngày 4/10, Gemadept đã nhận được giấy chứng nhận đăng ký chào bán cổ phiếu ra công chúng từ Ủy ban Chứng khoán Nhà nước.

Phiên 11/10, cổ phiếu GMD dừng ở mức 76.900 đồng/cổ phiếu, như vậy giá chào bán cổ phiếu đợt này thấp hơn 62% so với thị giá.

Nếu hoàn tất đợt phát hành, vốn điều lệ của Gemadept sẽ tăng từ 3.104,9 tỷ đồng lên 4.139,8 tỷ đồng.

Hồi tháng 8 vừa qua, GMD vừa hoàn thành đợt chia cổ tức tiền mặt với tỷ lệ 22% (tương đương 1 cổ phiếu được nhận 2.200 đồng).

Về tình hình kinh doanh, trong nửa đầu năm 2024, Gemadept ghi nhận doanh thu thuần đạt 2.156 tỷ đồng, tăng 19% so với cùng kỳ năm 2023; lợi nhuận sau thuế đạt 1.101 tỷ đồng, giảm 44% so với cùng kỳ.

Năm 2024, Gemadept lên kế hoạch doanh thu 4.000 tỷ đồng, bằng 102% so với kế hoạch năm 2023; lợi nhuận trước thuế dự kiến 1.686 tỷ đồng, bằng 148% so với kế hoạch năm 2023.

Như vậy, kết thúc nửa đầu năm 2024 với lợi nhuận trước thuế đạt 1.227,7 tỷ đồng, Gemadept đã hoàn thành 72,8% so với kế hoạch.

An ninh tiền tệ